Пиф

RANKS ФИНГРАМОТНОСТЬ

- 22 августа 2023, 12:49

- |

Инвесторы, добрый день! 🖐

💬В первой части нашего рассказа про ПИФы мы затронули базу и поговорили о том, что это вообще такое. Давайте пойдём дальше и рассмотрим теперь какие вообще бывают виды ПИФов:

🟣ОПИФ — открытый паевой инвестиционный фонд. Купить паи такого фонда может любой желающий, низкий порог входа, средняя ликвидность актива, в большинстве фондов не нужен статус квал. инвестора. Купить сам пай можно через управляющую компанию фонда.

🟣БПИФ — биржевой паевой инвестиционный фонд. Паи такого фонда, как вы наверняка уже поняли, можно купить на бирже. Низкий порог входа, высокая ликвидность актива, в большинстве фондов не нужен статус квал. инвестора. Купить паи можно через обычного брокера.

🟣ЗПИФ — закрытый паевой инвестиционный фонд. Паи можно купить только когда фонд формируется, то есть собирается ликвидность на приобретение базового актива. Высокий порог входа, чаще требуется статус квал. инвестора, низкая ликвидность. Как правило, ЗПИФы собираются под высокодоходные и высокорискованные стратегии.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Портфель по законам Талмуда

- 21 августа 2023, 17:51

- |

Старые еврейские мудрости всегда в цене! Мне больше нравится название “Мудрый портфель”.

«Пусть каждый разделит свои деньги на три части и вложит одну треть в землю, другую треть в коммерцию, а последнюю треть оставит в резерве.» Талмуд

Вот бы нам Анатолий Борисович Чубайс в 90-х перед приватизацией такой портфель показал🤣. Хотя может быть и показал, но не всем))).

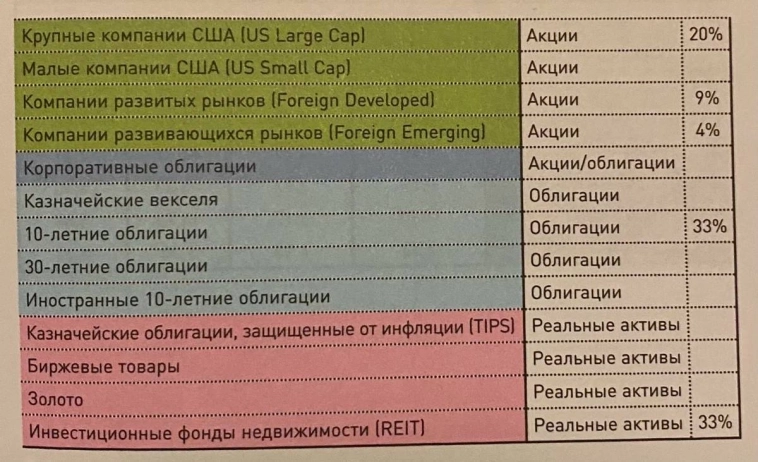

В интерпретации Меба Фабера (в его книге «Лучшие мировые инвестиционные стратегии») портфель выглядит так:

Ввиду отсутствия безопасной возможности создавать пока страновую диверсификацию, можно не заморачиваться на разные рынки акций и просто разделить по 1/3 по разным рынкам капитала.

Главное, что отличает от многих этот портфель — отсутствие аллокации на товарные рынки и золото в частности. И если, например брать только рублевые облигации и акции, то не будет диверсификации по валютам. Хорошо это или плохо, но я не знаю пока никого, чтобы системно вел такой портфель.

Физическая недвижимость (коммерческая или жилая не всем доступна), поэтому можно сформировать эту часть через закрытые фонды недвижимости $RU000A104KU3 $RU000A104172.

( Читать дальше )

ЦБ продлил срок освобождения ПИФов от замороженных активов до 15 октября 2023г — РБК

- 14 августа 2023, 12:49

- |

По данным ЦБ на конец июня, на российском рынке заблокированы активы в 113 паевых инвестиционных фондах (ПИФ). Доступ к активам, которые по ценам февраля 2022 года оцениваются в ₽154,19 млрд, ограничен для 1,6 млн инвесторов.

Банк России ранее высказывал обеспокоенность низкими темпами работы управляющих компаний по разблокировке замороженных ПИФ с иностранными активами.

Управляющие, в свою очередь, ссылались на нерешенность ряда проблем для комфортной и быстрой разблокировки: в частности, не определены налоговые последствия для пайщиков, которые захотят погасить паи разделенных фондов, что может привести к двойному налогообложению.

Также УК высказывали опасения по поводу справедливости оценки активов — большинство управляющих не имеет технической возможности оценить иностранные активы ПИФов, поскольку у них потерян доступ к наблюдаемым рынкам.

( Читать дальше )

В июле приток средств в розничные ПИФы остался на уровне предыдущего месяца (13,2 млрд руб), что также является лучшим результатом за полтора года - Ъ

- 07 августа 2023, 09:36

- |

Это уже пятый месяц подряд, когда наблюдается приток средств в фонды, и за весь этот период инвесторы вложили в них более 39 млрд рублей. Высокие результаты фондов в этом году, в том числе за счет хороших дивидендов от российских компаний, привлекают инвесторов, и стабильный приток средств наблюдается в наиболее рискованные категории фондов.

Однако увеличение ключевой ставки ЦБ РФ может повлиять на инвесторов, которые предпочитают более консервативные фонды денежного рынка.

Источник: www.kommersant.ru/doc/6147185

Московская биржа начала торги паями биржевого фонда на облигации в юанях

- 21 июля 2023, 10:34

- |

21 июля 2023 года на Московской бирже начались торги паями биржевого паевого инвестиционного фонда (БПИФ) «Облигации в юанях» под управлением УК «Первая». Торговый код – SBBY.

Фонд инвестирует в ценные бумаги из индекса российских облигаций, номинированных в китайских юанях (код индекса – RUCNYTR), который рассчитывает Московская биржа, а также в инструменты денежного рынка через сделки обратного репо.

В портфель БПИФа «Облигации в юанях» вошли ценные бумаги ФосАгро, РУСАЛа, Роснефти, Сегежа Групп, Совкомфлота и других компаний. Новые выпуски облигаций в юанях, которые будут появляться на российском рынке, при соответствии требованиям также могут включаться в состав фонда.

Стоимость пая на момент формирования фонда – 10 рублей, минимальный объем покупки – один пай. Торги и расчеты проводятся в российских рублях и китайских юанях.

www.moex.com/n62505/?nt=0

АрсагераФА по 19 520: как тебе такое, Илон Маск?

- 19 июля 2023, 12:29

- |

Мне очень интересно, как торгуются нелеквиды — чем больше наблюдаю, тем больше удивляюсь.

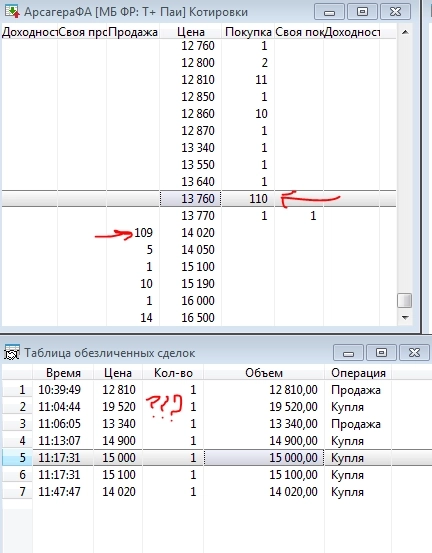

Вот ПИФ Арсагера Фонд Акций (АрсагераФА). У него есть биржевые ориентиры, т.е. ориентировочные цены для покупки и продажи, которые вычисляются автоматически на основе инструментов в ПИФе и публикуются насайте.

Сейчас они в районе 13800 — 13900. Каждый день по расписанию выходит маркетмейкер, торгует с заранее известным спредом к заранее определённому биржевому ориентиру. Сначала с более широким спредом, потом с более узким.

Внимание вопрос: как при этом удалось купить пай за 19 520р????!!!!

Для этого одна светлая голова должна была кинуть заявку на покупку (видимо, по рынку?), а другая заранее должна была выставить лимитную заявку по продаже по такой бредовой цене?

Рынок коллективных инвестиций в России привлекает рекордный объем средств в ПИФы, превысив 13,2 млрд рублей в июне - рекордный показатель с декабря 2021

- 10 июля 2023, 08:26

- |

Инвесторы вложили деньги в разнообразные фонды, включая акционерные с высоким уровнем риска и облигационные фонды с более консервативным подходом. Рост биржевого индекса и высокие доходности на долговом рынке стимулировали такие инвестиции.

Однако ожидания дальнейшего роста рынка остаются умеренными, а ужесточение монетарной политики Центрального банка может снизить доходности в будущем.

Источник: https://www.kommersant.ru/doc/6095813

В мае чистый приток средств в паевые инвестиционные фонды акций оказался рекордным с февраля 2022 года, превысив 2 млрд руб

- 07 июня 2023, 07:38

- |

В мае произошел значительный приток средств в паевые инвестиционные фонды акций, достигнув рекордного уровня с начала 2022 года, превысив 2 млрд рублей.

Инвесторы проявили интерес к этим фондам, в связи с продолжающимся ростом фондового рынка. Однако, из-за оттока из более консервативных денежных рынковых фондов, общий приток на рынок коллективных инвестиций был невысоким.

Эксперты считают, что интерес к рискованным фондам сохранится. В то же время, многие компании, в том числе крупные и популярные среди инвесторов, продолжают отказываться от выплаты дивидендов.

Источник: www.kommersant.ru/doc/6028974

🎪 Инсайды Петербурга / Аромат на Investfunds Forum 2023

- 31 мая 2023, 18:50

- |

Инсайды Петербурга или

Инвестиционные идеи и мысли с Конференции институциональных инвесторов Investfunds Forum 2023 в Санкт-Петербурге.

Нужно понимать, что все самое главное на таких конференциях можно и нужно часть услышать не только что говорят со сцены, но и в фойе гостиницы, на кофе-брейке, на теплоходе, в театре, в курилке.

А может и просто не услышать, а самому придет бац-озарение, что «как же так, я этого раньше не видел?».

Солнечный Петербург просто прекрасен.

Смена обстановки, новые лица, голоса, цвета, мнения создают иные нейронные связи в голове.

Это не я давно придумал, а просто принимаю это, что оно работает, мне неважно как.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

МИНФИН ПОДДЕРЖАЛ ИДЕЮ О РАСПРОСТРАНЕНИИ ИИС НА ПИФ

МИНФИН ПОДДЕРЖАЛ ИДЕЮ О РАСПРОСТРАНЕНИИ ИИС НА ПИФ