ОфЗ

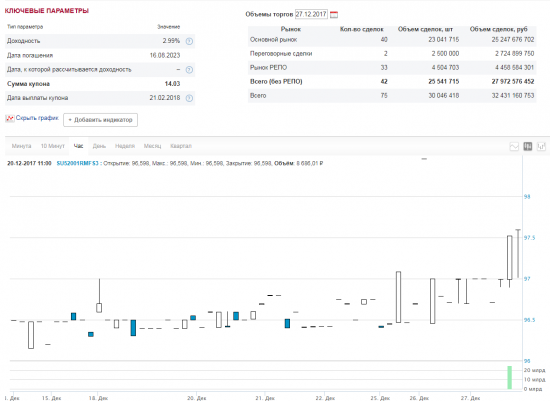

Размещение ОФЗ 27.12.2017

- 27 декабря 2017, 16:07

- |

О результатах размещения ОФЗ-ПД выпуска № 26214RMFS

на аукционе 27 декабря 2017 г.

Минфин России информирует о результатах проведения 27 декабря 2017 года аукциона по размещению ОФЗ-ПД выпуска № 26214RMFS с датой погашения

27 мая 2020 года.

Итоги размещения выпуска № 26214RMFS:

— объем предложения – 25,000 млрд. рублей;

— объем спроса – 32,049 млрд. рублей;

— размещенный объем выпуска – 23,920 млрд. рублей;

— выручка от размещения – 23,835 млрд. рублей;

— цена отсечения – 99,0100% от номинала;

— доходность по цене отсечения – 6,97% годовых;

— средневзвешенная цена – 99,1531% от номинала;

— средневзвешенная доходность – 6,90% годовых.

Санкции США на российские ОФЗ

- 26 декабря 2017, 17:25

- |

* какова вероятность что США введут санкции в отношении российских ОФЗ в 2018 году?

* и что будет с рынками если эти санкции введут?

* говорят что нерезы держат 2,2 трлн руб наших ОФЗ. А какие нерезы сколько держат? И кто из этих нерезов обязан соблюдать амеровские санкции? Не продадут же они все сразу свои облигации в случае санкций?

Налоговая реформа США может опрокинуть мировую экономику

- 25 декабря 2017, 21:42

- |

— С оффшорных капиталов заплати вместо текущих 35% всего 8% и наслаждайся Американским законодательством и работай спокойно не переживай что прикроют твой оффшорный счет или заморозят на n-ное кол-во лет (кстати тут интересно сам вожатый предложил не брать 13% с капиталов возвращенных в РФ Путин предложил не брать 13% налога с возвращенных в Россию капиталов Россиян, которые переведут бизнес в Россию, освободят от подоходного налога,знают они больше нашего, но держат покер-фейс)

— имея свой бизнес теперь не надо будет платить двойного налогообложения в виде: сначала налог на прибыль в РФ 20% и потом выводя дивы с компании заплати еще 13%, т.е. в США теперь надо заплатить что-то одно и спать спокойно или НП или налог на доходы физ. лиц с дивидендов

-подробнее и глубже в видео, еще глубже в документах Белого дома

( Читать дальше )

Стратегия 2018 Оптимисты будут вознаграждены

- 22 декабря 2017, 19:05

- |

Мы сохраняем позитивный взгляд на акции развивающихся рынков в 2018. Дальнейший рост мировой экономики, усилит секторную, страновую и региональную ротацию в недооцененные акции и рынки. На наш взгляд, именно в этом скрыта наибольшая привлекательность России: 1) P/E 2018П 6.6x (дисконт 46% к MSCI EM); 2) ожидаемая дивидендная доходность 6,2% (против 2,7% у MSCI EM); 3) возможность carry-trade, предлагающая одну из самых высоких доходностей в EM. Также существуют риски − в основном политические − которые могут материализоваться в следующем году. Наш прогноз по индексу РТС – 1 330-1 400 пунктов, что предполагает потенциал роста 20%.Инвестиционные идеи: избегайте отраслевого подхода при выборе акций

Наши лучшие инвестиционные идеи, представленные в предыдущей Стратегии-2017, обогнали индекс РТС на 23%, что придает убедительности нашим рекомендациям. В Стратегии-2018 мы рекомендуем акции, соответствующие следующим критериям: ожидаемый сильный рост прибыли в ближайшие годы (TCS Group, Яндекс, X5); высокие дивиденды (Globaltrans, Сбербанк, АЛРОСА); низкая оценка в сочетании с катализаторами (Газпром, ЛУКОЙЛ) или истории, обещающие рост денежных потоков (Газпром нефть). В структуре инвестиционного портфеля мы рекомендуем увеличивать долю в финансовом и нефтегазовом секторах и в драгоценных металлах. Наша позиция в отношении базовых металлов, электроэнергетики, ИТ и недвижимости нейтральна, и мы рекомендуем уменьшить долю инвестиций в телекомы, ритейл и сектор удобрений.

( Читать дальше )

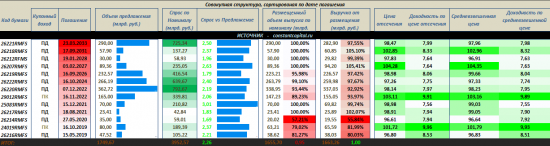

ОФЗ - cтатистика размещения ОФЗ за 2017 г.

- 21 декабря 2017, 12:12

- |

Минфин России 20.12.2017 провел аукцион по размещению облигаций 26222RMFS и 26221RMFS на сумму 45 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26222RMFS (дата погашения 16 октября 2024 года) в объеме 25 000 000 000 (двадцать пять миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26221RMFS (дата погашения 23 марта 2033года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

Спрос превысил предложение в 3 раза.

Совокупные данные по размещению ОФЗ 2017 г.

В структуре преобладают по объему размещения выпуски:

26220RMFS

26222RMFS

26221RMFS

26219RMFS

Полный аналитический файл Excel — http://constantcapital.ru/анализ-данных-по-размещению-офз-графи/

( Читать дальше )

Синтетическая облигация vs OФЗ: аспекты доходности

- 20 декабря 2017, 18:31

- |

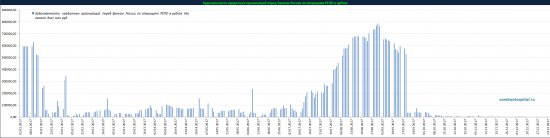

Ликвидность банковского сектора (статистика ЦБ РФ).

- 20 декабря 2017, 11:50

- |

Ликвидность банковского сектора (статистика ЦБ РФ).

Полный аналитический файл Excel — http://constantcapital.ru/анализ-данных-по-размещению-офз-графи/

Структурный дефицит/профицит ликвидности банковского сектора

Задолженность кредитных организаций перед Банком России по Операциям РЕПО, находится на минимуме текущего года.

( Читать дальше )

Важная новость для нашего рынка!

- 19 декабря 2017, 13:52

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал