ОфЗ

Иностранцы не хотят кредитовать Россию?

- 14 июля 2018, 00:09

- |

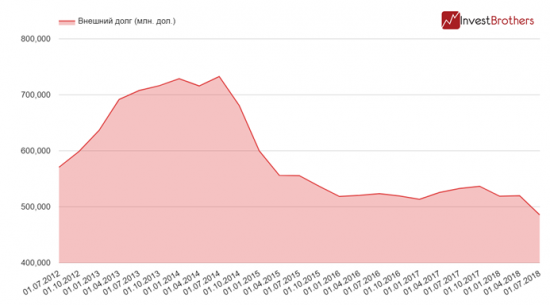

Все, начиная от Минфина, заканчивая бизнесом, сокращали внешние обязательства во втором квартале 2018 г.

С начала года российский внешний долг сократился на 32,6 млрд долларов, подсчитали в Центральном Банке (предварительная оценка). К началу второго полугодия объем внешних заимствований упал до 485,5 млрд долларов – так мало наша страна не должна была с 2010 г.

Сокращали свои обязательства как органы власти, так и частный сектор. К примеру, объем долга федеральных органов управления снизился с 55,6 млрд долларов до 49,7 млрд. А с апреля он упал более, чем на 10 млрд долларов. Основной вклад, скорее всего, был внесен нерезидентами, которые активно продавали свои бумаги после апрельских санкций.

Хотелось бы обратить внимание на то, что по данным Банка России с апреля по июнь 2018 г. нерезиденты вывели из ОФЗ около 226 млрд рублей или примерно 3,6 млрд долларов. Однако сумма обязательств перед внешними контрагентами сократилась аж на 10 млрд долларов. Скорее всего, в июне иностранцы продолжили выходить из ОФЗ Также, вероятно, продажи затронули и еврооблигации нашей страны. К началу апреля нерезиденты контролировали валютные долговые бумаги на сумму в 16,7 млрд долларов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Смысл покупать облигации ОФЗ на примере 29011 (100шт)

- 13 июля 2018, 10:54

- |

Смысл покупать облигации ОФЗ на примере 29011 (100шт)

Теоретически в середине апреля купил их по 102.82 и сейчас продал по 101.82 (90 дней держал)

+2235р купон

-1120р разница цены(+комис)

-13 процентов налог

второй вариант расчета если кому интересно. Те же яйца

-1500 НКД продавцу в апреле (приблизительно)

+4000 НКД от покупателя сейчас

-1120 (разница цены с комиссией)

4.4%/год? С вычетами ИИС поинтересней может, но как аналог вклада — очень сомнительно.

Или я что-то не так посчитал?

Итоги недели 12.07.2018. ЧМ-2018. Курс доллара и нефть

- 12 июля 2018, 20:04

- |

Вера россиян в «мировое правительство». Так ли глупы теории заговора?

Саммит НАТО и предстоящая встреча Путина и Трампа

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Инвесторы расхватали российские ОФЗ

- 11 июля 2018, 19:31

- |

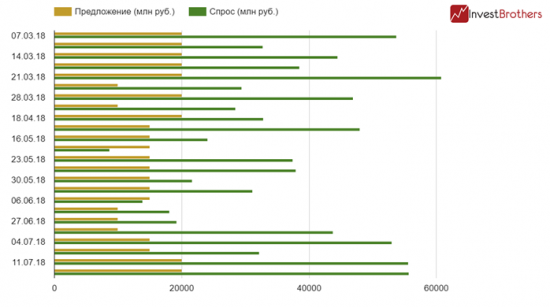

Спрос на российские долговые бумаги восстановился – такого интереса к ОФЗ не было с марта текущего года.

Минфин провел два удачных аукциона по размещению ОФЗ, где привлек 39 млрд рублей. Спрос как на первый так и на второй аукционы был достаточно высоким: 55,6 млрд и 55,7 млрд рублей соответственно, учитывая, что предложение составляло по 20 млрд рублей на каждый.

Таким образом, можно сказать, что интерес к российским государственным облигациям вернулся. Помимо того, что спрос достиг 55 млрд рублей, чего не было с марта 2018 г., так еще и объем размещения увеличен до 40 млрд рублей. В последний раз Минфин отваживался на такой шаг 14 марта.

С начала квартала ведомство заняло 68,1 млрд рублей при плане в 450 млрд. Напомним, что в прошлом квартале министерству не удалось достичь цели: вместо 450 млрд было привлечено около 217 млрд.

Резюме

Восстановившийся спрос достаточно важен не только для ОФЗ, но и для российских активов в целом. Высокий интерес к государственным облигациям нашей страны может придать уверенности “быкам”, играющим на повышение курса рубля. Также стабильность на долговом рынке может дать новый импульс и акциям.

Ссылка на статью

( Читать дальше )

Результаты размещения ОФЗ-ПД № 26223RMFS на аукционе 11 июля 2018г

- 11 июля 2018, 14:21

- |

Минфин России информирует о результатах проведения 11 июля 2018 года аукциона по размещению ОФЗ-ПД выпуска № 26223RMFS

с датой погашения 28 февраля 2024 года.

Итоги размещения выпуска № 26223RMFS:

— объем предложения – 20,000 млрд. рублей;

— объем спроса – 55,602 млрд. рублей;

— размещенный объем выпуска – 20,000 млрд. рублей;

— выручка от размещения –19,643 млрд. рублей;

— цена отсечения – 95,6500% от номинала;

— доходность по цене отсечения – 7,59% годовых;

— средневзвешенная цена – 95,7244% от номинала;

— средневзвешенная доходность – 7,58% годовых.

www.minfin.ru/ru/document/#

ОФЗ

- 11 июля 2018, 13:57

- |

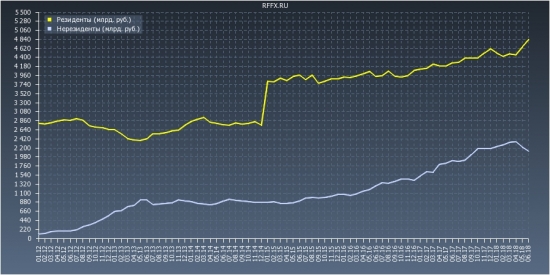

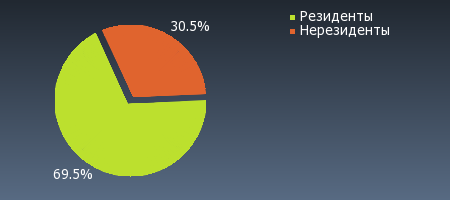

общий обьем: +1.19% (6959 млрд. руб. против 6877 в мае)

нерезиденты: -4.36% (2123 млрд. против 2220)

резиденты: +3.84% (4836 млрд. против 4657)

( Читать дальше )

Morgan Stanley рекомендует покупать ОФЗ и рубль

- 11 июля 2018, 11:16

- |

09.07.18 23:48

В Morgan Stanley не теряют расположения к рублю и облигациям федерального займа.

Стратеги банка сегодня рекомендовали клиентам покупать облигации федерального займа (ОФЗ) с погашением в 2027 году. За последние недели их доходность заметно подросла и теперь составляет около 7.6% против 6.9% в начале апреля. В банке отмечают, что фундаментальные факторы в России остаются устойчиво позитивными, и полагают, что интерес представляет и покупка рубля.

В Morgan Stanley подтвердили рекомендацию покупать его против корзины из турецкой лиры и южноафриканского рэнда, при этом сегодня они также рекомендовали продажу TRYRUB со стопом на 14.3 и целью 13.1. В банке отмечают, что даже с учетом повышения ставок турецким центральным банком, реальная доходность в условиях высокой инфляции остается не столь привлекательной.

Взлом мозга!

- 09 июля 2018, 13:18

- |

отражается рисуется в мозгу

по видимому этот процесс у всех людей практичски одинаков

эффект толпы

а значит чтобы поиметь толпу…

а в данном случае толпа есть не физические лица на рынке

в большинстве своём...

нужно понимать мотив дейсвтвий этой толпы...

Мировая Тенденция

Доллар США сливают под давлением

Это и есть первопричина почему

Банк Китая возобновил эмиссию юаня

чтобы создать спрос на доллар США

Почему сливают бакс?

Да потому что в системе переизбыток долларов США

который нарстает это видно по спалзающей дохе UST

На данный момент видно что ФРС ЕЦБ и Банк Китая

заливают совместно ликвидностью систему

НО при этом металлы испытывают давление

что указывает на падение спроса в мировой экономике

при этом возрастают инфляционные риски

Ликвидность ЦБ мира не идёт в экономику или в сырьё

вся ликвидность идёт на договые рынки

( Читать дальше )

Размещения ОФЗ-ПД выпуска № 26224RMFS и № 25083RMFS на аукционе 4 июля 2018 г.

- 05 июля 2018, 14:41

- |

с датой погашения 15 декабря 2021 года.

Итоги размещения выпуска № 25083RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 53,046 млрд. рублей;

— размещенный объем выпуска – 15,000 млрд. рублей;

— выручка от размещения – 14,908 млрд. рублей;

— цена отсечения – 99,0900% от номинала;

— доходность по цене отсечения – 7,43% годовых;

— средневзвешенная цена – 99,1204% от номинала;

— средневзвешенная доходность – 7,42% годовых

Минфин России информирует о результатах проведения 4 июля 2018 года аукциона по размещению ОФЗ-ПД выпуска № 26224RMFS

с датой погашения 23 мая 2029 года.

Итоги размещения выпуска № 26224RMFS:

— объем предложения – 15,000 млрд. рублей;

— объем спроса – 32,156 млрд. рублей;

— размещенный объем выпуска – 15,000 млрд. рублей;

— выручка от размещения – 14,195 млрд. рублей;

— цена отсечения – 94,0250% от номинала;

— доходность по цене отсечения – 7,87% годовых;

— средневзвешенная цена – 94,1012% от номинала;

— средневзвешенная доходность – 7,86% годовых.

www.minfin.ru/ru/document/#

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал