SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Dwight_Schrute

Смысл покупать облигации ОФЗ на примере 29011 (100шт)

- 13 июля 2018, 10:54

- |

Смысл покупать облигации ОФЗ на примере 29011 (100шт)

Теоретически в середине апреля купил их по 102.82 и сейчас продал по 101.82 (90 дней держал)

+2235р купон

-1120р разница цены(+комис)

-13 процентов налог

второй вариант расчета если кому интересно. Те же яйца

-1500 НКД продавцу в апреле (приблизительно)

+4000 НКД от покупателя сейчас

-1120 (разница цены с комиссией)

4.4%/год? С вычетами ИИС поинтересней может, но как аналог вклада — очень сомнительно.

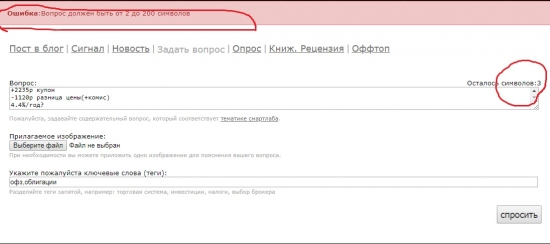

Или я что-то не так посчитал?

4.4К |

Читайте на SMART-LAB:

💼 Чем отличается портфель клиента ВТБ Мои Инвестиции от «стандартного»

Классической считается такая пропорция — 60% акций и 40% облигаций. Но портфель наших клиентов отличается от стандартного: он успешно...

16:04

Итоги первичных размещений ВДО и некоторых розничных выпусков на 11 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:34

теги блога Полшестого ММВБ

- dollar

- ninja trader 7

- quik

- Si

- SnP

- SnP 500

- US500

- акции

- армения

- бизнес

- братство

- Василий Олейник

- вопрос

- встреча трейдеров

- выкуп ВТБ

- ГМК НорНикель

- демо-гуру

- Демура

- Демура и Тушенка

- Диасофт

- доллар

- еврооблигации

- золото

- иис

- инвестиции в недвижимость

- итоги года

- квик

- конкурс

- кукловод

- лента

- лонг

- ЛЧИ

- магнит

- майдан

- мать и дитя

- мобильный пост

- налоги

- НДФЛ

- недвижимость

- недвижимость в РФ

- Облигации

- опек+

- опрос

- отзыв

- офз

- ОФЗ облигации

- оффтоп

- палладий

- паника

- пик

- платина

- политика

- привет

- приз

- Путин

- пшеница

- рассуждения

- рецензия на книгу

- Россия

- РТС

- рубль

- сбербанк

- смартлаб

- смартлаб конкурс

- СМЕ

- Спб

- стабильность

- степан демура

- Уралкалий

- финам

- фонд ликвидности

- хулиномика

- ЦБ

- юмор

- ютуб

Порядка 4,46% годовых у тебя доха в данном примере.

SergeyJu, спасибо, посмотрю 26 серию.

на 90 дней расчет просто сделал, тренд вниз, через год до 99 доползут)

Вклад «Сохраняй» на 1 год боле 100т.р. под 4.2%.

Если более 1.5 млн, то 4.35%.

вопрос автору — а НКД не выплачивается при продаже облиг, (в расчетах он не учтен)?

Стабильно 50% в месяц. я не вру. ©

А лучше всего ТС было брать ОФЗ 46021 с гарантированной доходностью, в апреле подбирал как аналог краткосрочного депозита, очень понравилось, жду ещё подобных возможностей.

Krasus, облигации тоже требуют времени. Мне они не были интересны никогда.

в 46021 локальная история была, которая уже исправлена рынком и лезть туда ради нее поздно?

акции, валюта, фьючерсы, работа, хобби.

Krasus, но согласитесь, трудозатраты в облигациях высоковаты портфель миллион рублей. Поэтому для меня есть дела поважнее.

В тинькове вклад 7 проц

Дают сейчас по 8 годовых от 3-х месяцев до полгода…

1. речь шла о замене депозита

2. диверсифицированный портфель решает

3. на рейтинге А и выше на объем ликвидность хорошая.

ММВБ дает эффективную доходность.

при падение доходности я на всех сделках с офз легко обыгрывал депозит. при том деньги выводил случайным образом.

при растущей или стоячей доходности все совсем не сладко, сам почувствовал )))

Через пару лет вам реально будет казаться, что в какомто банке вы забыли снять вклад.

А ОФЗ — купил на один счёт и все. Можно всегда продать.

Намного удобнее и доходнее

особенно проблемно, когда декабрь 2014.

и в 5 банках надо занимать очереди, снимать и переоформлять депозиты

По сравнению с этим беготня по банкам с занятием очередей — вполне приятное оживленное времяпровождение:-)

Про вклады есть ветка на E1.RU (ЕКБ).

Не Москва, но все же более-менее понятные уровни:

www.e1.ru/talk/forum/read.php?f=72&t=379097

как счет решусь открыть обращусь обязательно!

НКД два раза в год платят

на 70 дневке прибыль в абсолюте мала… Зато хорошо там парковать денежки под 8% годовых...

«На эти 2% и живу...» ©

Вроде только у Москвы, ЯНАО, Башкортостана, Якутии СПБ и Новосиба только рейтинги выпусков ВВВ-

Смотрите у конкурентов тарифы или используйте больше как аналог депозита в рамках консервативной части портфеля, в таком случае есть и хорошие альтернативы у корпоратов с выпусками 2017 года, чтобы налог не платить.

С переменным купоном это игры для облигационных гроссмейстеров.

Простым парням нужно брать ОФЗ с постоянным купоном 1.5 года до погашения.

В вашем же расчёте указано, что весь пакет ОФЗ 29011 за 90 дней принёс вам +1380 рублей (4000-1500 НКД-1120 комис).

1380 рублей — это +1,34% к сумме вложений (102820 рублей: 100шт*102,82).

+1,34% за 90 дней. Это:

+5,35% годовых если считать неправильно (арифметически, 1,34*4 отрезка по 90 дней в году)

+5,47% годовых, если считать «правильно» (геометрически, 1,0134 в степень 4)

+5,55% годовых, если «реинвестировать» купоны под ту же доходность (на глазок посчитал, могу ошибиться)

К слову, сейчас доходность к погашению этих ОФЗ составляет около +7,8% — эту доходность можно получить, если додержать их до погашения (и ставка не изменится).

Длинные ОФЗ с переменным купоном берут в надежде, что купон вырастет или останется неизменным, но ставки в рублях упадут, и эти ОФЗ не подешевеют.

Длинные ОФЗ с постоянным купоном берут в надежде, что ставка и дальше будет падать.

Короткие ОФЗ (IMHO, до нескольких месяцев — это короткие) — чтобы припарковать кеш.

Покупая длинные ОФЗ, нужно быть морально гоовым сидеть до погашения, пересиживая лося, девальвации и т.д. Выпускать в безубыток до погашения никто не обещал. Можно ставить лимитники на продажу и ждать, когда кто-нибудь купит...

Все.