ОфЗ

RGBi. Время перекладываться в акции!

- 28 мая 2022, 10:47

- |

#RGBi

Таймфрейм: 4H

Сегодня я продал оставшиеся ОФЗ-шки и докупил акций газпрома, как и собирался ранее: https://vk.com/wall-124328009_24226. Отечественные бонды были потрясающим в плане доходности вложением, но теперь нужно искать новые идеи.

Да, я считаю, что отечественный рынок акций — это, вполне вероятно, следующая идея для приумножения капитала. Только яндекс не рекомендую, по остальным голубым фишкам скоро будут разметки в общем доступе.

Напомню, что RTSi и RGBi растут и падают синхронно, разница лишь в волновой структуре. Поэтому не забывайте про риск- и мани-менеджменты. Рост не гарантирован, но очень вероятен. В рублях особенно.

- комментировать

- Комментарии ( 0 )

Модельный портфель рублевых облигаций - Синара

- 27 мая 2022, 21:01

- |

Инвесторы в ОФЗ сохраняют оптимизм. Кривая ОФЗ с момента выхода предыдущего обзора «Модельный портфель рублевых облигаций» сместилась вниз в среднем на 100 б. п. В значительной степени этому поспособствовали итоги внеочередного заседания совета директоров ЦБ РФ, на котором регулятор сократил ключевую ставку до 11% и сообщил о возможном дальнейшем ее снижении. На наш взгляд, бумаги с дюрацией свыше четырех лет сохраняют потенциал роста в среднесрочной перспективе.

Первичный рынок: новые размещения привлекательны. Перед майскими праздниками Ростелеком повторно разместил ранее выкупленный по оферте выпуск, а МТС собрала заявки на 4-летний выпуск объемом 10 млрд руб. с купоном 11,75% годовых (доходность — 12,28%). Эмитенты размещают бумаги с довольно щедрыми премиями, которые предполагают потенциал роста облигаций при выходе на вторичный рынок.

( Читать дальше )

После снижения ставки ЦБ РФ и доходности ОФЗ ожидается рост предложения новых выпусков корпоративных облигаций - Промсвязьбанк

- 27 мая 2022, 14:22

- |

Вчера Сегежа Групп провела сбор заявок на облигации серии 002Р-4R. Индикативный диапазон доходности предполагал премию к ОФЗ в размере 330 – 350 б.п. Рост оптимизма на рынке облигаций после снижения ключевой ставки позволил компании привлечь 7 млрд руб. с премией к ОФЗ 332 б.п., что соответствует нижней границе первоначально объявленного ориентира. Ставка купона по выпуску установлена в размере 11% годовых, размещение прошло по цене 97,75% от номинала, что соответствует доходности 13,29% годовых.

Наше мнение Условия размещения облигаций Сегежа Групп серии 002Р-4R могут быть интересны для широкого круга инвесторов. Находящиеся в обращении облигации компании торгуются с премией к ОФЗ около 270 б.п. Кредитный рейтинг компании находится на уровне «ruА+» от Эксперт РА, прогноз «позитивный».Промсвязьбанк

После снижения ключевой ставки и снижения доходности ОФЗ ожидаем увеличения предложения новых выпусков корпоративных облигаций. Смягчение денежно-кредитной политики повышает доступность заемных средств для компаний и снижает кредитные риски. На этом фоне корпоративные облигации в ближайшее время скорее всего будут сокращать премию в доходности к ОФЗ.

Агрессивное снижение ключевой ставки ЦБР. К чему это может привести?

- 26 мая 2022, 17:41

- |

Совет директоров Банка России принял решение снизить ключевую ставку с 27 мая на 300 б.п., до 11% годовых. Многие ожидали, что снижение ключевой ставки будет на 200 б.п., но похоже, что ЦБР принимает резкие решение и у них есть аргументы:

🏦 Ослаблению инфляционного давления способствуют динамика обменного курса рубля наряду с заметным снижением инфляционных ожиданий населения и бизнеса. Годовая инфляция в апреле достигла 17,8%, однако, по оценке на 20 мая, замедлилась до 17,5%, снижаясь быстрее апрельского прогноза Банка России. Теперь вопрос, когда курс взлетел, какие у них будут инфляционные ожидания?

🏦 Продолжается приток средств на срочные рублевые депозиты, а кредитная активность остается низкой. Это ограничивает проинфляционные риски и обусловливает необходимость смягчения денежно-кредитных условий. В условиях инфляции и удорожания на некоторые позиции товаров свыше 20%, то о каких кредитах может идти речь? Если уменьшать процент по кредиту, а стоимость товаров остаётся на том же уровне, то это никак не подстегнет приобретать товары за счёт кредита. При этом мы имеем аховую волатильность на фондовом рынке и привлекательность вкладов до сих пор имеет некий вес у большинства населения.

( Читать дальше )

Набиуллина: Фискальной докапитализации банков через ОФЗ в этот кризис может быть недостаточно

- 26 мая 2022, 13:00

- |

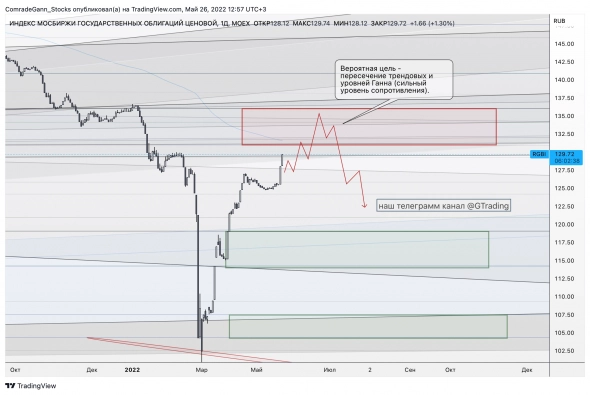

Индекс ОФЗ (RGBI) продолжает рост.

- 26 мая 2022, 12:56

- |

#BONDS#RGBI

ЦБ РФ продолжает цикл снижения процентной ставки, что оказывает давление на доходность ОФЗ. Сегодня состоялось внеочередное собрание на котором объявили о снижение ключевой ставки. Индекс реагирует ростом, но также отражает прогноз игроков относительно будущей политики ЦБ и прайсит это: значение индекса растет практически на 1,5%.

Ровно месяц мы наблюдали крайне слабую динамику индекса ОФЗ. Сегодня же, RGBI полностью перекрыл все падение от февраля 22 года. Рынок закрыт от нерезидентов и те, кто купили на мартовском падении, явно не хотя продавать хорошую доходность.

Продаж нет, так еще и политика ЦБ по снижения ставки также оказывает поддержку на индекс, толкая цену вверх (инвесторы покупают, т.к даже такую доходность упускать не хочется).

📈RGBI растёт на 1.3%, ЦБ понизил ставку до 11%

- 26 мая 2022, 10:34

- |

📈RGBI +1.3% Совет директоров Банка России принял решение снизить ключевую ставку с 27 мая 2022 года на 300 б.п., до 11,00% годовых. Последние недельные данные указывают на значительное замедление текущих темпов роста цен. Ослаблению инфляционного давления способствуют динамика обменного курса рубля наряду с заметным снижением инфляционных ожиданий населения и бизнеса. Годовая инфляция в апреле достигла 17,8%, однако, по оценке на 20 мая, замедлилась до 17,5%, снижаясь быстрее апрельского прогноза Банка России.

ЦБ РФ снизил ключевую ставку на 3%, до 11% на внеочередном заседании

- 26 мая 2022, 10:30

- |

Банк России принял решение о снижении ключевой ставки на 3%, до 11%. Оно пройдет 26 мая, сообщается на сайте регулятора.

Банк России будет принимать дальнейшие решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков, и допускает возможность снижения ключевой ставки на ближайших заседаниях

Следующее плановое заседание Банка России по ключевой ставке состоится 10 июня.

На прошлом заседании регулятора в апреле было принято решение о снижении ключевой ставки на 300 базисных пунктов – до 14% годовых.

Тогда в ЦБ подчеркнули, что внешние условия для экономики РФ остаются сложными и значительно ограничивают экономическую деятельность. В то же время риски для финансовой стабильности страны перестали нарастать, что создало условия для снижения ключевой ставки.

( Читать дальше )

Глава комитета Госдумы Аксаков ожидает, что ЦБ РФ 26 мая снизит ключевую ставку на 2 п. п., до 12%

- 25 мая 2022, 14:40

- |

Банк России в четверг на внеплановом заседании совета директоров может снизить ключевую ставку до 12% — Sber CIB

- 25 мая 2022, 12:05

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал