ОфЗ

Облигации Селектел - привлекательная инвестиционная идея - Финам

- 01 июля 2022, 16:40

- |

При этом сейчас при выборе бумаг нужно очень внимательно смотреть на эмитента — как на его бизнесе сказались или скажутся потенциальные ограничения.

По нашему мнению, одной из привлекательных бумаг сейчас является выпуск компании «Селектел» с погашением в феврале 2024 года.Козлов Алексей

ФГ «Финам»

«Селектел» (Selectel) — один из ведущих провайдеров IT-инфраструктуры в России, специализирующийся на размещении оборудования клиентов в собственных дата-центрах, сдаче в аренду выделенных серверов, а также разработке и предоставлении облачных услуг.

- комментировать

- Комментарии ( 0 )

Акции Газпром -30% на отмене дивидендов / Почему опасно инвестировать в Рынок РФ? / Лимит на Перевод Валюты до 1 млн долл.

- 01 июля 2022, 15:33

- |

Доллар-рубль. Как долго продолжится укрепление.

- 28 июня 2022, 18:55

- |

В предыдущем обзоре в середине апреля ситуация по паре доллар-рубль и индексу РТС была крайне необычная, что очень сильно затрудняло краткосрочное и даже среднесрочное прогнозирование. Давались основные возможные цели укрепления, они выполнены, однако на данный момент подтверждения разворота нет.

Доллар-рубль

Был уровень 77, там не развернулись, пришли на 59 и даже опустились немного дальше. Нижняя граница диапазона волны (4) предыдущей степени находится на уровне 50-49 (отмечена черным прямоугольником), вполне вероятно перед началом роста эти отметки ещё будут протестированы. Теоретически есть 33, но такое развитие выглядит крайне маловероятным.

РТС

Продолжается волна (Е) в треугольнике ((В)), пока также нет сигналов к началу разворота, но также похоже, что вершина где-то близко.

( Читать дальше )

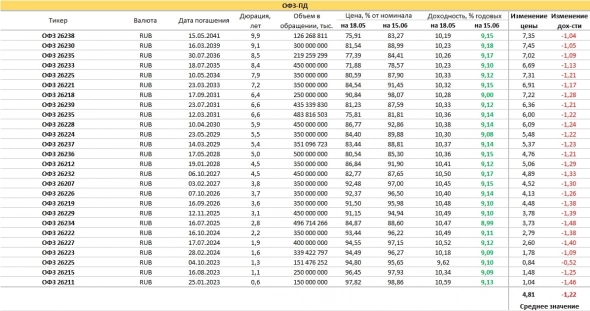

Куда на фонде можно безопасно вложить рубли на срок до года.

- 28 июня 2022, 08:16

- |

Плюс НКД 2,5% от растущего номинала, по 1,25% каждое полугодие.

В случае падения рынка, сильно не упадёт, т.к. до погашения около года.

Погашение 16 08 2023 по номиналу (100%).

Да, сейчас инфляция около 0%: временно,

осенью опять будет положительная инфляция, как всегда.

НКД 2,5% в год + премия к номиналу.

ИЗ-ЗА ВЫСОКОЙ ВЕРОЯТНОСТИ РЕЦЕССИИ В ЕВРОПЕ И США В 2023г., МОГУТ УПАСТЬ ЦЕНЫ НА НЕФТЬ И ГАЗ,

ЭТО — ОПАСНОСТЬ ДЛЯ РОССИЙСКОЙ ФОНДЫ.

С уважением,

Олег.

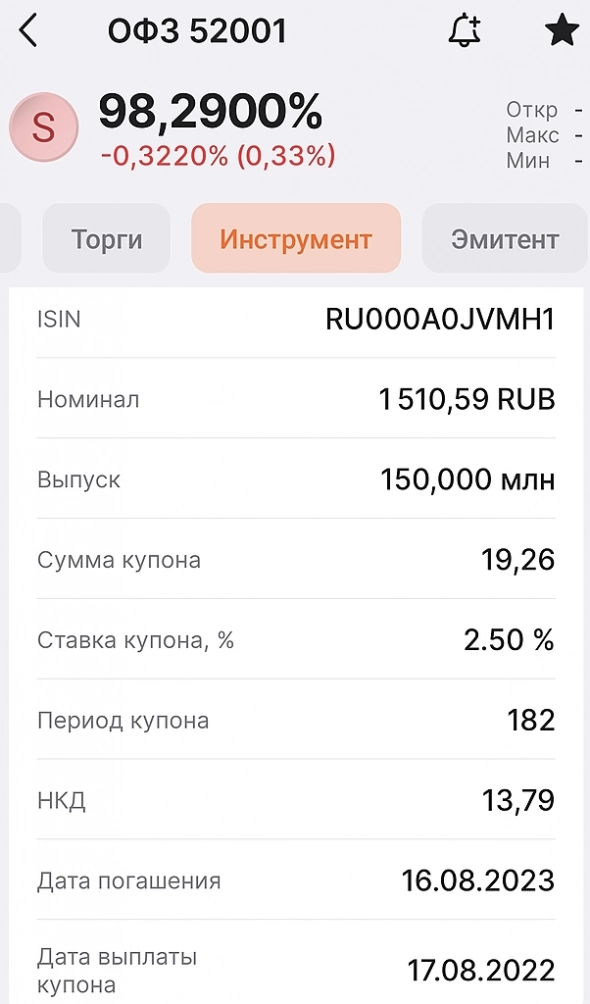

RGBi. Попытка согласовать подсчеты

- 27 июня 2022, 21:38

- |

#RGBi

Таймфрейм: 1D

Не секрет, что RGBi очень похож на RTSi, а тот всю дорогу до начала этого года повторял каждое движение нефти. Иными словами, общий сентимент в этих социометрах на лицо. Разумеется, бывают раскореляци, когда например в 2020 году нефть ушла на минусовые значения, или двумя годами позднее, когда чуть не обнулилась уже отечественная фонда.

Тем не менее, старшие степени здесь если не общие, то смежные. На графике гипотеза о треугольнике, про который я рассказывал в сегодняшнем видео на ютубе.

Доля нерезидентов в ОФЗ в мае осталась на уровне 17,7%

- 24 июня 2022, 16:42

- |

Доля нерезидентов в ОФЗ в мае не изменилась, на 1 июня 2022 года составила 17,7%, как и месяцем ранее — ЦБ РФ.

Это минимальный уровень с 1 декабря 2012 года (тогда их доля составляла 17,4% при объеме инвестиций 557 млрд рублей). Абсолютный максимум долевого показателя был зафиксирован 1 марта 2020 года – 34,9%. Сейчас он вдвое меньше.

В текущих условиях из-за ограничений на продажу ценных бумаг нерезидентами, объем их вложений в ОФЗ существенно меняться не будет.

Доля нерезидентов в ОФЗ в мае осталась на уровне 17,7% (interfax.ru)

Мировой финансовый кризис уже скоро. Кто защитит российских инвесторов?

- 18 июня 2022, 15:01

- |

Кто предупрежден, тот вооружен. Встретьте обвал рынков во всеоружии, посмотрев новый выпуск «Без плохих новостей» — еженедельного шоу об инвестициях, в котором Максим Шеин доказывает, что на каждой новости, какой бы плохой она ни была, можно заработать.

( Читать дальше )

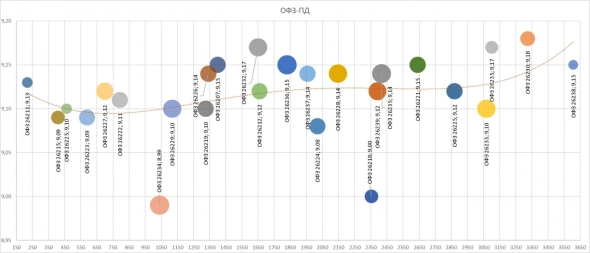

ОФЗ растут, но должны ли они расти?

- 16 июня 2022, 13:01

- |

Доброго дня друзья трейдеры!

Последний прогноз Набиулиной ЭС на среднюю ставку в этом году 10,8%-11.4%

Подтверждение из выступления на последнем заседании ЦБ

Если ставка до конца года не изменится (9.5), то среднее значение ставки за год получится 10.82%.

Это означает что ЦБ не планирует в этому году больше понижать ставку, а напротив планирует повысить ее?

И если это действительно так, почему все облигации сегодня растут?

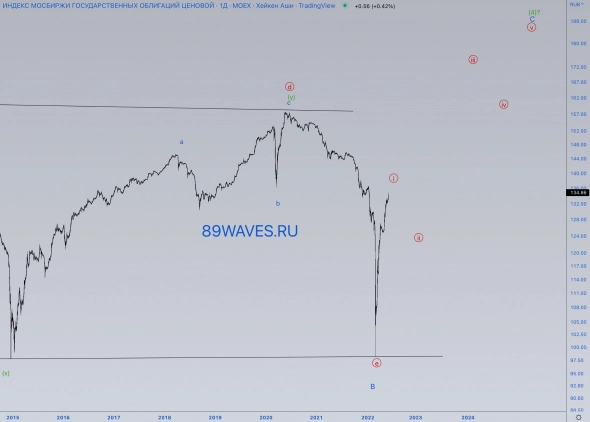

Падение доходностей в облигациях (это хорошо)

- 16 июня 2022, 07:55

- |

Статья состоит из теоретического и практического блока. Если уже работали с облигациями – переходите ко второму.

Теория.

Пример:

Ключевая ставка 10%

Купон облигации 12%

Срок 3 года

Такая облигация торгуется около своего номинала, то есть по 100%. Но если ставки на рынке снизятся, например, до 8%, а купон остается 12%, то за такую облигацию при продаже дают больше, чем номинал. Ведь ее доходность выше среднерыночной. И тогда ее можно продать за 105%. Получается, что доходность облигации для нового покупателя выросла, а продавец помимо купона в 12% получил прирост стоимости в 5%.

Что же получает покупатель? Обычно номинал облигации 1000 рублей. Значит он купил за 1050 (=105% х 1000) то, что дает 12% купон. Купонная доходность покупателя будет 11,43% (=12%/105%), но в конце срока он получит лишь номинал облигации (то есть 100% вместо уплаченных 105%).

Чтобы не погружаться в ручные расчеты я строю простейший расчет с формулой ЧИСТВНДОХ, но можно и довериться данным с торгового приложения. Я же люблю перепроверять.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал