ОфЗ

Корпоративные флоатеры остаются топ-идеей на долговом рынке - Промсвязьбанк

- 20 февраля 2024, 11:10

- |

В целом, итоги прошедшего заседания Банка России определят поведение рынка, как минимум, на ближайшие 2-3 недели до появления новых факторов, способных сдвинуть ожидания по началу снижения ставки (сейчас консенсус соответствует середине года). В результате, в ближайшее время рынок бумаг с фиксированной ставкой будет оставаться фактически безыдейным, постепенное сползание вниз котировок классических ОФЗ может продолжится.

Таким образом, корпоративные флоатеры пока по-прежнему остаются топ идеей на российском долговом рынке.Грицкевич Дмитрий

«Промсвязьбанк»

- комментировать

- Комментарии ( 0 )

Прогноз динамики ставки и кривая ОФЗ.

- 19 февраля 2024, 16:23

- |

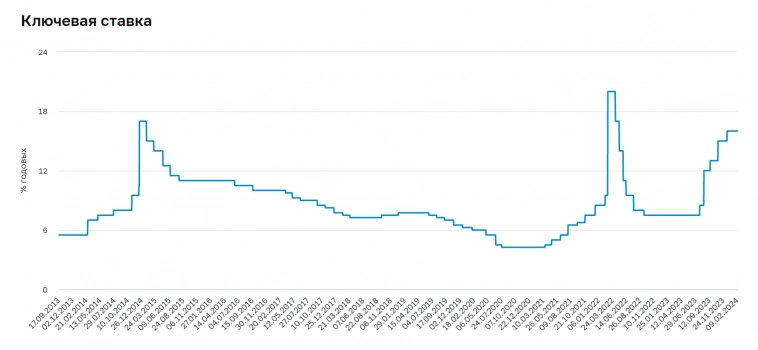

▪️В лучшем случае ключевая ставка (КС) начнет снижаться в апреле и достигнет 9-10% в декабре 2024. Но для этого инфляция должна постепенно снижаться г/г, а с марта уйти ниже 4% с с.к.

▪️В худшем случае начало снижения будет в сентябре и КС успеет дойти до 13%. Инфляция останется выше цели ЦБ до конца лета, но индекс г/г не превысит 7,6%.

💡В любом случае через 2 года КС ожидается на уровне 6-7% при инфляции 4%. Изменение формы кривой в этом случае предполагает доход ~30% в первый год для ОФЗ с погашением 10 лет и больше.

Для прогноза кривой ОФЗ использую середину диапазона от ЦБ: КС <11% через год и <7% через 2 года. Модель Truevalue оценивает справедливую доходность ОФЗ из динамики КС и премии за риск (до 3% на сроке 10 лет по дюрации). При ставке 7% самые длинные ОФЗ будут торговаться по 10% годовых.

ЦБ повысил прогноз по средней ставке на 1 п.п. (до 13,5-15,5% в 2024 и 8-10% в 2025). По факту это техническим смещением вправо. Прошло 4 месяца, сместились сроки начала снижения КС, но скорость снижения осталась прежней.

( Читать дальше )

К покупке корпоративных бумаг с фиксированной ставкой стоит подходить осторожно - Промсвязьбанк

- 19 февраля 2024, 11:15

- |

Мы сохраняем наш прогноз по ключевой ставке — ожидаем начала цикла смягчения политики ЦБ ранее середины года. В результате, по-прежнему рекомендуем более половины портфеля инвестировать во флоатеры – данная стратегия останется актуальной еще, как минимум, 2-3 ближайших месяца. К покупке корпоративных бумаг с фиксированной ставкой рекомендуем подходить осторожно, ограничив дюрацию 2,5-3,0 годами.Грицкевич Дмитрий

«Промсвязьбанк»

А ОФЗ и ныне там

- 19 февраля 2024, 06:52

- |

Вспомнить об ОФЗ хочется в связи с заседанием по ключевой ставке в прошедшую пятницу.

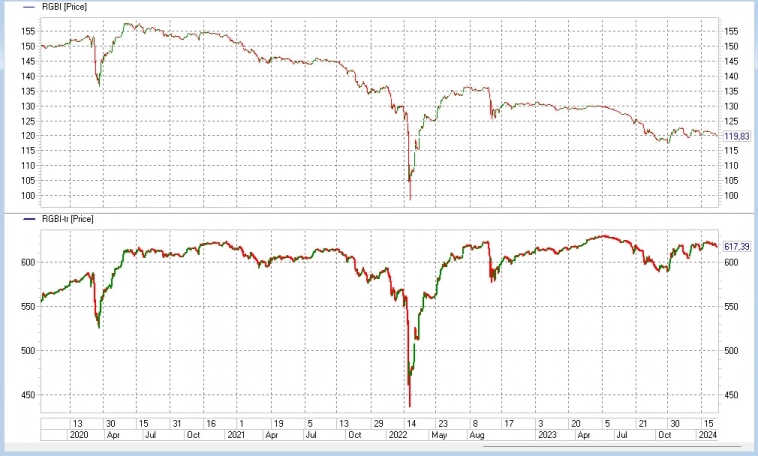

Не новость, что держатели ОФЗ, если и зарабатывают на них, то всё больше в качестве приятного бонуса. См. график индекса гособлигаций RGBI. Верхняя часть – индекс чистых цен, и он продолжает (с весны 2020, почти 4 года) скользить вниз. Нижняя – индекс полной доходности, включая купоны. Он эти 4 года годами находится во флэте (купоны компенсируют снижение котировок). Хотя совершил примечательный подъем осенью-зимой. Тогда облигации, в большинстве, проседали, поскольку с 7,5% до 16% выросла ключевая ставка.

Этот парадоксальный подъем не только кому-то принес доход, но и вселил надежду, что смягчение ДКП не за горами. И вселил, как теперь видим, давно. Основная часть ОФЗ, исключая совсем короткие выпуски, обосновалась в диапазоне доходности 12-13%. Второй график: доходности разных по срокам обращения ОФЗ в сравнении с доходностью денежного рынка.

( Читать дальше )

Еженедельный обзор рынков: рубль на краю пропасти, мировая рецессия давит на российские акции

- 18 февраля 2024, 06:48

- |

— Ключевая ставка, обрушившая рынки

— Что останавливает Банк России от снижения ставки?

— Среднесрочный прогноз Банка России

— Статистика по промышленности США — стагнация с 2014 года. Кейнсианство под вопросом

— Япония, Британия, Германия, да и ЕС в целом в рецессии!

— Как реализуется прогноз на 2024 год — оценка траектории активов

— Количественное ужесточение закончилось?

— Рубль остановился на критических уровнях. Закроем неделю хуже — отмена позитивного сценария по рублю

— Доллар укрепляется, почему Евро и Юань будут снижаться

— Золото на распутье: долгосрочно все за рост, но негатив на рынках краткосрочно может угрожать котировкам

— Нефть имеет не только потолок, но и пол на уровне 70-78 по brent

— S&P500 закрыл пятницу снижением впервые за долгое время. Размер дефицита бюджета в США под вопросом.

— Технологические компании снова снижаются активнее рынка. Действия У. Баффета и крупных инсайдеров

— Гонконг растет на фоне поддержки рынков правительством Китая. Китайцы начали тратить деньги!

( Читать дальше )

При текущей ставке надежно выглядят корпоративные облигации со средней дюрацией - Газпромбанк Инвестиции

- 16 февраля 2024, 17:36

- |

Как Банк России принимал решение

( Читать дальше )

Пресс-конференция Банка России по ключевой ставке: Главное

- 16 февраля 2024, 15:11

- |

👉 Дальнейшему замедлению инфляции помогли рост ставок по кредитам из-за ужесточения ДКП

👉 Потребуется поддерживать жестокую ДКП в течение продолжительного времени

👉 Перенос летнего ослабления рубля в цены завершен

👉 Темпы роста цен сейчас такие же, как в декабре

👉 Темпы роста ипотеки сокращаются, но остаются высокими, на уровне начала прошлого года

👉 Во 2кв 2024г рынок нефти может перейти к профициту из-за увеличения поставок со стороны стран, не входящих в ОПЕК+, что может привести к давлению на цены на нефть

👉 В следующем году экономика вернется к устойчивым темпам роста. Мы оцениваем рост в 1,5-2% в год

👉 По нашим прогнозам, профицит торгового баланса России в этому году будет ниже, чем в прошлом году

👉 Экспорт снизится, а уровень импорта изменится незначительно

👉 Осенью у российской экономики был пик перегрева, сейчас более сбалансированный рост

👉 Мы обсуждали с коллегами, когда может начаться первое снижение ключевой ставки. Разброс мнений был достаточно широкий. Но большинство считает, что это скорее произойдет во второй половине этого года

( Читать дальше )

Банк России сохранил ключевую ставку на уровне 16% годовых (согласно прогнозу)

- 16 февраля 2024, 13:30

- |

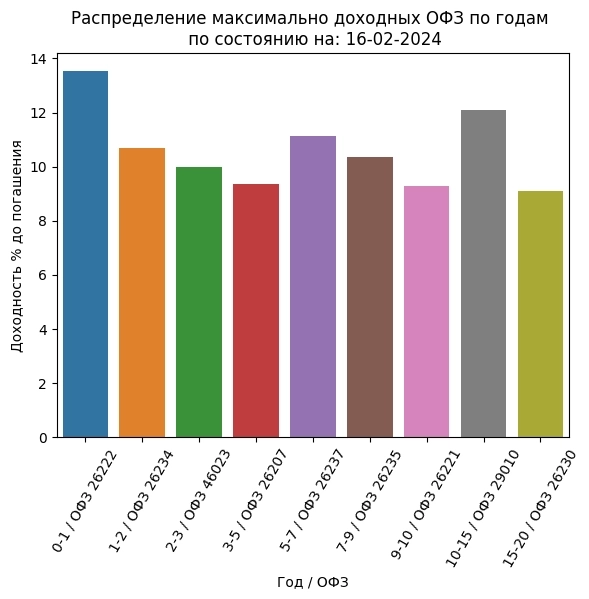

Сводка самых доходных облигаций ОФЗ и корп: 16-02-2024

- 16 февраля 2024, 12:10

- |

Не индивидуальная инвестиционная рекомендация

Инвестиции. Доходные ОФЗ по месяцам: 16-02-2024

Инвестиции. Доходные облигации по месяцам: 16-02-2024

Инвестиции. Доходные ОФЗ по годам погашения: 16-02-2024

Инвестиции. Доходные облигации по годам погашения: 16-02-2024

( Читать дальше )

Инвесторы опасаются жесткой риторики ЦБ по итогам заседания - Промсвязьбанк

- 16 февраля 2024, 11:20

- |

Активизация продаж госбумаг перед заседанием говорит о растущих опасениях сохранения жесткой риторики ЦБ. В целом, это соответствует нашему прогнозу – не ожидаем начала цикла снижения ключевой ставки ранее середины года. Пока наша стратегия сохранения в портфеле флоатеров (50%-70%) себя оправдывает и, вероятно, останется актуальной еще, как минимум, 2-3 ближайших месяца.Грицкевич Дмитрий

«Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал