SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Промсвязьбанк: Панорама первичного рынка рублёвых облигаций

- 03 августа 2012, 14:15

- |

Банк «Ренессанс Капитал» (B2/B/B) повторно открыл книгу заявок на трехлетние биржевые облигации серии БО-02 на сумму 4 млрд. рублей.

Ориентир ставки купона соответствует ранее объявленному уровню и находится в диапазоне 12,5-13% (YTP 12,89-13,42%) годовых к оферте через 1 год.

Организаторы: Промсвязьбанк, УРАЛСИБ, Ренессанс. Заявки принимаются с 12:00 мск 2 августа до 17:00 мск 7 августа. Техническое размещение бондов по открытой подписке на ФБ ММВБ запланировано на 9 августа.

КОММЕНТАРИЙ К РАЗМЕЩЕНИЮ

Банк «Ренессанс Капитал» демонстрирует темпы роста, опережающие среднеотраслевые показатели. В 2011 г. активы Банка выросли на 51%, а за 6 мес. 2012 г. – на 14%. По МСФО-отчетности на 30.06.2012 г. активы Банка составили 70,2 млрд. руб. Драйверами роста бизнеса выступают расширение розничной сети, развитие интернет продаж, рекламная поддержка и привлекательный продуктовый портфель. На 30.06.2012 г. Банк обладал 116 собственными отделениями и 18 443 точками выдачи кредитов в розничных сетях (75 отделений и 11 100 точек на 31.12.2010 г.).

( Читать дальше )

Ориентир ставки купона соответствует ранее объявленному уровню и находится в диапазоне 12,5-13% (YTP 12,89-13,42%) годовых к оферте через 1 год.

Организаторы: Промсвязьбанк, УРАЛСИБ, Ренессанс. Заявки принимаются с 12:00 мск 2 августа до 17:00 мск 7 августа. Техническое размещение бондов по открытой подписке на ФБ ММВБ запланировано на 9 августа.

КОММЕНТАРИЙ К РАЗМЕЩЕНИЮ

Банк «Ренессанс Капитал» демонстрирует темпы роста, опережающие среднеотраслевые показатели. В 2011 г. активы Банка выросли на 51%, а за 6 мес. 2012 г. – на 14%. По МСФО-отчетности на 30.06.2012 г. активы Банка составили 70,2 млрд. руб. Драйверами роста бизнеса выступают расширение розничной сети, развитие интернет продаж, рекламная поддержка и привлекательный продуктовый портфель. На 30.06.2012 г. Банк обладал 116 собственными отделениями и 18 443 точками выдачи кредитов в розничных сетях (75 отделений и 11 100 точек на 31.12.2010 г.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Испания разместила облигации, стоимость заимствования выросла.

- 02 августа 2012, 13:29

- |

ИСПАНИЯ-ОБЛИГАЦИИ-РАЗМЕЩЕНИЕ

Испания разместила облигации на 3,13 млрд евро, стоимость заимствования выросла

Мадрид. 2 августа. ИНТЕРФАКС-АФИ — Испания разместила в четверг облигации трех выпусков на общую сумму 3,13 млрд евро при максимально запланированном объеме 3 млрд евро, сообщило агентство Bloomberg со ссылкой на данные Банка Испании.

Объем размещения десятилетних бондов составил 1,05 млрд евро. Средневзвешенная доходность этих бумаг в ходе аукциона достигла 6,647% годовых по сравнению с 6,43% в ходе предыдущего размещения аналогичных бумаг, состоявшегося 5 июля.

Спрос на облигации превысил предложение в 2,4 раза против 3,18 раза на предыдущем аукционе.

( Читать дальше )

Испания разместила облигации на 3,13 млрд евро, стоимость заимствования выросла

Мадрид. 2 августа. ИНТЕРФАКС-АФИ — Испания разместила в четверг облигации трех выпусков на общую сумму 3,13 млрд евро при максимально запланированном объеме 3 млрд евро, сообщило агентство Bloomberg со ссылкой на данные Банка Испании.

Объем размещения десятилетних бондов составил 1,05 млрд евро. Средневзвешенная доходность этих бумаг в ходе аукциона достигла 6,647% годовых по сравнению с 6,43% в ходе предыдущего размещения аналогичных бумаг, состоявшегося 5 июля.

Спрос на облигации превысил предложение в 2,4 раза против 3,18 раза на предыдущем аукционе.

( Читать дальше )

Доходность по коротким ОФЗ опустилась ниже 5.5%

- 01 августа 2012, 12:51

- |

Доходность по ОФЗ, кот. погашаются через 2-3 мес. упала ниже 5.5% (в рублях).

Что бы это могло значить?

Ожидается сильное укрепление рубля или деньги фонды паркуют на ближайшее время?

Что бы это могло значить?

Ожидается сильное укрепление рубля или деньги фонды паркуют на ближайшее время?

Ходят слухи

- 01 августа 2012, 12:32

- |

Ходят слухи оперераспределении активов, — продаже гособлигаций и покупке акций.

С открытия европейской сессии наблюдается падение на рынке облигаций с сент. Bund fut. 143.97 (-0.37%). Рынок акций получает поддержку, где все основные биржи торгуются с повышением во главе с САС40, где растут акции банков после того как Soc Gen. на пре -маркете отчитался выше ожиданий.

Похоже, что от Бернарке, а скорее всего от Драги, крупные игроки ждут хороших новостей.

С открытия европейской сессии наблюдается падение на рынке облигаций с сент. Bund fut. 143.97 (-0.37%). Рынок акций получает поддержку, где все основные биржи торгуются с повышением во главе с САС40, где растут акции банков после того как Soc Gen. на пре -маркете отчитался выше ожиданий.

Похоже, что от Бернарке, а скорее всего от Драги, крупные игроки ждут хороших новостей.

Европейский долговой кризис. Что будет делать ЕЦБ?

- 30 июля 2012, 22:17

- |

Решил собрать для себя информацию об ожиданиях относительно ЕЦБ и вокруг ЕЦБ. Думаю, это поможет и вам сэономить время, если интересно разобраться в том, что происходит сейчас в Европе.

В моменте вектор рынков сильно зависит от развития ситуации в Европе.

Главная проблема — нет спроса на облигации Испании, что ставит эту страну в состояние вероятного дефолта без внешней помощи. Проблема не только испанская — если ее запустить, то она пойдет в Италию и другие страны еврозоны.

вероятное решение проблемы:

вернуть доверие инвесторов к долгам Испании

что для этого надо?

( Читать дальше )

В моменте вектор рынков сильно зависит от развития ситуации в Европе.

Главная проблема — нет спроса на облигации Испании, что ставит эту страну в состояние вероятного дефолта без внешней помощи. Проблема не только испанская — если ее запустить, то она пойдет в Италию и другие страны еврозоны.

вероятное решение проблемы:

вернуть доверие инвесторов к долгам Испании

что для этого надо?

- встать стеной на защиту облигаций - гарантии ЕС+ЕЦБ по облигациям, неповторение сценария Греции (этого нет)

- стабилизация экономики Испании

- меры по сокращению госдолга, бюджетного дефицита

( Читать дальше )

Панорама первичного рынка облигаций

- 20 июля 2012, 09:13

- |

Промсвязьбанк

Липецкая область (—/BB/—) начала сбор заявок инвесторов на приобретение облигаций серии 34007 объемом до 500 млн. руб.

Организатор: ИК «Тройка Диалог».

Заявки будут приниматься до 16:00 мск 19 июля. Размещение бумаг запланировано на 20 июля.

Как сообщалось, область в начале июня разместила 44,4% выпуска 5-летних облигаций на 1,11 млрд. рублей. Общий объем выпуска составляет 2,5 млрд. рублей. Эмитент тогда сообщил о возможности последующего доразмещения бумаг.

КОММЕНТАРИЙ К РАЗМЕЩЕНИЮ

С момента размещения в июне по выпуску не было ни одной сделки, что говорит о нерыночности прошедшего размещения бумаг на 1,11 млрд. руб.

На текущий момент выпуск вновь будет доразмещаться по номиналу, что соответствует доходности 9,19% годовых при дюрации займа 2,49 года. Данный уровень доходности предполагает премию к кривой ОФЗ в размере 220 б.п., что выглядит интересно — средний спрэд по бондам более крупных регионов с рейтингом «BB» составляет 160-180 б.п.

( Читать дальше )

Липецкая область (—/BB/—) начала сбор заявок инвесторов на приобретение облигаций серии 34007 объемом до 500 млн. руб.

Организатор: ИК «Тройка Диалог».

Заявки будут приниматься до 16:00 мск 19 июля. Размещение бумаг запланировано на 20 июля.

Как сообщалось, область в начале июня разместила 44,4% выпуска 5-летних облигаций на 1,11 млрд. рублей. Общий объем выпуска составляет 2,5 млрд. рублей. Эмитент тогда сообщил о возможности последующего доразмещения бумаг.

КОММЕНТАРИЙ К РАЗМЕЩЕНИЮ

С момента размещения в июне по выпуску не было ни одной сделки, что говорит о нерыночности прошедшего размещения бумаг на 1,11 млрд. руб.

На текущий момент выпуск вновь будет доразмещаться по номиналу, что соответствует доходности 9,19% годовых при дюрации займа 2,49 года. Данный уровень доходности предполагает премию к кривой ОФЗ в размере 220 б.п., что выглядит интересно — средний спрэд по бондам более крупных регионов с рейтингом «BB» составляет 160-180 б.п.

( Читать дальше )

Бонды - Риск розничных банков: какое из предложений выбрать?

- 19 июля 2012, 13:04

- |

В сегменте высокодоходных бумаг (к которому относятся краткосрочные облигации с доходностью выше 12% годовых) вчера появились сразу два предложения: от Связного банка, далее Связной, (Moody's: B3) и КБ Ренессанс Капитал, далее РенКап, (В/B2/B) с ориентирами к годовой оферте YTP 14,22-14,76% и YTP 12,89-13,42%, соответственно. Также недавно разместил годовые бумаги ТКС Банк (-/B2/B), которые сейчас котируются выше номинала с YTP 14,38%. Возникает вполне естественный вопрос выбора бумаги с наилучшим соотношением доходности и риска. В отличие от ТКС и РенКап имя Связной для рынка рублевых облигаций является новым, и поэтому заслуживает большего внимания при оценке кредитного риска.

Все упомянутые выше банки активно развиваются в сегменте потребительского кредитования, которое занимает доминирующую долю в их кредитном портфеле: 100% у ТКС, 86% у РенКап и 71% у Связного. При этом ТКС и Связной специализируются на кредитных картах (с долей в портфеле 100% и 66%, соответственно), в то время как доля кредитных карт в портфеле РенКап составляет лишь 14%. По нашему мнению, как по структуре и размеру кредитного портфеля, так и по динамике его прироста кредитный профиль Связного скорее ближе к ТКС, чем к РенКап.

( Читать дальше )

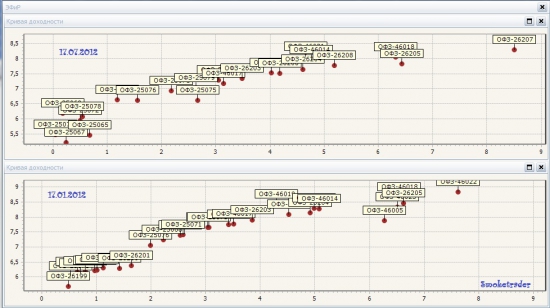

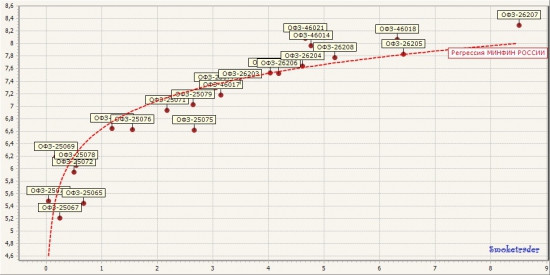

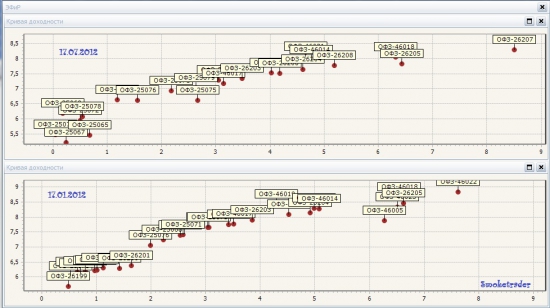

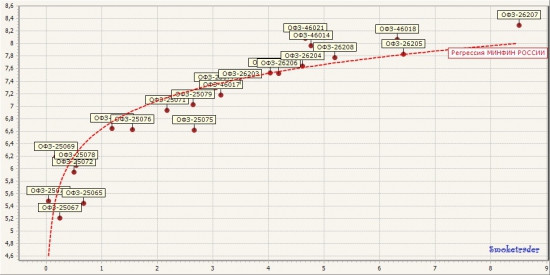

FIXmarket: короткий портфель + немного о ОФЗ

- 17 июля 2012, 17:00

- |

Чувствую, что сегодня меня прямо-таки «распирает» идеями «что купить» и «что сделать» для инвестиционного и спекулятивного портфелей.

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Стройкредит

- 17 июля 2012, 10:23

- |

ДОХОДНОСТЬ ОБЛИГАЦИЙ БАНКА «СТРОЙКРЕДИТ» ДОСТИГЛА ФАНТАСТИЧЕСКИХ 453 ПРОЦЕНТОВ! Что это????

ЕЦБ одобрил списания по облигациям испанских банков

- 16 июля 2012, 13:52

- |

ЕЦБ высказался за то, чтобы держатели обеспеченных облигаций испанских банков понесли убытки в процессе рекапитализации банковской сферы страны. 9 июля министры финансов еврозоны отвергали такую возможность и были согласны пожертвовать интересами только держателей акций и субординированных облигаций банков.

Источники Wall Street Journal утверждают, что председатель ЕЦБ Марио Драги решил пересмотреть позицию Центробанка. В 2010 г. во время спасения банковского сектора Ирландии, который также как и испанский пострадал от спада на рынке недвижимости, ЦБ настоял на том, чтобы держатели обеспеченных облигаций не понесли убытков.

Резкое изменение позиции монетарного регулятора может указывать на изменение подходов к решению проблем, которые вызывают банкротства крупных сберегательных институтов. Источники WSJ в ЕЦБ утверждают, что теперь регулятор будет настаивать на убытках для держателей облигаций, если выпустивший их банк подпадет под процедуру ликвидации. Представители пресс-службы ЕЦБ отказались детально прокомментировать ситуацию. В заявлении регулятора говорится, что ЕЦБ не является подписантом соглашения о спасении испанской банковской системы, а данные вопросы находятся в компетенции министров финансов стран, входящих в монетарный союз. «Процесс реорганизации банков регулируется национальными властями. Мнение ЕЦБ носит рекомендательный характер, а действия в отношении держателей облигаций будут основаны на действующих правилах ЕС», — утверждают представители монетарных властей Европы.

( Читать дальше )

Источники Wall Street Journal утверждают, что председатель ЕЦБ Марио Драги решил пересмотреть позицию Центробанка. В 2010 г. во время спасения банковского сектора Ирландии, который также как и испанский пострадал от спада на рынке недвижимости, ЦБ настоял на том, чтобы держатели обеспеченных облигаций не понесли убытков.

Резкое изменение позиции монетарного регулятора может указывать на изменение подходов к решению проблем, которые вызывают банкротства крупных сберегательных институтов. Источники WSJ в ЕЦБ утверждают, что теперь регулятор будет настаивать на убытках для держателей облигаций, если выпустивший их банк подпадет под процедуру ликвидации. Представители пресс-службы ЕЦБ отказались детально прокомментировать ситуацию. В заявлении регулятора говорится, что ЕЦБ не является подписантом соглашения о спасении испанской банковской системы, а данные вопросы находятся в компетенции министров финансов стран, входящих в монетарный союз. «Процесс реорганизации банков регулируется национальными властями. Мнение ЕЦБ носит рекомендательный характер, а действия в отношении держателей облигаций будут основаны на действующих правилах ЕС», — утверждают представители монетарных властей Европы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал