Облигации

Результат управления активами Private Investment Fund по итогам второго квартала 2016 г.

- 28 июля 2016, 20:56

- |

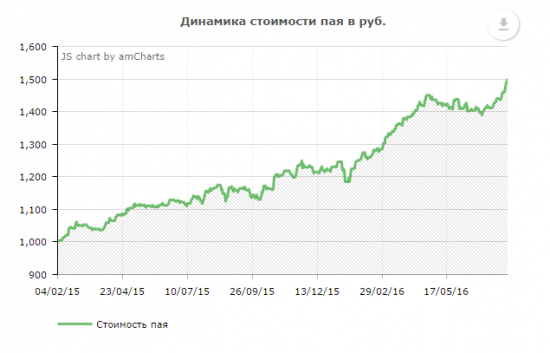

Итог второго квартала 2016г. управления активами составил 1,7%(стоимость пая выросла с 1384 руб. до 1407 руб.)

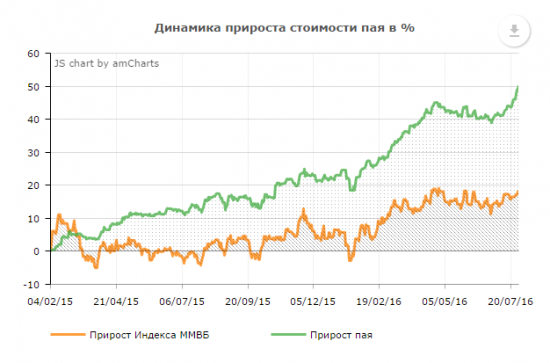

Прирост стоимости пая с начала проекта (с 01.02.2015 по 28.07.2016) составил 50,2%, индекс ММВБ за этот период прибавил 18,1%.

Прирост стоимости индекса ММВБ за второй квартал 2016г. составил 2,2%

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Как ЦБ может повлиять на курс USD/RUR в ближайшее время

- 27 июля 2016, 12:00

- |

ЦБ может свернуть программу валютного репо — долларовых кредитов, выданных банкам в 2014-15 гг из резервов ЦБ. При погашении этого долга усилится спрос на валюту и вырастет объем валютных резервов ЦБ.

Банк может остановить приток в страну «hot money» — эти деньги идут в облигации федерального займа на ожиданиях, что ЦБ снизит ставку, которая находится на уровне значительно выше инфляции. Чтобы убрать эти ожидания, ЦБ может снизить ставку уже на ближайшем заседании (29 июля).

Все это может помочь сгладить повышенный спроса на рубли в августе, когда банкам предстоит накопить 450 млрд рублей для выполнения новых требований по обязательным резервам.

(Finanz)

Япония может разместить 50-летние облигации

- 27 июля 2016, 07:12

- |

По сообщениям осведомленных источников, Япония может разместить 50-летние облигации, причем уже в текущем финансовом году. Детали могут стать известны в ближайшее время, например, во время ожидаемой публикации пакета экономических стимулов.

Это может стать часть плана по запуску «вертолета с деньгами», особенно, если Банк Японии позже решит выкупить долг.

Прокотирую ОФЗ и фьючерсы на ОФЗ с поставкой через стакан 2.0

- 26 июля 2016, 16:45

- |

Привет!

Не так давно создавал подобную тему но особого интереса предложение не вызвало.

Возможно сейчас с учетом снижения ставок по депозитам и развитием структурных продуктов у физиков появилось больше интереса в гос облигациях. Кроме того, теперь я могу торговать больший набор инструментов.

Так что попробую еще раз )

В общем, прокотирую до 3-5 мио руб практически все ликвидные бумаги ОФЗ а так же фьючерсы на ОФЗ ( до 500 контрактов)

с достаточно узким спредом. Цены могут быть лучше лучше стакана! Обращайтесь в личку.

В общем, если у вас есть интерес в ОФЗ и вы хотите улучшить цену которую видите в стакане, напишите мне. Если я смогу поставить цену которая Вас устроит, я выставляю котировку в стакан в течении 1-5 минут и мы делаем сделку. Если какой-то робот выставит заявку лучше моей, то делайте сделку с ним, в любом случае для контрагента никаких рисков. Он может только улучшить цену сделки.

жду откликов!

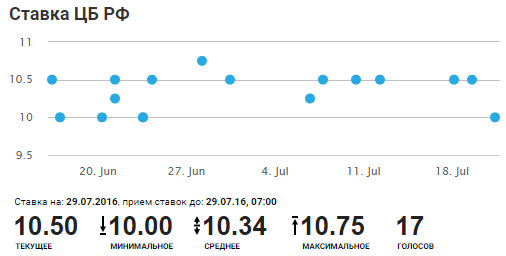

Заседание ЦБ назначено на 29 июля. Что прогнозируют наши эксперты/пользователи о ключевой ставки?

- 26 июля 2016, 13:40

- |

Предварительные результаты в нашей инфографике:

Какой будет ставка после заседания Совета Директоров? Пишите в комментариях или заходите к нам на платформу trdata.com. Помимо аналитике от таких компаний как Tradition Analytics, ВТБ Капитал, Велес, РОСБАНК, ОК Брокер и другие, в TRDATA вы можете поставить свою ставку и смотреть кто в нашем сообществе делал прогнозы по ключевой ставки.

ВШЭ на Coursera для трейдера.

- 26 июля 2016, 12:02

- |

НИУ ВШЭ перенесла свои курсы на Coursera, примечательно, что появились Курсы, которые будут полезны начинающим трейдерам или трейдерам, расширяющим свою специализацию: полезны в плане хороших базовых знаний.

Курсы для финансовых рынков:

1. «Финансовые инструменты для частного инвестора»

2.«Корпоративные финансы и стоимость компании»

В данный момент обращаю внимание на «Курс облигаций»: крайне полезное направление, учитывая спад процентов по депозитам и то, что девальвационное топливо рынка акций, на данный момент, заканчивается, усложняя прибыльную торговлю российскими акциями, как минимум с точки зрения увеличения времени, которое надо посвящать ФР для успешной торговли.

( Читать дальше )

Интересно ваше мнение, дивергенция налицо.

- 25 июля 2016, 13:13

- |

Хотелось бы узнать, что вы думаете по поводу долгового рынка. После всей этой истории с оттягиванием формальной процедуры по Brexit, облигации падают в цене. Сильный ажиотаж был в момент самого события, после этого все падает уже на протяжении месяца. Если впереди месяц отката, приведет ли это к росту стоимости облигаций? С другой стороны, деньги нужно хранить в чем-то, чтобы они просто так не лежали. Но, когда по облигациям отрицательные доходности, куда могут пойти деньги? Все чаще я наблюдаю ситуации на рынке, когда падает все: облигации, фонда, energy, золото. В моменте кажется, что избавляются от всего. По-моему, покупать евро и йену сейчас тоже рискованно, потому что в Европе политические риски, а в Японии цикл дефляции и пессимизма в экономике. Он, правда, уже давно, но стимулов от Японского ЦБ пока не видно. Как вы думаете, что нас ожидает в ближайшем будущем? Я например за то, чтобы затарить облигаций, и заработать хотя бы на спекуляции их стоимостью. Но, делать это нужно только после решения о процентной ставке. Вряд ли ставку повысят, но, чем черт не шутит. А если ее и повысят, то тогда облигации упадут в цене, и моя идея с покупками не сработает. Если же ее оставят неизменной, здесь тоже вопрос о поведении индекса. Его могут выкупить, потому что не будет нагрузок на фондовые рынки в виде высоких процентных ставок, дорогих кредитов. И, в таком случае — это новые хаи. Сейчас же дивергенция налицо — нефть пробивает минимумы, фондовые индексы максимумы. Скидывают облигации, скидывают золото, уходят из евро, оно на лоях, уходят из йены, оно на уровнях предкризисного и кризисного 2008 года. Валюты фондирования пока что не показывают роста, нет rush to save heaven. И все же один вопрос: куда уходят деньги? Рынок занял выжидательную позицию перед чем-то, или просто большинство уходят в кеш и стоят в стороне?

( Читать дальше )

Каким ресурсом по облигациям пользуетесь:

- 20 июля 2016, 17:00

- |

Каким ресурсом по облигациям пользуетесь:

В основном интересны ОФЗ. Где более лаконично и доступно все изложено?

Где удобно сравнить ОФЗ по разным параметрам и т.д.

О текущей ситуации

- 17 июля 2016, 17:33

- |

Сегодня решил выложить некоторые выдежки из инвестиционной стратегии на второе полугодие, подготовленной для клиентов. Кому будет интересно, может ознакомиться с мыслями по поводу происходящего.

События, связанные с референдумом по выходу Великобритании из ЕС, падение доходности государственных облигаций стран G7, смещение доходностей в отрицательную зону, относительное облечение для развивающихся рынков (ЕМ), выражающиеся в увеличении (отскоке) valuations, стабилизации их валютных курсов – закономерная стадия развития глобальной ситуации на рынках. Как мы в прошлый раз указали – так называемый рефляционный момент будет доминировать в текущем году (хотя его влияние во втором полугодии будет сходить на нет). Последние аналитические отчеты, касающиеся ЕМ, даже поменяли резко тональность и стали описывать перспективы восстановления и даже роста на ЕМ, повышение таргетов и прогнозов по валютным курсам (от рубля до бразильского реала и т.д.). К сожалению, большинство аналитиков плохо понимает логику развития экономики, в какой точке находится глобальная экономика и закончился ли кризис или нет.

Попытаемся восстановить картинку происходящего, а также заглянуть немного в будущее.

События 2008 года знаменовали собою не столько кризис, а сколько завершение многолетнего долгового суперцикла, который начался в развитых странах в послевоенное время. Долговая пирамида, построенная в частном секторе оказалась настолько большой, что больше долгов домохозяйства развитых стран брать не могли, а банки оказались не готовы продолжать кредитовать их в прежних объемах. Для стабилизации экономик банки развитых стран приступили к агрессивной политики монетарного смягчения. Первым на сцену вышел ФРС – запустив в марте 2009 большую программу количественного смягчения. Казалось, решение найдено и кризис завершен. Уже летом 2009 доходность трежерис превысила 3%. Однако, буквально спустя полгода пошли первые звонки с другого континента – из небольшой страны Греции, которая начала сталкиваться с проблемой обслуживания своего государственного долга. Таким образом, начался второй этап кризис (или вторая волна, кому как удобно) – кризис теперь уже суверенного долга. Начало трясти Еврозону. И только вмешательство нового главы ЕЦБ Марио Драги, который вернул ЦБ статус кредитора последней инстанции, купировал кризис, разрастающийся на финансовых рынках. Впоследствии, ЕЦБ пошел по пути ФРС, запустив программу QE. Аналогичным путем пошли и два других крупнейших мировых центробанка – Банк Японии и Банк Англии.

Пока западные центробанки боролись с кризисом в своих странах – очередная волна, на рубеже 2013-2014 года накрыла теперь уже развивающиеся страны. Последовало резкое падение стоимости активов в этих странах, девальвации этих валют, появились разные акронимы типа fragile 5 и тп. Причем это сопровождалось падение цен на весь товарный комплекс – от цен на металлы на нефть и газ.

( Читать дальше )

Ждёт ли правительство внутренних инвесторов на фондовом рынке?

- 15 июля 2016, 19:31

- |

Второй вопрос. Точно ли ждёт именно инвесторов?! Как показывают результаты работы этих же «голов» в части: оптимизации налогообложения, сертификации и лицензирования участников и сфер деятельности рынка; прозрачности и страхования работы участников рынка — точно ответить на этот вопрос не получается. Разрешены микрозаймы под кабальные проценты, форекс-услуги через «свои» учреждения — такие ходы подразумевают грабёж «слабоумных и отважных» представителей населения. Что предлагают для более продвинутых? Можно покупать ОФЗ по 102-120% номинала, спекулировать «блаародными» металлами через ОМС, надеяться на возврат или отмену налога по корпоративным облигациям и ИИС, да сам ИИС к услугам долгосрочных инвесторов! С ПИФ'ами общественность уже разобралась… Акции — это как-то… хотя, до 50% прибыли предприятия будут раздавать желающим… Вот введут страхование брокерских счетов на миллион-другой, тогда и посмотрим! Да вот ещё разделение на 3 разряда вместо двух осилили. Нет у тебя десяти миллионов — считай, не инвестор;)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал