Обзор рынка

Обзор фондового и срочного рынка со Станиславом Станишевским 11.10.17

- 11 октября 2017, 10:50

- |

- комментировать

- Комментарии ( 0 )

Анализ основных фьючерсов на 11 Октября 2017

- 11 октября 2017, 09:54

- |

Всех приветствую

S&P500 вроде как очень уверенно пошел дальше обновлять максимумы, но сил у покупателей не хватило. Пока что продолжаю ждать падения до 2050. Сегодня новости, так что волатильности должно быть достаточно

1. RTS

РТС выполнил план первой стрелки вчерашнего обзора. Сегодня жду движения к нижней границе боковика.

2. EUR/USD:

( Читать дальше )

Картина дня 11.10.2017. НЕФТЬ, ЗОЛОТО, РТС

- 11 октября 2017, 08:45

- |

Приветствую!

Вчерашний блог вы сможете прочитать здесь smart-lab.ru/blog/425243.php

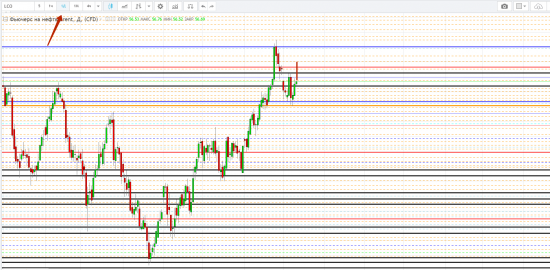

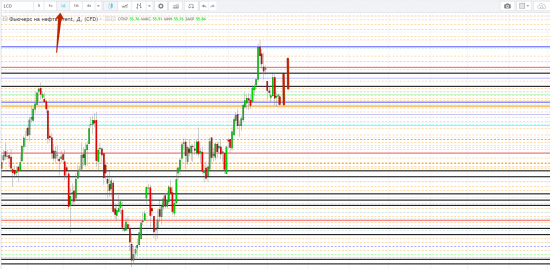

НЕФТЬ

Уровни:

ключевые 55.34, 56.39, 56.93, 57.26, 57.65, 59.02, 61.73

остальные 55.21, 55.42, 55.58, 55.78, 56.03, 56.24, 56.73, 57.52, 58.30

58.03, 58.41, 58.88, 59.47, 59.69, 60.16, 60.50, 60.81, 61.08

Вчера ушли выше с лоев, протестировали 56.39, пробили и встали выше уровня. Структура роста мне понравилась, тянули медленно с откатами без резких движений и больших объемов.

Я все еще продолжаю смотреть выше, поближе к хаям, логично бы отыметь первых шортистов. Смущает этот паттерн на дневке, уж очень он двуличный с*ка) Варианты такие, что сегодня нужно расти и сделать примерно вот так.

Если же седня останемся на текущих, то очень вероятно что сделаем вот так

( Читать дальше )

Обзор рынка: Европейские индексы снижаются, рынки ждут выступления лидера Каталонии

- 10 октября 2017, 16:53

- |

Европейские фондовые рынки снижаются, акции банков периферийных стран подешевели после ужесточения правил ЕЦБ в отношении просроченных кредитов.

Британский фунт слегка подорожал после лучших, чем ожидалось, данных по промышленному производству.

События дня: выступления лидера Каталонии Карлеса Пучдемона и главы ФРБ Миннеаполиса Нила Кашкари.

Ri, Si и ММВБ. Взгляд на рынок. Trade Market

- 10 октября 2017, 16:01

- |

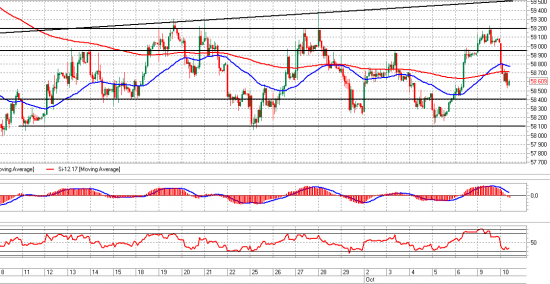

Si

Рубль по-прежнему колеблется в беспросветном боковике против доллара, по Si это 58000 – 59200, довольно точно отрабатывая границы диапазона.

По сути, ситуация остаётся прежней, внутри дня можно спекулятивно работать от уровней в обе стороны, при этом среднесрочно ситуация благоволит ослаблению рубля и движению фьючерса в район 60000 – 61000. Таким образом, стратегически лонги пока в предпочтении и ключевым сопротивлением остаётся диапазон 59000 – 59500.

У нас по si сегодня с открытия сработал уровень на шорт, пока что шорт держим, но динамика говорит о том, что скоро придётся закрывать. Скрин с смс рассылкой ниже.

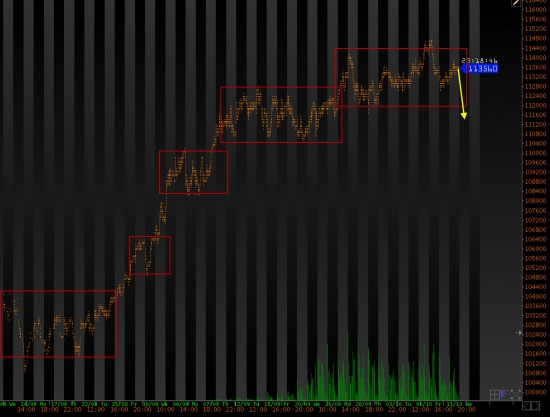

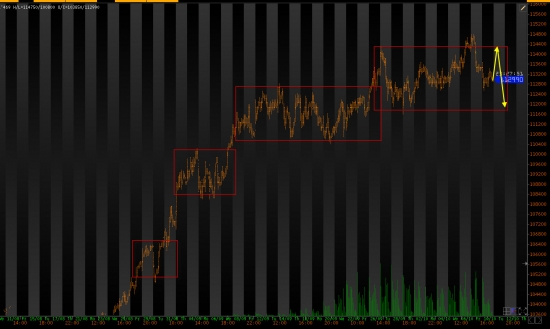

Ri

Как говорил вчера, Ри пока колеблется в диапазоне 112500 – 113500 и сегодня во всю идёт борьба за верхнюю границу этого диапазона, причём борьба, по сути, развивается между падающим рынком и растущим рублём. Пока влияние рубля на Ri больше.

( Читать дальше )

Ежедневный обзор рынка на 10 Октября 2017 года

- 10 октября 2017, 09:36

- |

Всех приветствую

S&P500 после еще одной попытки пойти дальше вверх встретило довольно таки серьезное сопротивление. Думаю, что пока падение продолжится до момента, пока западный лидер не нащупает нижнюю границу боковика.

1. RTS

РТС пока что не сделал необходимую провокацию обратно к верхней границе боковика. Сегодня жду рывок к верхней границе, затем продолжения движения к нижней границе боковика.

2. EUR/USD:

( Читать дальше )

Картина дня 10.10.2017. НЕФТЬ, ЗОЛОТО, РТС

- 10 октября 2017, 08:28

- |

Приветствую!

Вчерашний блог вы сможете прочитать здесь smart-lab.ru/blog/425041.php

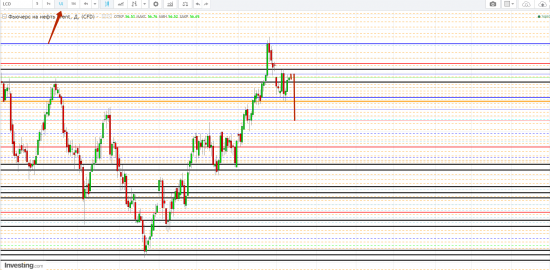

НЕФТЬ

Уровни:

ключевые 55.34, 56.39, 56.93, 57.26, 57.65, 59.02, 61.73, 51.94, 52.86, 53.75, 54.52

остальные 55.21, 55.42, 55.58, 55.78, 56.03, 56.24, 56.73, 57.52, 58.30 58.03, 58.41,

58.88, 59.47, 59.69, 60.16, 60.50, 60.81, 61.08,52.16, 52.30, 52.42, 52.63, 53.15,

53.55, 53.84, 54.07, 54.33, 54.68, 54.95, 55.08

Вчера мы ретестнули лой и отскочили от него чуть выше, в район средней цены для лога среднесрочно То, что не полили вниз вчера дает надежды), что на текущих лоях переварим тот слив от 57.26, загоним товарищей в шорты, и уйдем выше поближе к хаям. Нужен еще хотя бы один день стояния здесь и потом в среду порасти, но это мои хотелки)

Если сегодня отрастем к 56.39, то картинка будет неоднозначной, потом оттуда можем и слить весь этот рост на курьих ножках) Но нужно все смотреть в моменте.

( Читать дальше )

Обзор рынка: Европейские индексы в плюсе, британский фунт вырос

- 09 октября 2017, 17:09

- |

- Европейские фондовые рынки преимущественно в плюсе, испанские активы лидируют благодаря надежде на разрешение конфликта между Мадридом и Каталонией.

- Британский фунт остается в центре внимания валютных трейдеров. Этому способствует политическая неопределенность в стране и ошибка Бюро национальной статистики при подсчете инфляции.

- Поток макроэкономических новостей сегодня ограничен. В США отмечается День Колумба, однако фондовые рынки открыты.

Ri и Br. Взгляд на рынок. Trade Market

- 09 октября 2017, 16:12

- |

Ri

Коррекционный сценарий, который я описывал в четверг, исполнился в точности, а именно шип на дневном графике от 26 сентября выступал целью плюс минус 500 пунктов, и после отработки цели началось снижение.

Сейчас борьба идёт за важную локальную поддержку 112500 – 112700, и если удастся пройти её вниз, то картина окончательно примет коррекционный характер с потенциалом движения в район 110000 – 111000. До тех же пор вероятна консоладиция в диапазоне 12500 – 13500, от направления выхода из которого, по сути, и будет зависеть формирование дальнейшей картины.

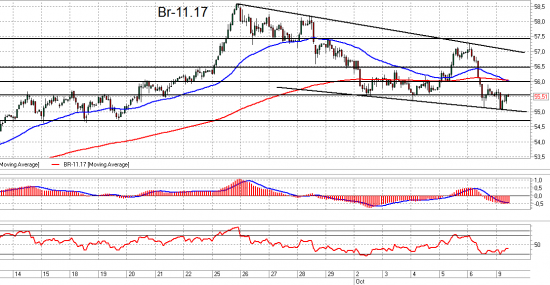

Br

В краткосрочном плане ФРТС фактически повторяет динамику нефти, при этом картина по Brent пока не выглядит падающей. После сентябрьской волны роста наблюдается консолидация в лёгком нисходящем канале с ключевой поддержкой в диапазоне 54,5 – 55.

Пока что я жду развития динамики в канале 55-57, при этом пристально нужно следить за отработкой граничных уровней. Пробои/отскоки можно будет удобно использовать для формирования спекулятивных позиций, т.к. подобные уровни по нефти отрабатываются, как правило, чётко, без ложняков.

( Читать дальше )

ВЗЛОМ РЫНКА. EUR/USD. Real talk. Добавляем объём.

- 09 октября 2017, 13:41

- |

----- Стандартное предисловие -----

САМ МЕТОД анализа рынка очень интересный и конкурентный по сравнению со всеми остальными классическими методами анализа.

И ОН ИМЕЕТ СМЫСЛ. ИМЕЕТ ЧЕТКУЮ ЛОГИКУ. ИМЕЕТ КОНКРЕТНУЮ ОПРАВДАННУЮ И ЛОГИЧНУЮ ИДЕОЛОГИЮ. Чего не скажешь про остальные 95% анализов, таких как ТА со своими линиями, формациями и каналами, волны, фибоначчи, VSA и прочую дичь, которая логики в себе имеет столько же, сколько гадания на кофейной гуще.

----- Стандартное предисловие -----

Ссылка на прошлый обзор — smart-lab.ru/blog/423804.php

Сразу смотрим картинку с прошлого обзора:

Я писал, что при консолидации под синем уровнем, можно шортить вплоть до ЗОНЫ 4. Идея остаётся актуальной и хоть мы все еще находимся здесь же на ключевом уровне, произошел апдейт. Смотрим следующую картинку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал