ОФЗ 26238

Инфографика по ОФЗ 26238

- 28 апреля 2024, 10:50

- |

Сумма купона 35.4 руб., выплата купона 2 раза в год. Текущая доходность купона к цене облигации 11.93%.

https://smart-lab.ru/q/bonds/SU26238RMFS4/

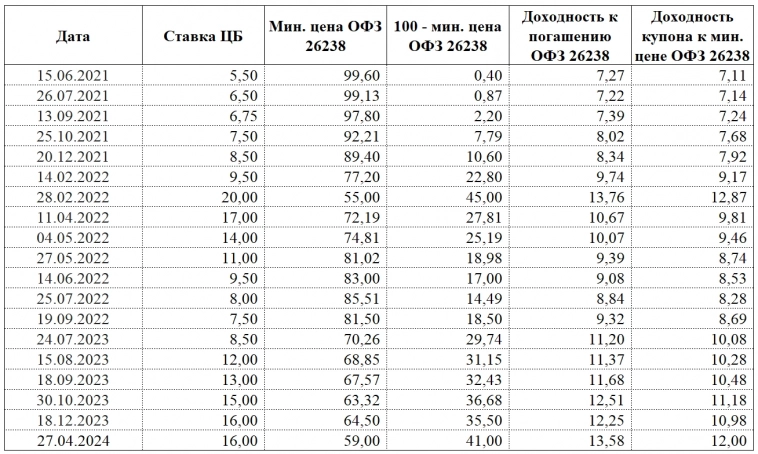

В настоящий момент на цену ОФЗ 26238 влияет не столько фактический размер ключевой ставки ЦБ, сколько сентимент: ястребиная риторика ЦБ и неопределённость с длительностью удержания текущей ставки ЦБ. На цену ОФЗ 26238 в краткосрочной перспективе будут оказывать влияние данные по инфляции, как недельные, так и по итогам месяца. При продолжении тренда на снижение инфляции стоимость ОФЗ 26238 вернётся выше 60% и в интервале 2 мес. может достичь 62,5%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Сколько планирую заработать на дальних ОФЗ. Моя тактика

- 28 апреля 2024, 10:23

- |

Позавчера наш ЦБ в очередной раз сохранил ключевую ставку на локальном пике — 16%. И на вопросы населения — «А собственно, доколе?» — отвечает уклончиво: «Посмотрим, мол, граждане, не волнуйтесь. К осени будет видно».

🎯В период высоких ставок новыми красками начинают играть облигации, и особенно — дальний хвост кривой государственных бумаг («длинные ОФЗ»). Расскажу сегодня подробнее, на какой результат по дальним ОФЗ я рассчитываю, какой срок закладываю и какие подводные камни могут подстерегать по пути.

Ещё больше свежей аналитики по самым актуальным инвестиционным инструментам — в телеграм-канале. Подписывайтесь!

⏳Про идею с дальними ОФЗ я вещаю на канале с осени 2023 года. Ещё в октябре выходил пост "ТОП-5 лучших ОФЗ, чтобы купить на повышении ставки", где я призывал готовиться к окну возможностей в ОФЗ с большой дюрацией и давал список из 5 средних и долгосрочных бумаг.

🤔Почему сейчас может быть выгодно покупать длинные ОФЗ

📉Сейчас мы почти наверняка на пике ставок (но это не точно), и через несколько месяцев начнется снижение. Когда ставки снижаются, облигации с фиксированным купоном растут в цене.

( Читать дальше )

Фонд SBLB Долгосрочные гособлигации: первый фонд на длинные ОФЗ от Сбера. Честный обзор

- 13 апреля 2024, 16:18

- |

В линейке интересных индексных фондов пополнение. На российском рынке появился первый биржевой фонд на долгосрочные ОФЗ с тикером SBLB. Сильно подозреваю, что «LB» в конце означает «Long-term Bonds». Подготовил самый полный авторский разбор нового фонда.

Ещё больше свежих обзоров на самые актуальные инвестиционные инструменты — в телеграм-канале. Подписывайтесь!

О фонде SBLB

Новый биржевой фонд SBLB начал торговаться на Мосбирже 5 апреля 2024 г.📊В составе фонда — государственные облигации (ОФЗ) с длинным сроком до погашения и дюрацией более 7 лет.

📈БПИФ SBLB повторяет динамику индекса полной доходности RUGBITR7Y+, который рассчитывается Мосбиржей и в который как раз и входят длинные ОФЗ.

Полная доходность означает, что в расчёт индекса включаются как изменение стоимости тела ОФЗ, так и накапливающиеся купонные выплаты.

⏳Время для начала торгов действительно выбрано удачно — дальние ОФЗ сейчас один из наиболее перспективных активов по потенциальной доходности в преддверии снижения ключевой ставки. Я говорю об этом уже несколько месяцев и сам довольно активно набираю позиции в длинных ОФЗ.

( Читать дальше )

Сводки инфляции

- 11 апреля 2024, 11:28

- |

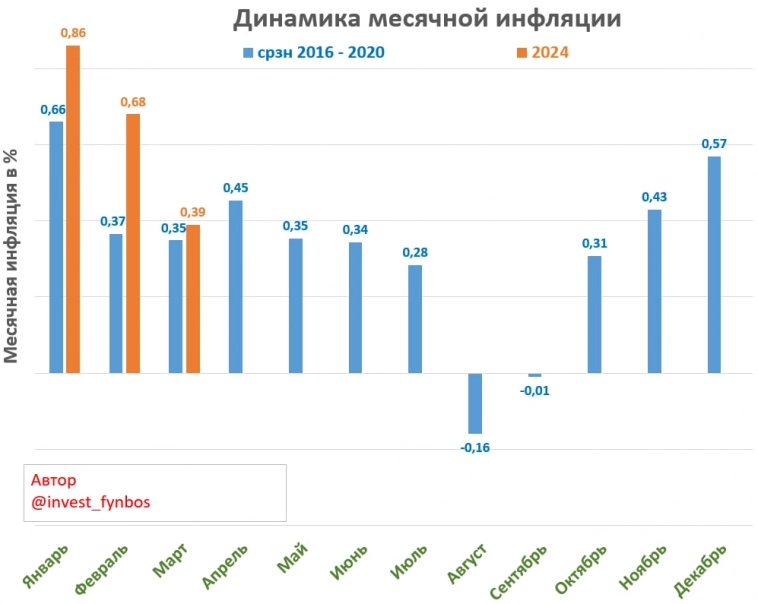

1. Инфляция в марте 2024 года составила 0,39% против исторической нормы в 0,35% (с 2016 по 2020 год).

По сравнению с январём и февралём в марте видится явный прогресс (см. картинку).

Годовая инфляция выросла с 7,69% до 7,72% (экономисты ожидали 7,7%).

2. Инфляция со 2 по 8 апреля ускорилась до 0,16% по сравнению с 0,10% неделей ранее.

В норме для апреля недельная инфляция на уровне ~ 0,11%.

4х недельная инфляция выросла с 0,27% до 0,43% — это выше таргета ЦБ (0,33% в месяц).

( Читать дальше )

30% на облигациях - это реально?

- 09 марта 2024, 18:03

- |

Сколько можно заработать на ОФЗ 26238?

За базовый сценарий я беру прогноз ЦБ по ставке на 25 год, который на последнем заседании был повышен до 8 — 10%.

Премию за риск в длинных ОФЗ я взял на уровне 1,5%, что является исторически средним значением.

Правда, вопрос премии за риск неоднозначный, если рынок будет ожидать дальнейшее снижение ставки ЦБ в 26 году, то ее может и не быть или она даже может быть отрицательной как сейчас, тогда потенциал роста будет выше.

В итоге получается следующая картина:

При ставке 8% потенциал роста составляет 38,4%.

При ставке 9% (мой базовый сценарий) потенциал роста составляет 32%.

При ставке 10% потенциал роста составляет 24,1%.

Для консервативного инструмента выглядит вполне себе интересно.

( Читать дальше )

Переход в длинные облигации. Как понять когда?

- 14 января 2024, 23:54

- |

В первых числах января 2024 загнал в ИИС 400 тыс. и накупил на всю котлету длинных ОФЗ 26238.

Сейчас в середине месяца смотрю. У меня цена позиции 391,3 тыс. руб.

Наверное, ставка неверна была.

Интересно, как народ определяет момент, когда надо переходить из коротких облигаций в длинные?

Очевидно в длинные надо переходить, когда пойдут ожидания роста ставки ЦБ РФ.

А когда ставка снизится и выйдет на планку позицию лучше всего закрывать? Вроде так?

Есть над чем подумать. Всем спасибо и хорошей рабочей недели!

Будем дальше шаманить...

Минфин разместил ОФЗ-ПД 26238 на сумму 9,275 млрд руб при спросе 20,56 млрд руб

- 18 октября 2023, 15:51

- |

Минфин России информирует о результатах проведения 18 октября 2023 г. аукциона по размещению ОФЗ-ПД выпуска № 26238RMFS с датой погашения 15 мая 2041 г.

Итоги размещения выпуска № 26238RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 20,559 млрд. рублей;

— размещенный объем выпуска – 9,275 млрд. рублей;

— выручка от размещения – 6,222 млрд. рублей;

— цена отсечения – 64,4000% от номинала;

— доходность по цене отсечения – 12,36% годовых;

— средневзвешенная цена – 64,4828% от номинала;

— средневзвешенная доходность – 12,34% годовых.

minfin.gov.ru/ru/document?id_4=304503-o_rezultatakh_razmeshcheniya_ofz_vypuska__26238rmfs_na_auktsione_18_oktyabrya_2023_g.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал