ОБлигации

Минфин выплатил за «Роснано» долг на 9 млрд рублей

- 14 октября 2022, 12:53

- |

Облигации были размещены в 2015 г., срок их погашения наступил 13 октября, обязательства были исполнены в полном объеме. Эту информацию приводит сама компания. Держателям была выплачена номинальная стоимость облигаций – 9 млрд руб., а также доход на сумму 560 млн руб. По словам источников, у института развития не было ликвидности в достаточном размере для исполнения всех обязательств и продолжения деятельности в нормальном режиме, поэтому было принято решение задействовать госгарантию и погасить обязательства из средств бюджета.

https://www.vedomosti.ru/economics/articles/2022/10/14/945469-minfin-ispolnil-za-rosnano-dolg

- комментировать

- 330

- Комментарии ( 1 )

Ценные бумаги. Взгляд в прошлое. Облигационный жилищно-строительный заем Московского Совета РКиКД.

- 14 октября 2022, 11:28

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

Несмотря на годы революции и Гражданской войны, экономические отношения в СССР в годы НЭПа, имели целый ряд особенностей, связанных с элементами рыночного хозяйства. В частности, это касалось использования государственных займов с целью покрытия бюджетных расходов. В разное время займы носили добровольный, добровольно-принудительный или принудительный характер. В первом случае подчеркивалась экономическая выгода держателей облигаций; в последнем – политическая необходимость и призывы к гражданским чувствам. Промежуточным был вариант с нарядом на приобретение облигаций работниками предприятий.

( Читать дальше )

Коротко о главном на 14.10.2022

- 14 октября 2022, 10:43

- |

- «Феррони» установила ставку 13-го купона облигаций серии БО-П01 на уровне 12,5% годовых. Также компания определила порядок определения последующих ставок. Они будут рассчитываться по формуле: наименьшее значение между 13% и ключевой ставкой Банка России, действующей по состоянию на седьмой рабочий день до начала купонного периода, плюс 5%.

- «Автоэкспресс» установил ставку 7-9-го купонов коммерческих облигаций серии КО-П05 на уровне 11% годовых. Также эмитент установил ставку 3-5-го купонов коммерческих облигаций серии КО-П09 на уровне 11%.

- «Эксперт РА» подтвердил кредитный рейтинг МФК «Мани Мен» на уровне ruBBB- со стабильным прогнозом.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

( Читать дальше )

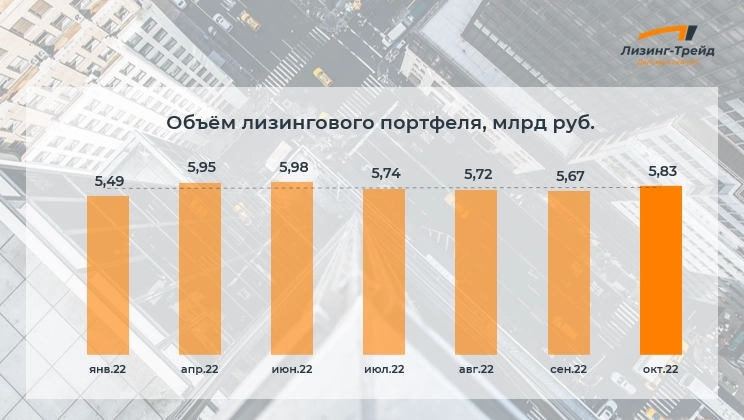

Публикуем ключевые операционные результаты ООО "Лизинг-Трейд" за сентябрь

- 14 октября 2022, 09:09

- |

💼 По итогам сентября лизинговый портфель составил 5,83 млрд руб. (+6,1% с начала года).

- Диверсификация портфеля сохраняется на высоком уровне, на топ-10 лизингополучателей приходится 21,9% портфеля.

- Коэффициент достаточности источников погашения (отношения суммы лизинговых платежей к платежам по обязательствам) равен 132%.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

Подробнее: t.me/probonds/8329

/Облигации ООО «Лизинг-Трейд» входят в портфель PRObonds ВДО на 7,55% от активов/

@AndreyHohrinTELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Обязательства перед кредиторами Роснано облигациям исполнил Минфин - Ведомости

- 14 октября 2022, 09:03

- |

https://www.vedomosti.ru/economics/articles/2022/10/14/945469-minfin-ispolnil-za-rosnano-dolg

«Феррони» сохраняет лидерские позиции

- 14 октября 2022, 08:15

- |

ГК «Феррони» — лидер на рынке производства металлических дверей и крупный экспортер товаров данной категории, однако и её затронули санкции, начавшиеся после СВО. Удалось ли компании ответить на все вызовы нового времени и сохранить первенство на рынке?

В 2021 году лидерство ООО «Феррони» на рынке производства готовых металлических изделий в России было неоспоримым. По показателям выручки компания занимала более 20% от всего объема рынка. Результаты основных конкурентов были в разы ниже: ОАО «ПФ КМТ» взяло на себя 11%, ООО «ТОРЭКС» 5%, доля выручки остальных компаний, специализирующихся на производстве металлических дверей, в общем объеме реализации и вовсе составляла менее 5%.

По показателям реализации готовых изделий объемы рынка составляли чуть более 6 500 тыс. штук в 2021 году. ГК «Феррони» за 2021 год реализовала по своим каналам сбыта 1 828 тыс. металлических дверей, что составило практически треть российского рынка.

( Читать дальше )

Йеллен: я обеспокоена потерей адекватной ликвидности на рынке госбондов

- 14 октября 2022, 07:07

- |

никто за корову цены недаёт

держатели наших облигаций не могут найти лоховпокупателей.

А ведь высокая ликвидность была одним из главных привлекательных моментов сшашных облигаций.

Интересное заявление сделала министр финансов США Джанет Йеллен. Она пожаловалась на низкую ликвидность на рынке американского госдолга — «We are worried about a loss of adequate liquidity in the market».

На самом деле она страшную вещь сказала. Ведь рынок гособлигаций (Трежерис) США — это системообразующий рынок. Это же основа всей нынешней мировой финансовой системы. Так же это самый объемный рынок, где можно «запарковать» не одну сотню миллиардов долларов. Собственно, так и делали долгое время крупнейшие страны, храня в них часть своих валютных резервов. Япония владеет Трежерис на 1.2 трлн $, Китай — примерно на 1 трлн $ (https://t.me/MarketDumki/3514) и т.д. И вот выходит министр финансов США и заявляет, что рынок Трежерис вообще-то стал неликвидным. Получается, что Япония, Китай и другие крупные держатели американских гособлигаций чисто физически не смогут продать Трежерис, если вдруг им срочно понадобится долларовая ликвидность. Если с Японией американцы, вероятнее всего, договорятся как-нибудь, то с Китаем вряд ли.

( Читать дальше )

Barclays повысил прогноз по ставкам ФРС: к весне 2023 ставка будет 5-5,25%

- 13 октября 2022, 21:10

- |

Причина повышения прогноза — сегодняшние данные по инфляции США.

Вероятность повышения ставки по 5-5,25% выросла с 6% до 43% по данным фьючерсов на ставку.

Вероятность повышения ставки ФРС на следующем заседании на 75 бп выросла до 96%.

ГТЛК, РЖД

- 13 октября 2022, 19:32

- |

Сегодня #АВО направила обращение Председателю комитета Государственной Думы Федерального собрания Российской Федерации по финансовому рынку Аксакову А. Г. с просьбой рассмотреть возможность Комитету по финансовым рынкам Государственной Думы выступить с предложением (выступить с инициативой внесения соответствующих поправок) об обязательном исполнении нормативных актов о выпуске замещающих облигаций всеми государственными и квазигосударственными компаниями, находящимися под санкциями западных стран.

Либо, если это невозможно, поспособствовать выработке настоятельной рекомендации исполнять Закон и Указ Президента о замещающих локальных облигациях всеми государственными или квазигосударственными компаниями, находящимися под санкциями.

Так, дочерняя компания ГТЛК GTLK Europa DA как эмитент еврооблигаций вообще не платит российским инвесторам ни в российской, ни в западной финансовой инфраструктуре. Данная компания 7-й месяц ждёт отмены санкций Великобритании. Крупная государственных компания ОАО «РЖД» начала выплаты в рублях в российские депозитарии, однако много российских инвесторов приобретали еврооблигации через зарубежные банки и не могут рассчитывать на выплаты. Компания также ожидает снятия санкций Великобритании. При этом очевидно, что в ближайшие годы Великобритания не снимет санкции с компании, которая на 100% принадлежит Российской Федерации. Наверняка, есть и другие случаи.

По нашему мнению, необходимо добиться того, чтобы держатель ценной бумаги российского эмитента, выраженной в долларах или в евро, смог переоформить ее и сделать новацию на российскую бумагу в рублях. @bondholders

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал