ОБлигации

Онлайн Микрофинанс-БО-02 выплатил 16-й купон🔥

- 12 июля 2021, 15:34

- |

Вид, категория: Онлайн Микрофинанс-БО-02;

Государственный регистрационный номер: 4B02-02-00459-R от 04.03.2020;

ISIN: RU000A101JF2;

Отчетный период: с 11 июня 2021 года по 11 июля 2021 года, 16 (шестнадцатый) купонный период;

Общий размер выплат: 3 163 724, 85 (Три миллиона сто шестьдесят три тысячи семьсот двадцать четыре) рубля 85 копеек;

Выплаты на одну облигацию: 10 (Десять) рублей 27 копеек;

Размер процента: 12,5 % ;

Напомним, что облигации серии БО-02 были размещены на Московской бирже 18.03.2020 г. Дата погашения 15.03.2023. Возможность досрочного погашения: Не предусмотрено. Безотзывная оферта: 11.03.2022.

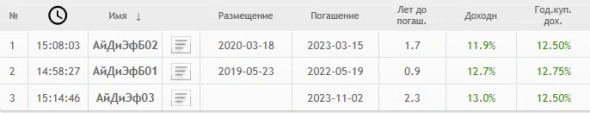

Наши облигации:

https://smart-lab.ru/q/watchlist/idf-eurasia/2840/

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Компания ООО «Пионер-Лизинг» выплатила купоны

- 12 июля 2021, 14:30

- |

Сегодня, 12 июля, состоялась выплата 37-го купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП1). Размер начисленных процентов по одной биржевой облигации, подлежавший выплате за купонный период – 10 руб. 07 коп. (12,25% годовых).

Таким образом, совокупные выплаты на одну облигацию номиналом в 1000 руб. с момента начала размещения уже составили 372,59 руб. (более 37%)!

Основные параметры 1-го выпуска:

• Ставка купона – 12,25% годовых.

• Выплата купонов – каждые 30 дней.

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 100 млн руб.

• Срок обращения – 1800 дней (дата погашения 31.05.2023).

Наряду с высокой процентной ставкой главной особенностью выпуска является возможность досрочного предъявления ценных бумаг к выкупу эмитенту по цене не ниже номинала – благодаря ежемесячной оферте облигации ООО «Пионер-Лизинг» застрахованы от снижения цены.

( Читать дальше )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds (с 12.07 по 16.07.2021, в пересчёте на 1 облигацию)

- 12 июля 2021, 11:07

- |

12.07.2021

• Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

14.07.2021

• ООО ОР, 001P-03 Ежемесячные выплаты ставка купона 11,5% Сумма купона 9,45 руб.

• Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

15.07.2021

• МСБ-Лизинг, 002P-02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 7,64 руб. Амортизация: 20,83 руб.

• Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

16.07.2021

• Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

Облигации, как альтернатива вкладу

- 12 июля 2021, 10:49

- |

Я снял 100т.р., перевел на брокерский счет и купил корп. облигаций с дюрацией до 1,5 года. доходность 7-8%. С меня сразу сняли комиссию 0,3% и с учетом НКД я только через месяц примерно вышел в 0. Если я решу продавать облигации, с меня снимут еще 0,3% и я буду уже в минусе. Получается с учетом комиссий Тинкофф понадобится около 2 месяцев чтобы выйти в чистый ноль (с учетом если купить — продать). Плюс с купонов удержат НДФЛ.

Я так посчитал на коленке, если все пойдет таким образом, то понадобится год чтобы те облигации что я купил сравнялись с доходностью накопительного счета, а дальше уже будет положительная дельта.

Здесь конечно несколько моментов:

1) ключевая ставка растет — стоимость купленных облигаций падает, а % по вкладам наоборот будет идти вверх. Ситуация была бы обратная, если бы ключевая ставка падала.

2) у тинькофф большая коммиссия.

Но те кто держат деньги на депозитах, как правило, мало что знают про ключевую ставку.

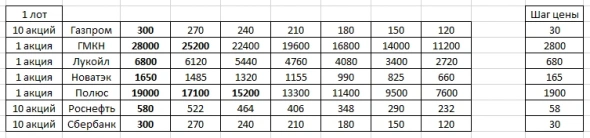

Торгуем по динамической лесенке. Газпром +2970 рублей.

- 12 июля 2021, 10:48

- |

На прошедшей неделе акции Газпрома проданы по 297 рублей. Прибыль +2970 рублей (Газпром Long 02.06 270 110 акций. Sell07.07 297 110 акций).

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Сетка динамической лесенки по Газпрому изменилась. Шаг цены динамической лесенки по Газпрому изменился – 30 рублей.

Сделки по акциям.

Газпром Sell07.07 297 110 акций. Long07.07 297 100 акций.

Текущие позиции по акциям.

Газпром Long 07.07 297,0 100 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long25.06 6800 4 акции.

Новатэк Long01.07 1650 18 акций.

Полюс Long19.04 15200 6 акций.

Роснефть Long15.03 580,0 50 акций.

Сбербанк Long27.04 300,0 100 акций.

Текущая лесенка по акциям.

( Читать дальше )

Коротко о главном на 12.07.2021

- 12 июля 2021, 10:35

- |

Новая программа, начало и завершение размещений:

- «МигКредит» начинает размещение трехлетние облигации серии 01 объемом 800 млн рублей Сегодня. Номинальная стоимость одной бумаги — 1 000 рублей. Ставка купона установлена на уровне 12,25% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. Выпуск предназначен для квалифицированных инвесторов. По выпуску предусмотрена амортизация: по 4% в даты окончания 12-36 купонов.

- «Мираторг финанс» утвердило программу облигаций серии 001Р объемом до 100 млрд рублей. Программа бессрочная, облигации в рамках нее могут размещаться на срок до 30 лет.

- «Ламбумиз» выкупил в рамках оферты облигации серии БО-П01 в количестве 190 штук общей стоимостью 1 млн 901 тыс. 483 рубля. Номинальная стоимость каждой ценной бумаги — 10 000 рублей. Цена приобретения составила 100% от номинала и накопленного купонного дохода. Обязательства исполнены в срок и в полном объеме.

( Читать дальше )

Сравнительный анализ ВДО эмитентов

- 12 июля 2021, 08:17

- |

Независимый и непредвзятый анализ финансового состояния трёх эмитентов:

- ООО «Бэлти-Гранд»

- АО «КН ФПК „Гарант-Инвест“

- ООО „Ист Сайбериан Петролеум“

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй „Как я собираю свой ВДО портфель. Часть 2“ Возможно сегодняшний анализ поможет вам дополнить свой портфель новыми ВДО, а возможно и наоборот. В любом случае, не принимайте решения не сравнив одно с другим.

ООО „Бэлти-Гранд“

( Читать дальше )

Рынки и прогнозы. Снижение напряжения

- 12 июля 2021, 07:17

- |

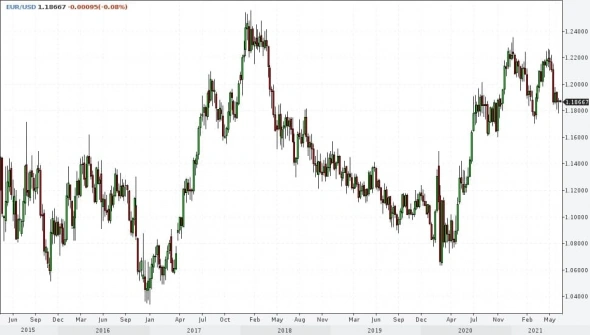

Очередную порцию прогнозов привычно начну с рубля. На прошедшей неделе нацвалюта заметно ослабла и к доллару и евро. И, думаю, исчерпала потенциал ослабления. Вероятно, 75 рублей за доллар останется максимумом для пары на предстоящие недели. Насколько рубль укрепится, не знаю, но само укрепление считаю целевым вектором. Не забываем и про серьезный аргумент в пользу сильного рубля – предсказуемое повышение ключевой ставки 23 июля.

( Читать дальше )

Часть 2. Оптимальная конфигурация долей акций и облигаций в Портфеле

- 11 июля 2021, 21:12

- |

В прошлом посте «Как выбрать долю акций и облигаций в Портфеле» я писал про связку срока инвестиций (риски) с типами финансовых инструментов (доходность). Из этого был сделан вывод, что на фондовом рынке зарабатывают больше всего те инвесторы, у которых инвестиционный горизонт свыше 3 лет.

Пришло время аргументировать свои доводы независимым источником, а именно www.ifa.com (работает только через VPN).

IFA (Index Fund Advisors, Inc.) — консалтинговая компания, занимается управлением капитала, предлагает различные инвестиционные стратегии.

В чем особенность их методологий, что сделали эти ребята?

Они разбили варианты инвестиционных портфелей в зависимости от типа риска по индексам от 5 до 100.

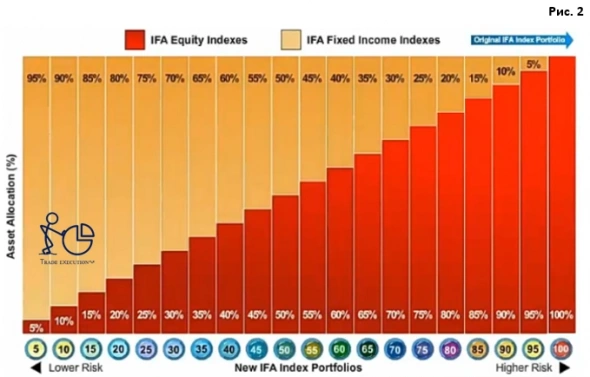

Портфель с индексом 5, значит Портфель построен на 5% из акций, а на 95% из облигаций. С индексом 10 – 10% акций, 90% облигаций и т. д. И по мере роста индекса растет доля акций в Портфеле (Рис 2).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал