ОБлигации

Итоговые выплаты купонов в августе

- 31 августа 2021, 16:53

- |

На август 2021 года по графику пришлись выплаты 38 купона 1-го выпуска, 29 и 30 купонов 2-го выпуска и 21 купона 3-го выпуска биржевых облигаций. Указанные выплаты произведены своевременно и в полном объеме. Таким образом, в текущем месяце ООО «Пионер-Лизинг» выполнило обязательства перед инвесторами по всем выпускам, подтвердив статус добросовестного эмитента. Совокупные купонные выплаты по обращающимся выпускам эмитента в текущем месяце составили 10 460 000 руб.

Напоминаем, что в настоящее время продолжается первичное размещение облигаций 4-го выпуска.

Подача заявки доступна по следующим параметрам:

• Краткое наименование ценной бумаги — ПионЛизБП4

• Размещение — Адресные заявки по фиксированной цене (доходности)

• Объем выпуска (в валюте номинала) — 350 000 000

• Торговый код — RU000A102LF6

• Код расчетов — Z0

• Время проведения торгов при размещении — 10:00 — 18:30

• При этом подача заявок на заключение сделок не допускается с 17:29 до получения информации от НКО НКЦ (АО) об окончании обработки отчета о сводном поручении ДЕПО

• Наименование андеррайтера — АО «НФК-Сбережения»

• Идентификатор Участника торгов — GC0294900000

• Краткое наименование Участника торгов — ИК НФК-Сбер

• Датой окончания размещения облигаций является наиболее ранняя из следующих дат: а) 10.12.2021; б) дата размещения последней облигации.

Кроме того, облигации всех 4-х выпусков доступны для приобретения на вторичном рынке Московской Биржи.

- комментировать

- Комментарии ( 0 )

Компания ООО «Пионер-Лизинг» выплатила облигационерам очередной купонный доход

- 31 августа 2021, 16:49

- |

31 августа состоялась выплата купона по 2-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП2). Размер выплат держателям облигаций составил 2 898 000 руб., ставка 30-го купона составила 11,75% годовых. При этом купонная ставка 31-го и 32-го купонов повышена на 100 базисных пунктов до 12,75%.

Основные параметры выпуска:

• Ставки со 2-го по 120-й купоны устанавливаются по формуле: Ключевая ставка Банка России + 6,25% годовых.

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 300 млн руб.

• Срок обращения – 3600 дней (дата погашения 21.01.2029).

• Маркет-мейкер выпуска – АО «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов: GC0294900000).

По данному выпуску облигаций предусмотрена выплата купонного дохода каждые 30 дней (с возможностью реинвестирования процентов).

( Читать дальше )

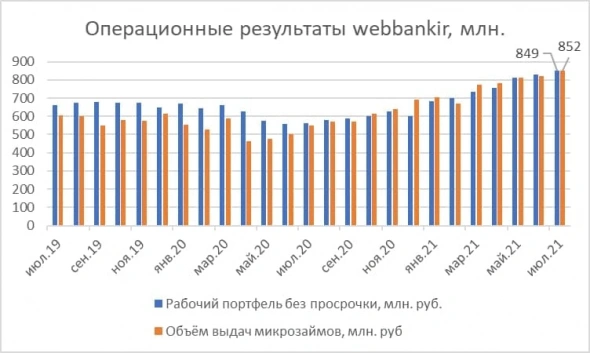

Вэббанкир публикует операционные результаты за июль!

- 31 августа 2021, 16:35

- |

Объем выдач растёт непрерывно последние 16 месяцев. В июле исторический рекорд по количеству новых заёмщиков 22,5 тыс.

📈Объём выдач в июле составил 852 млн.

📁Рабочий портфель без просрочки 849 млн.

💳Прибыль ОСБУ за последние 12 месяцев 445 млн.

Источник: newsletter_july_2021.pdf (webbankir.com)

/Облигации МФК «Вэббанкир” входят в портфели PRObonds на 3% от активов/

«Ламбумиз» увеличивает парк оборудования

- 31 августа 2021, 14:03

- |

В первом полугодии предприятие приобрело офсетную листовую печатную машину, которая позволяет печатать картонную упаковку для молока и молочных продуктов небольшими партиями от 1000 штук одного вида упаковки.

Новая услуга по выпуску упаковки малым тиражом позволяет активно представлять новинки на рынке, тестировать новый дизайн упаковки, своевременно отслеживать эффективность маркетинговых коммуникаций и анализировать динамику объемов продаж.

Компания также планомерно расширяет свои возможности по повышению качества изображения, наносимого на упаковку. Сейчас «

( Читать дальше )

Предварительный анализ отчетности ООО «СДЭК-Глобал» за 1-е полугодие 2021

- 31 августа 2021, 14:02

- |

По итогам полугодия 2021 «СДЭК-Глобал» в очередной раз отчитался о существенном росте ключевых показателей финансово-хозяйственной деятельности.

( Читать дальше )

Недельный обзор долговых рынков

- 31 августа 2021, 13:36

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

ГЛОБАЛЬНЫЙ РЫНОК

ПРОТОКОЛ ИЮЛЬСКОГО ЗАСЕДАНИЯ ФЕДРЕЗЕРВА ”MINUTES” – ОСНОВНЫЕ ВЫВОДЫ

В своей речи в пятницу Пауэлл не сказал ничего определенного в отношении сроков тейперинга. Из его слов следует, что начало тейперинга не за горами, но решения пока нет. Основные моменты речи:

Я СЧИТАЮ, ЧТО «ЗНАЧИТЕЛЬНЫЙ ДАЛЬНЕЙШИЙ ПРОГРЕСС» В ОТНОШЕНИИ ИНФЛЯЦИИ БЫЛ ДОСТИГНУТ

• ЕСТЬ ЯВНЫЙ ПРОГРЕСС НА ПУТИ К МАКСИМАЛЬНОЙ ЗАНЯТОСТИ

• НА ЗАСЕДАНИИ В ИЮЛЕ Я ДУМАЛ, ЧТО БУДЕТ УМЕСТНЫМ НАЧАТЬ СВОРАЧИВАТЬ СКУПКУ БОНДОВ В ЭТОМ ГОДУ

• С ИЮЛЯ БЫЛ ДОСТИГНУТ БОЛЬШИЙ ПРОГРЕСС В ЗАНЯТОСТИ, НО СИЛЬНЕЕ РАСПРОСТРАНИЛСЯ ДЕЛЬТА-ШТАММ

( Читать дальше )

Коротко о главном на 31.08.2021

- 31 августа 2021, 13:10

- |

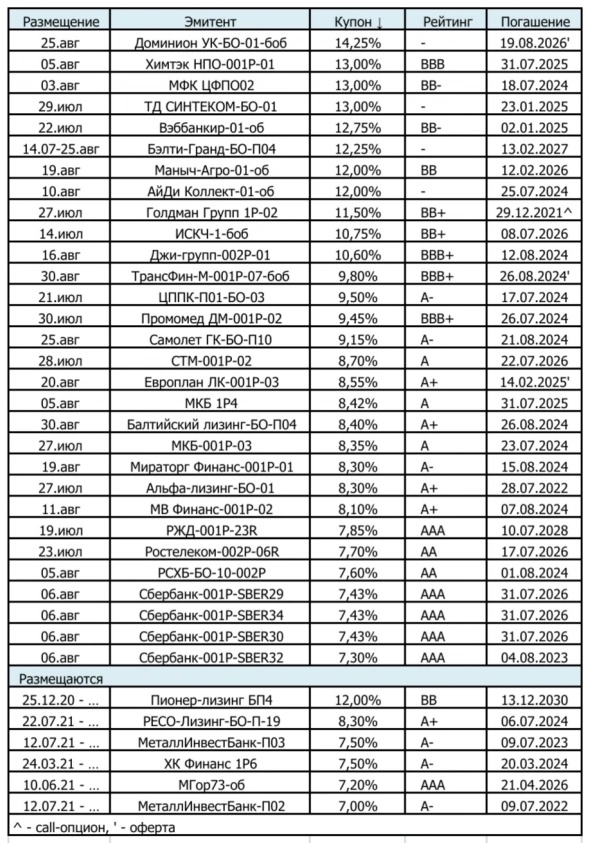

Начало размещения, новые выпуски и программа:

- Сегодня «Элит строй» начинает размещение выпуска трехлетних облигаций серии 01 объемом 1 млрд рублей. Ставка купона установлена в размере 12% годовых. Ставка зафиксирована на первые полтора года обращения, купоны ежемесячные. Размещение пройдет по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрена оферта через 1,5 года после размещения. Организатор — ИК «Иволга Капитал».

- «Мэйл.Ру Финанс» зарегистрировал дебютный выпуск пятилетних облигаций серии 001Р-01 объемом от 10 млрд рублей на Московской бирже. Бумаги включены в Третий уровень листинга. Присвоенный регистрационный номер — 4B02-01-00566-R-001P. Сбор заявок инвесторов планируется провести во второй половине сентября. Организаторы: Альфа-банк, Газпромбанк, Райффайзенбанк, SberCIB.

- «ТАМИ и КО» (бренд HENDERSON) зарегистрировал дебютный выпуск облигаций серии БО-01 на Московской бирже. Присвоенный регистрационный номер – 4B02-01-00044-L. Бумаги включены в Третий уровень листинга.

( Читать дальше )

Goldman Sachs

- 31 августа 2021, 12:51

- |

Аналитики Goldman Sachs говорили о том, что считают ноябрь более вероятным месяцем, в котором Федрезерв объявит о начале сворачивания программы скупки облигаций. Эксперты увеличили вероятность этого события с 25% до 45% и предположили, что снижение объема выкупа активов составит $15 млрд: на $10 млрд сократятся покупки казначейских облигаций США и на $5 млрд — ипотечных ценных бумаг.

Поддержите начинающего лайком! Спасибо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал