ОБлигации

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 06 сентября 2021, 13:57

- |

Выплаты с 06.09 по 10.09.2021, в пересчёте на 1 облигацию

06.09.2021

• Займер, 02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

09.09.2021

• Брусника. Строительство и девелопмент, 001P-01 Ежеквартальные выплаты ставка купона 11% Сумма купона 27,42 руб.

10.09.2021

• Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

- комментировать

- Комментарии ( 0 )

ООО «Трейд Менеджемнт» открыло сразу два магазина в новом формате

- 06 сентября 2021, 13:37

- |

В августе в Москве компания открыла двери сразу двух обновленных бутиков: мультибрендового магазина lady & gentleman CITY в ТРК «Европолис» и монобрендового магазина Armani Exchange в ТРК «Атриум».

У посетителей есть уникальная возможность познакомиться с осенне-зимней коллекцией легендарного итальянского бренда Armani Exchange, которая уже поступила в продажу. Одежда Armani Exchange занимает авангардную позицию в отношении других направлений дома моды Giorgio Armani. Все силуэты наполнены творческой энергией, нестандартными линиями, смелыми сочетаниями цветов, для которых характерны асимметрия кроя и яркие геометрические принты.

( Читать дальше )

Скрипт размещения облигаций АПРИ Флай Плэнинг АО 05 (ruB, 500 млн.р., YTM 13,64%, только для квалифицированных инвесторов)

- 06 сентября 2021, 13:18

- |

Скрипт заявки для участия в размещении нового выпуска облигаций АО АПРИ «Флай Плэнинг» (ruB, 500 млн.р., 13,64%). Размещение завтра, 7 сентября:

— полное / краткое наименование: АПРИ Флай Плэнинг АО 05 / АПРИФП 05

— ISIN: RU000A103N19

— контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— режим торгов: первичное размещение

— код расчетов: Z0

— цена: 100% от номинала (номинал 1 000 р.)

Удовлетворены будут заранее поданные заявки от квалифицированных инвесторов (заявки полностью собраны).

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 908 912 48 69

— dcm@ivolgacap.com, +7 495 150 08 90

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Позиция ФРС успокоила инвесторов на долговых рынках

- 06 сентября 2021, 12:46

- |

Обзор российского рынка

Впервые за долгое время новостью на прошлой неделе порадовал первичный рынок: «СУЭК» запланировал серию звонков с инвесторами, по результатам которых могут быть размещены 5-летние долларовые еврооблигации. Если размещение состоится, то оно станет дебютным для эмитента на евробондовом рынке.

Подтверждение позиции ФРС, что сворачивание QE не повлечет за собой автоматического решения о начале цикла повышения ставки, если и не открыло дорогу для активного сужения кредитных спредов в долговом сегменте ЕМ, то по крайней мере несколько успокоило инвесторов.

Recommendation list (российский риск)

Ниже приведены наиболее интересные, на наш взгляд, текущие идеи в российском сегменте еврооблигаций с точки зрения сочетания риска и доходности.

Эмитент |

Торговый код облигации |

( Читать дальше )

Коротко о главном на 06.09.2021

- 06 сентября 2021, 10:36

- |

Новые выпуски и ликвидация:

- «Славянск ЭКО» зарегистрировал программу облигаций серии 001Р объемом 50 млрд рублей на Московской бирже.

- «Регион-Продукт» 9 сентября начнет размещение выпуска облигаций объемом 60 млн рублей на Московской бирже. Ставка купона — 11,5% годовых. Организатором выступает ИК «Риком-Траст».

- Биржевые облигации «Каскада» оставлены в листинге Московской биржи. Свое решение биржа мотивировала тем, что нарушение, допущенное эмитентом, «носит несистематический характер».

- «ОР» сообщил о ликвидации подконтрольной РНКО «Платежный Стандарт». Решение Арбитражного суда Новосибирской области о ликвидации организации вступило в силу 24 августа. Ранее OR Group сообщил о планах слияния подконтрольной МФК «Арифметика» с Navigator Acquisition Corp.

( Читать дальше )

Торгуем по динамической лесенке 06.09.21.

- 06 сентября 2021, 08:33

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Полюс Long31.08 13300 2 акции.

Текущие позиции по акциям.

Газпром Long 07.07 297,0 100 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long25.06 6800 4 акции.

Новатэк Long18.08 1815 17 акций.

Полюс Long19.04 15200 6 акций, Long31.08 13300 2 акции.

Роснефть Long15.03 580,0 50 акций.

Сбербанк Long10.08 330,0 90 акций.

Текущая лесенка по акциям.

( Читать дальше )

Рынки и прогнозы. Американский рынок акций - вот что важно

- 06 сентября 2021, 07:41

- |

Американский рынок акций – вот что важно. Пару недель назад я стал говорить, что рынок перегревается. И считаю, что сейчас он переходит в состояние чистого риска. Коррекция, и, видимо, глубокая, где-то неподалеку. Реагировать и давать оценку, началась ли она, по моему мнению, буду по факту какого-либо снижения рынка. Но сам полуторагодовой тренд фондового роста, думаю, уперся в границы своих возможностей.

( Читать дальше )

К семейству городов обслуживания «Таксовичкоф» присоединилась Рязань

- 06 сентября 2021, 06:40

- |

География сервиса заказа такси «Таксовичкоф» неуклонно расширяется. После успешного тестирования к семейству городов обслуживания присоединилась Рязань.

Новое совместное предприятие, созданное под брендом «Таксовичкоф», призвано обеспечить комфорт, гарантию безопасности, своевременность подачи автомобиля. Использование технологичной IT-платформы, разработанной и внедренной сервисом, позволяет водителям получать больше заказов в час, а клиентам сохранять доступную стоимость поездки.

Комментирует Анатолий Малышев, директор по развитию сервиса заказа такси «Таксовичкоф»:

«Мы не сомневаемся в успехе «Таксовичкоф» в Рязани, залогом которого выступает оптимальный баланс трех ключевых критериев: цены, качества, скорости подачи автомобиля. Все это достигается благодаря гибридной бизнес-модели компании, объединяющей лучшее от компаний-агрегаторов и классических таксомоторных служб. Мы заинтересованы в создании совместных предприятий в регионе для дальнейшего продвижения единых стандартов качества оказания услуг по заказу такси и легализации пассажирских перевозок и курьерской доставки».

( Читать дальше )

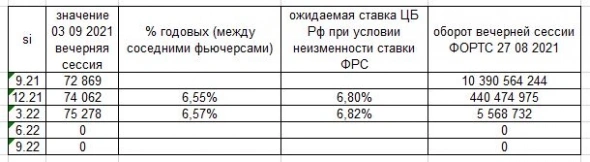

Какая будет ставка после заседания ЦБ РФ 10 сентября

- 05 сентября 2021, 15:23

- |

Раз ФРС ставку не поднимет, то крупняк считает, что ставка будет 6,8, округляем = 6,75 (так как шаг = 0,25%).

В 2021г. осталось 4 заседания ЦБ РФ по ставке.

- 10 сентября.

- 22 октября.

- 01 ноября.

- 17 декабря.

Видимо, 10 сентября ставку поднимут на 0,25% (с 6,50% до 6,75%) или оставят 6,50%.

Адрес в telegram@OlegTrading t.me/s/OlegTrading

Чат с > 790 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

Олег.

Притоки и оттоки в фонды облигаций

- 04 сентября 2021, 13:38

- |

С 26 августа по 1 сентября 2021 года согласно данным EPFR Global в облигациях РФ со стороны фондов (с учетом всех фондов, инвестирующих в облигации РФ) был зафиксирован приток капитала на уровне $30 млн по сравнению с ушедшими $30 млн ранее (лучший результат с середины июня).

В фондах облигаций, ориентированных только на Россию, были отмечены оттоки в размере $10 млн, как и за предыдущий период.

#фондыоблигаций

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал