Нефть

Буровые в пятницу снизились на 6 штук.

- 01 апреля 2019, 07:50

- |

Текущие котировки составляют 68.12 долларов за баррель Brent. В пятницу был достигнут максимум 5 месячный 68.80.

- комментировать

- Комментарии ( 0 )

Позиции 01.04.2019

- 01 апреля 2019, 07:04

- |

BRK9 — long 12:00 29.03.2019 stop 67.30

ps. апдейт по позициям постараюсь писать шустро.

Технический анализ нефти 31.03.2019

- 31 марта 2019, 22:40

- |

- Цена торгуется в границах восходящего клина (синие линии)

- Пробит вверх нисходящий клин (красные линии)

- Внешняя и внутренняя свеча подряд

- Отрабатывать формации.

- При возврате в диапазон нисходящего клина, возвращаться к продажам.

Brexit. Финал первого сезона. Обзор на предстоящую неделю от 31.03.2019

- 31 марта 2019, 21:47

- |

По ФА…

1. Nonfarm Payrolls

Отчет по рынку труда остается самым важным экономическим релизом, перед публикацией которого сердца чиновников Белого дома и членов ФРС замирают.

Мартовский отчет привлечет более пристальное внимание инвесторов после провального февральского отчета с количеством новых рабочих мест на уровне 20К.

Замедление рынка труда является запаздывающим подтверждением приближения или фактического наступления рецессии, резкое падение количества новых рабочих мест не является признаком рецессии в случае, если такое ежемесячное падение одноразовое и имеет специфические причины в виде шатдауна или плохой погоды, но повторение февральской ситуации станет набатом для экономики США.

Как правило, реакция на нонфармы проходит в два этапа, первый шип на количество новых рабочих мест, второй шип на рост зарплат и уровень безработицы.

В зависимости от акцента участников рынка и перспектив политики ФРС истинная реакция может быть либо на количество новых рабочих мест, либо на сопровождающие данные.

Мировая экономика замедляется, ЦБ стран мира меняют риторику на голубиную, риски рецессии и нового кризиса являются ключевыми для инвесторов, поэтому главная реакция будет на количество новых рабочих мест.

При выходе новых рабочих мест выше прогноза следуют ожидать рост аппетита к риску, беспокойство инвесторов в отношении перспектив самой большой экономики мира снизится, доллар вырастет в первой реакции, но потом следует ждать разворот на падение доллара, т.к. рост экономики США будет способствовать росту экономик стран торговых партнеров за счет сохранения спроса.

ФРС не изменит текущую политику при любом позитивном сюрпризе в отношении количества новых рабочих мест, поэтому от позитивных нонфармов в конечном итоге выиграют валюты стран, являющиеся торговыми партнерами США.

( Читать дальше )

Экономический дайджест 31.03.2019

- 31 марта 2019, 20:14

- |

Пара доллар/рубль на прошедшей неделе резко выросла в пятницу на очередных новостях о санкциях и закрылась на уровне 65.6375. Ранее в ней разрешился горизонтальный треугольник, после чего она ожидаемо резко выросла, достигнув первых целей — диапазона 67-71. Среднесрочно пара, скорее всего, закончила волну С волны 2 конечного диагонального треугольника с 86, которая является плоской (факт её окончания подтвердил пробой уровня 64.85, разметка здесь), и уже находится в волне 3. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 3 200, с 30 100 до 33 300. Индекс РТС снизился и закрылся на уровне 1198.11. Импульс с декабрских низов, скорее всего, был заходным, подтвердило это пересечение уровня 1226.56. Индекс российских государственных облигаций также упал и закрылся на уровне 493.96. Подробнее слушайте в последней части

( Читать дальше )

Пора продавать нефть. Большая недельная аналитика.

- 31 марта 2019, 15:59

- |

Прогноз на неделю с 01.04.2019

- 31 марта 2019, 12:57

- |

Аэрофлот (AF). Консолидация. Есть в портфеле

АлРоса (AL). Нисходящий канал с целью -2%. Лонг+. Нет в портфеле

Брент Brent (BR). Нисходящий канал. Нет в портфеле

СеверСталь (CH). Консолидация. Нет в портфеле

Валютная пара Euro|USD (ED). Консолидация в диапазоне -/+ 0,75%. Лонг± соответственно. Есть в портфеле

ФСК ЕЭС (FS). Консолидация. Нет в портфеле

ГазПром (GP). Консолидация. Нет в портфеле

ГМК «Норникель» (GM). Нисходящий канал. Есть в портфеле

Золото Gold (GD). Консолидация в диапазоне -/+ 1%. Лонг± соответственно. Есть в портфеле

РусГидро (HY). Восходящий канал. Есть в портфеле

ЛУКОйл (LK). Восходящий канал с целью +2%. Шорт+. Есть в портфеле

МосБиржа (ME). Консолидация. Нет в портфеле

( Читать дальше )

Результат за неделю с 25.03.2019 и за март'19

- 31 марта 2019, 12:56

- |

10 целей из 28 достигнуты. Цена портфеля выросла на 5% вследствие падения цены Аэрофлота, валютной пары Euro|USD, ВТБ, золота, Магнита. При этом зафиксирована прибыль в валютных парах Euro|USD и USD|RUR, ГМК, Магните, палладии, платине, Сбербанке. Гарантийное обеспечение составляет 78% средств, размещённых на рынке.

За март'19 цена портфеля снизилась на 2% вследствие падения цены валютных пар Euro|USD и USD|RUR, ВТБ, Магнита. Гарантийное обеспечение снизилось с 80% до 78% средств, размещённых на рынке.

Аэрофлот (AF) +

АлРоса (AL) -

Брент Brent (BR) +

СеверСталь (CH) -

Валютная пара Euro|USD (ED) -

ФСК ЕЭС (FS) -

ГазПром (GP) -

( Читать дальше )

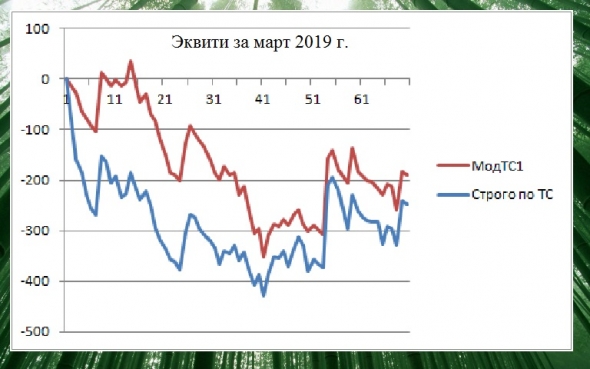

Итоги марта. Опять просадка...

- 31 марта 2019, 11:46

- |

Но что ж на это животное пенять, коль «что-то не так в консерватории»!

.

Итак, нефть в марте была такая:

А ТС наторговала так:

.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал