Мсфо

Сбербанк: неизбежное сезонное сокращение прибыли

- 27 февраля 2019, 11:45

- |

Маржа, как и в отчетности по РСБУ, может снизиться на 30 б.п. за квартал. Сбербанк завтра опубликует финансовую отчетность за 4 кв. 2018 г. по МСФО и проведет телефонную конференцию. Мы ждем сезонного снижения прибыли примерно на четверть квартал к кварталу (прогноз рынка на 4% более оптимистичный), однако за весь год банк, вероятно, заработает на 10% больше, чем в 2017 г. ROAE, по нашим оценкам, за квартал составит 18%, по итогам года – около 23%. Мы полагаем, что снижение маржи, которое Сбербанк показал по РСБУ в 4 кв., также найдет свое отражение в МСФО, и закладываем минус 30 б.п. квартал к кварталу. Частично это должно быть компенсировано ростом кредитного портфеля, но ЧПД все равно, по-видимому, немного сократится за квартал (мы прогнозируем минус 2%), год к году мы тоже, вероятно, увидим сокращение, которое преимущественно объясняется деконсолидацией Денизбанка. C поправкой на деконсолидацию рост чистых комиссий за год, согласно нашим расчетам, будет равен около 20%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Норильский никель: хорошие результаты за 2 п/г 2018 г. по МСФО

- 27 февраля 2019, 11:12

- |

Высокая рентабельность по EBITDA. ГМК «Норильский никель» опубликовала хорошие результаты по итогам 2018 г. по МСФО, существенно превысившие ожидания рынка в части EBITDA. Выручка компании в 2018 г. выросла на 28% (здесь и далее – год к году, если не указано иное) до 11,7 млрд долл. (самый высокий показатель за последние семь лет), что немного выше ожиданий, а EBITDA увеличилась на 56% до 6,2 млрд долл., превысив прогноз рынка на 7% и увеличив рентабельность по EBITDA на 10 п.п. до 53%. Чистая прибыль компании выросла на 44% до 3,1 млрд долл.

Рост цен на металлы способствовал улучшению результатов. Улучшение финансовых показателей компании в 2018 г. было достигнуто благодаря более высоким ценам на металлы по сравнению с ценами 2017 г., а также росту продаж металлов, в частности меди (+18%) и палладия (+21%). Рост средних цен реализации палладия (19%) и никеля (26%) способствовал увеличению доходов Норникеля в прошлом году. Результаты второго полугодия показывают, что рост выручки и EBITDA составил 19% и 40% соответственно. По сравнению с показателям 1 п/г 2018 г. результаты изменились несущественно, поскольку средние цены на металлы во 2 п/г прошлого года были ниже, чем в первом. В 2018 г. расходы компании росли медленнее доходов, чему способствовали, в частности, сокращение расходов на персонал на 6% и снижение расходов на закупки металла у сторонних производителей на 19%. В 2019 г.

( Читать дальше )

Veon: лучше ожиданий по выручке, но хуже по EBITDA

- 26 февраля 2019, 14:03

- |

Компания демонстрирует органический рост выручки и EBITDA. Вчера Veon опубликовал результаты за 4 кв. 2018 г. по МСФО, которые оказались выше ожиданий рынка по выручке, но ниже их по EBITDA. Так, выручка сократилась на 3% (здесь и далее – год к году) до 2,2 млрд долл., превысив наш и консенсусный прогнозы на 3%. EBITDA уменьшилась на 5% до 714 млн долл., что на 1,4% и 1,8% ниже нашей оценки и рыночных ожиданий соответственно и предполагает рентабельность на уровне 31,7%. Органический рост выручки (то есть без учета влияния курсовых разниц) составил 5,3%, EBITDA – 10%. Чистая прибыль оказалась на уровне 33 млн долл., выше нашего прогноза.

Итоговые дивиденды за 2018 г. составят 0,17 долл./АДР. Veon также сообщил, что его наблюдательный совет утвердил выплату итоговых дивидендов за 2018 г. в размере 0,17 долл./акция с датой закрытия реестра 8 марта. Это предполагает дивидендную доходность в размере 7,1%. С учетом ранее выплаченных промежуточных дивидендов общие выплаты по итогам 2018 г. составят 0,29 долл./акция с аннуализированной доходностью 12,0%. По итогам 2019 г. компания ожидает (без учета эффекта применения правила МСФО 16) органического роста выручки около 1–3%, органического роста EBITDA в диапазоне 1–5% и свободного денежного потока в размере около 1 млрд долл. (с учетом разового получения 350 млн долл. компенсации в рамках соглашения с Ericsson). В 4 кв. 2018 г. выручка Veon в России увеличилась на 7,8% до 75,9 млрд руб. (1,1 млрд долл.), при этом мобильная выручка выросла на 3% до 58,8 млрд руб. (0,9 млрд долл.). EBITDA сократилась на 1% до 24,9 млрд руб. (374 млн долл.). На Украине выручка увеличилась на 17% до 5,0 млрд гривен (179 млн долл.), EBITDA – на 12% до 2,8 млрд гривен (100 млн долл.). В Пакистане выручка возросла на 23% до 50 млрд рупий (368 млн долл.), EBITDA – на 26% до 23,2 млрд рупий(173 млн долл.). Чистый долг по состоянию на конец 4 кв. 2018 г. сократился на 5% квартал к кварталу до 5,5 млрд долл. При этом соотношение Чистый долг/EBITDA за предыдущие 12 мес. не изменилось, составив 1,7.

( Читать дальше )

Лента: замедление роста выручки и снижение EBITDA

- 25 февраля 2019, 12:03

- |

Выручка возросла на 9% год к году, а EBITDA сократилась на 4%. В пятницу Лента опубликовала результаты по МСФО за 2 п/г 2018 г., которые отразили существенное замедление роста выручки при сокращении рентабельности. В частности, выручка компании возросла на 9% (здесь и далее – год к году) до 220 млрд руб. (3,3 млрд долл.) против роста на 18% в предыдущем полугодии. Скорректированная EBITDA снизилась на 4% до 19,1 млрд руб. (289 млн долл.), что на 5,4% ниже консенсусного прогноза. Скорректированная рентабельность по EBITDA упала на 1,2 п.п. до 8,7%. Чистая прибыль компании сократилась на 24% до 6,6 млрд руб. (100 млн долл.).

В следующем году компания может рассмотреть возможность выплаты дивидендов. Валовая рентабельность Ленты во 2 п/г 2018 г. снизилась на 0,1 п.п. до 21,1%. Общие и административные расходы в процентах от выручки составили 12,2%, увеличившись на 0,9 п.п., что отражает рост расходов на персонал, маркетинг и коммунальные услуги, опережающий рост выручки. Чистый долг компании составлял на конец года 93,3 млрд руб. (1,3 млрд долл.), что эквивалентно 2,6 скорректированной EBITDA за предыдущие 12 месяцев. В 2019 г.

( Читать дальше )

ВТБ: цель руководства по прибыли должна была быть достигнута

- 25 февраля 2019, 11:33

- |

Ждем снижения маржи и в то же время хорошей динамики комиссий и прочего дохода. ВТБ завтра опубликует отчетность за 4 кв. 2018 г. по МСФО и проведет телефонную конференцию. По нашей оценке, чистая прибыль банка составит около 34 млрд руб. Это на 17% ниже, чем было в предыдущем квартале, и на 23% – чем в 4 кв. 2017 г., но предполагает годовой результат в размере 174 млрд руб., а следовательно, примерно соответствует годовому прогнозу менеджмента (170 млрд руб.) и означает рост на 45% по итогам года. Исходя из месячных показателей октября-ноября, мы ждем снижения маржи и ЧПД квартал к кварталу на 40 б.п. и 8% соответственно (ранее менеджмент указывал, что переклассификация Почта Банка снизит маржу примерно на 20 б.п. в 4 кв.). С другой стороны, чистые комиссии могли показать довольно сильную динамику – плюс 23% за квартал. Кроме того, данные за октябрь-ноябрь предполагают высокий прочий доход, что должно быть связано в том числе с продажей «ВТБ Страхования» Согазу.

ВТБ должен опередить сектор по росту кредитования год к году. В части расходов мы ждем сезонного роста, однако отношение Расходы/Доходы (по нашей оценке, на уровне 41,5%) должно быть ниже, чем в 4 кв. прошлого года (44,4%), в частности из-за переклассификации Почта Банка. Стоимость риска для 4 кв. мы оцениваем на уровне около 1,7% – чуть выше, чем в 3 кв., в том числе за счет несколько большего ослабления рубля.

( Читать дальше )

ФСК: рост чистой прибыли на 33% по РСБУ

- 25 февраля 2019, 11:26

- |

Выручка росла быстрее тарифа за счет поступлений на компенсацию потерь. В пятницу ФСК ЕЭС опубликовала умеренно позитивные финансовые результаты за 2018 г. по РСБУ, которые в части выручки и EBITDA обычно близки к данным по МСФО (отчетность по международным стандартам ожидается в марте). Так, выручка увеличилась на 11,2% (здесь и далее – год к году) до 240,2 млрд руб., в том числе выручка от передачи электроэнергии – на 10,9% до 213,6 млрд руб., от услуг по технологическому присоединению – на 13,5% до 24,3 млрд руб. Значительная часть прироста выручки от услуг передачи электроэнергии (13,6 млрд руб. из 21,0 млрд руб.) пришлась на увеличение доходов от компенсации потерь (начисляются с середины 2017 г.), тогда как без учета этой статьи рост выручки от передачи составил бы 4,4%, что соотносится с темпами индексации тарифов.

Рентабельность по EBITDA упала на 6 п.п. до 53,7%. EBITDA, скорректированная на резервы по сомнительным долгам и переоценку финансовых активов, без учета доходов от технологического присоединения сократилась на 0,2% до 129,0 млрд руб. Это предполагает снижение рентабельности на 6 п.п. до 53,7% и отражает рост себестоимости на 12,1% до 170,8 млрд руб., который опережает темпы увеличения тарифов.

( Читать дальше )

Превратности МСФО и несколько полезных ссылок.

- 22 февраля 2019, 13:58

- |

Хотелось бы рассказать о некотором подводном камне, при рассмотрении фундаментальных показателей компании через различные сервисы.

www.morningstar.com/

seekingalpha.com/

quotes.wsj.com/company-list

ru.investing.com/

www.rocketfinancial.com/

simplywall.st

finance.yahoo.com/

Без сомнения это очень крутые сервисы, облегчающие работу для большинства инвесторов. Дают быстрый взгляд на компанию, не нужно лезть ковыряться на материнские сайты и тд.

Однако нужно не забывать, что это лишь первичный фильтр для десятка тысяч компаний. И если компания привлекла внимание, то обязательно при принятии решения нужно обратиться к «материнскому отчету».

Совсем свежий пример для меня.

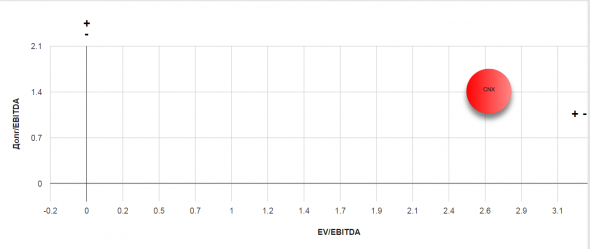

Компания CNX Resources Corp., ее часто путают с Consol Energy.

Если взять отчетность прямо(as reported), то получаются выдающиеся мультипликаторы.

P/E 2.8

EV/Ebitda 2.6

( Читать дальше )

Veon: ожидаем органического роста на большинстве рынков присутствия

- 22 февраля 2019, 11:09

- |

Рентабельность может остаться на уровне прошлого года. В понедельник, 25 февраля, Veon опубликует финансовую отчетность за 4 кв. 2018 г. по МСФО. Мы ожидаем сохранения тенденции органического роста выручки на ключевых рынках, но при этом динамика долларовых показателей останется в негативной зоне из-за ослабления основных операционных валют, включая рубль и украинскую гривну. На рентабельность в России продолжит оказывать негативное влияние интеграция активов Евросети и рост доли продаж устройств. В частности, мы ожидаем, что выручка сократится на 6% (здесь и далее – год к году) до 2,2 млрд долл., а EBITDA – на 4% до 724 млн долл., что предполагает повышение рентабельности по EBITDA на 0,3 п.п. до 33,0%.

Рост выручки в России и на Украине продолжится. По нашим прогнозам, выручка Veon в России в 4 кв. 2018 г. вырастет на 7% до 75,1 млрд руб. (1,1 млрд долл.), при этом мы ожидаем роста в сегменте мобильной выручки на 9% и падения доходов сегмента фиксированной связи на 7%. Мы прогнозируем увеличение EBITDA в России на 0,3% до 25,2 млрд руб. (378 млн долл.) и рентабельность по EBITDA на уровне 33,5%.

( Читать дальше )

Газпром нефть: EBITDA выросла на 22% год к году, коэффициент дивидендных выплат за год превысит 35%

- 22 февраля 2019, 11:05

- |

Рост EBITDA в долларах – 7% год к году. Вчера Газпром нефть представила отчетность за 4 кв. 2018 г. по МСФО. Выручка увеличилась на 22% год к году и снизилась на 26% квартал к кварталу до 662 млрд руб. (9,96 млрд долл.), на 0,5% выше консенсусного прогноза и на 2,2% – нашей оценки. Показатель EBITDA (рассчитанный как OIBDA, то есть сумма операционной прибыли и амортизации) вырос на 22% и снизился на 26% соответственно до 145 млрд руб. (2,19 млрд долл.), практически совпав с нашими ожиданиями и на 1% превысив рыночные. В долларовом выражении EBITDA прибавила 7% год к году и упала на 27% квартал к кварталу. Рентабельность по EBITDA снизилась на 0,7 п.п. относительно уровня годичной давности и 6,5 п.п. к предыдущему кварталу до 22,0%. Чистая прибыль выросла на 21% год к году и сократилась на 41% квартал к кварталу до 78 млрд руб. (1,17 млрд долл.), на 2% выше рыночного прогноза и на 7% ниже нашей оценки. Чистая рентабельность снизилась на 0,4 п.п. год к году и на 7,4 п.п. квартал к кварталу до 11,8%.

Рост экспорта нефтепродуктов поддержал EBITDA в 4 кв. Цена Urals снизилась квартал к кварталу на 9% до 67 долл./барр., а в рублевом выражении – на 8% до 4,47 тыс. руб./барр. За вычетом экспортной пошлины цена Urals снизилась в долларах на 14%, в рублевом выражении – на 13% квартал к кварталу. Рост чистой экспортной цены год к году составил 1% в долларах до 48 долл./барр. и 15% в рублях до 3,19 тыс. руб./барр.

( Читать дальше )

НОВАТЭК: EBITDA в долларах - на уровне 4 кв. предыдущего года

- 21 февраля 2019, 11:00

- |

Чистая прибыль значительно выше ожиданий. Вчера НОВАТЭК отчитался по МСФО за 4 кв. 2018 г. Выручка возросла на 40% год к году и на 8% квартал к кварталу до 237 млрд руб. (3,57 млрд долл.), совпав с нашей оценкой и на 2% превысив консенсусный прогноз. Показатель EBITDA (сумма операционной прибыли и амортизации) вырос на 14% год к году и снизился на 10% квартал к кварталу до 63,3 млрд руб. (0,95 млрд долл.) – на 2,5% ниже нашей оценки и на 0,9% ниже рыночного прогноза. Рентабельность по EBITDA снизилась на 6,2 п.п. год к году и на 5,4 п.п. квартал к кварталу до 27,4%. Чистая прибыль сократилась на 3,9% год к году и на 7,0% квартал к кварталу до 42,7 млрд руб. (0,64 млрд долл.), превысив наш прогноз на 9%, а прогноз рынка – на 7%. Чистая рентабельность упала на 8,3 п.п. год к году и выросла на 2,9% п.п. год к году до 18,0%.

Рост капзатрат привел к снижению СДП на 60% год к году. Мы недооценили затраты на приобретение углеводородов, в том числе у ассоциированных компаний (Ямал СПГ, Арктикгаз), а также транспортные затраты. Кроме того, мы переоценили негативное влияние курсовых разниц на результаты Ямал СПГ и недооценили положительный эффект курсовых разниц консолидированных компаний, поэтому наша оценка чистой прибыли оказалась слишком консервативной.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал