Мкб

Новости по акциям перед открытием рынка: 21.10.2016

- 21 октября 2016, 09:25

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

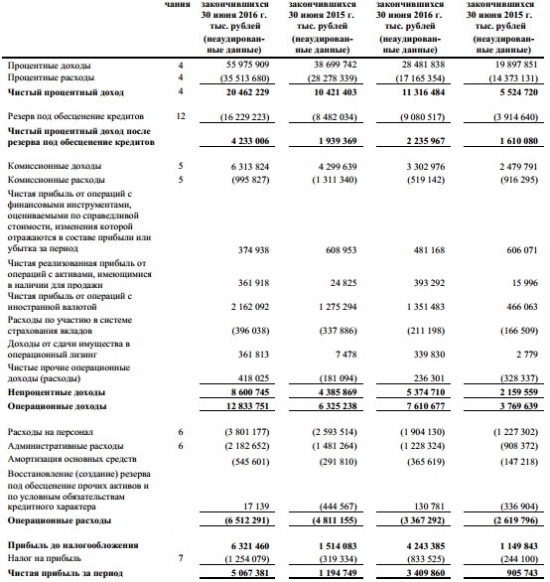

МКБ - рост чистой прибыли в 4,2 раза за 1 п/г по МСФО

- 22 августа 2016, 10:55

- |

Чистая прибыль: рост в 4,2 раза г/г до 5,067 миллиарда рублей.

Процентные доходы: рост в 1,4 раза до 55,976 миллиарда рублей

Процентные расходы: рост в 1,3 раза до 35,514 миллиарда рублей.

Комиссионные доходы: +46,8% до 6,314 миллиарда рублей

Комиссионные расходы: -24,1% до 995,827 миллиона рублей.

Активы банка по состоянию на 30 июня 2016 года составили 1,222 триллиона рублей против 1,208 триллиона рублей на 31 декабря 2015 года. Собственные средства банка на 30 июня достигли 98,427 миллиарда рублей против 92,338 миллиарда рублей на начало года.

(Отчет)

МКБ - совет директоров 21 июля рассмотрит вопрос о допэмиссии

- 18 июля 2016, 18:32

- |

(Сущ. факт)

МКБ увеличил дольку в ГК ПИК с 4,77% до 19,99%

- 02 февраля 2016, 09:52

- |

Облигации МКБ 12 обл - непреднамеренное нарушение

- 24 июля 2015, 11:41

- |

Вчера звонил брокер и сказал, что у меня в портфеле облигации МКБ 12 обл не предназначенные для покупки физ. лиц проспектом эмиссии. В ПО биржы была ошибка, где было выставлено ограничение. Четких советов мне не было дано — что с этим делать, но сказали, что возможно аннулирование сделки биржей… Как вы думаете — как поступит биржа? Я сказал, что буду ждать — так как купил по большей цене, чем сейчас продается на рынке.

Бэнкинг по-русски: МКБ таки купил Уралсиб....

- 03 июля 2015, 21:56

- |

уже на ленте есть :

Федеральная антимонопольная служба (ФАС) России удовлетворила ходатайство концерна «Россиум» бизнесмена Романа Авдеева о приобретении 100% ООО «Финансовая корпорация НИКойл» и 85,98% голосующих акций ОАО «Финансовая корпорация Уралсиб», говорится в сообщении ФАС.

В результате сделки концерн также приобретет права, позволяющие определять условия осуществления предпринимательской деятельности ОАО «Уралсиб», ЗАО «УК Уралсиб», ООО «Уралсиб-Кэпитал — Финансовые услуги», ЗАО «НПФ Уралсиб», ООО «Лизинговая компания Уралсиб» и ООО «Уралсиб Кэпитал».

РИА Новости http://ria.ru/economy/20150703/1112524459.html#ixzz3erCyLxFL

Месяц назад об этом уже говорили, но в сослагательном наклонении...

=================

09.06.2015

Структура, близкая к МКБ Романа Авдеева, подала в Федеральную антимонопольную службу (ФАС) ходатайство на приобретение доли в ФК «Уралсиб» Николая Цветкова (у него 93%), рассказал финансист, близкий к одной из сторон сделки. ФАС получила ходатайство на прошлой неделе, подтвердила начальник управления контроля финансовых рынков Ольга Сергеева. По закону на его рассмотрение у ФАС есть 30 дней и срок может быть продлен, говорит она. Пока, по ее словам, решения нет, нужно смотреть на положение банков в регионах. В результате сделки будет образована одна группа лиц, следует из ходатайства, добавила она.

( Читать дальше )

торги акциями МКБ после IPO начались на уровне 3,628 руб за акцию

- 01 июля 2015, 10:23

- |

Цена акции МКБ в ходе IPO составила 3,62 руб

Доля free float по итогам IPO составила 18,8% уставного капитала

Капитализация МКБ = 70 млрд руб

Сколько должен стоить МКБ?

- 25 июня 2015, 10:40

- |

Начальная цена определена как 3,62 руб. за акцию: moex.com/a3158

Может кто-нибудь пояснить, как у них получилась такая цифра?

Вот из СМИ:

"«ВТБ капитал» в презентации для инвесторов оценил стоимость МКБ в 0,78—0,97 капитала, ожидаемого на конец 2015 года"

В более раннем сообщении биржи:

«Количество ценных бумаг в выпуске 26 686 022 836 штук»

При этом в разных источниках есть информация, что на бирже будет размещено порядка 10% всех акций:

bosfera.ru/press-release/mkb-opredelilsya-s-cenoy-akciy-na-ipo

investcafe.ru/blogs/1111/posts/59631 .

Получается, что капитализацию на момент размещения акций можно оценить вот так:

26 686 022 836 * 3,62 / 0,1 = 966 млрд. руб. (приблизительно)

Отсюда следует, что ВТБ прогнозирует следующую стоимость активов МКБ к концу года (если P/B 0,79-0,98):

985 — 1222 млрд. руб

На июнь 2015 активы МКБ оцениваются примерно в 750 млрд (цифры есть на банки.ру и на других сайтах).

Короче, правильно ли я понимаю, что в такую цену размещения (3,62 руб. за акцию) заложено ожидаемое повышение стоимости активов на треть до конца года? Или неправильно? Если да, то за счет чего такое возможно?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал