МинФин

Минфин выходит на валютный рынок с целью продажи юаней, всё из-за недополучения нефтегазовых доходов в январе. Разбираем последствия.

- 12 января 2023, 10:18

- |

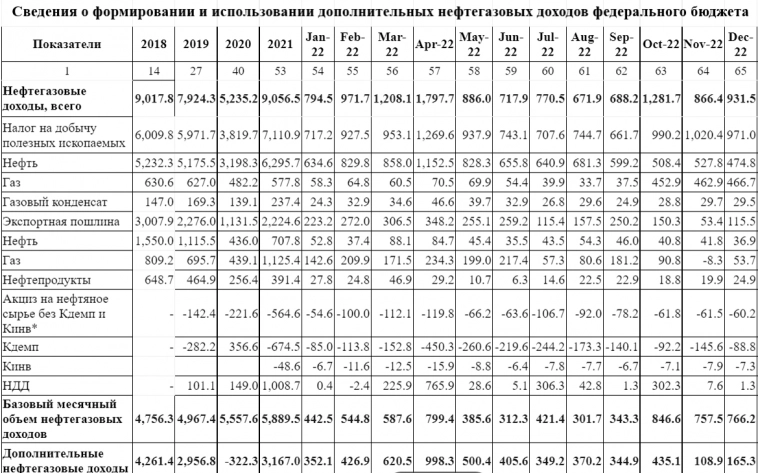

💴 Только мы с вами обсудили дефицит бюджета РФ (который составил 3,3₽ трлн или 2,3% ВВП), как Минфин сделал весомое заявление для фондового рынка:

«Объем недополученных нефтегазовых доходов ФБ прогнозируется в январе 2023г в размере -54,5₽ млрд. Таким образом, совокупный объём средств, направляемых на продажу юаней, составляет 54,5₽ млрд. Операции будут проводиться в период с 13 января 2023г по 6 февраля 2023г, соответственно, ежедневный объём продажи юаней составит в эквиваленте 3,2₽ млрд»

Из этого становится ясно, что Минфин решил на полную использоваться свой первый экономический рычаг. Так как часть «токсичной» валюты была списана со счетов ФНБ и переписана на счета ЦБР (

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Неадекватные психи в минфине.

- 11 января 2023, 15:55

- |

Минфин, ЦБР, юань. Взгляд сверху.

- 11 января 2023, 15:11

- |

Сегодня насыщенный день. Аукцион ОФЗ, новости от Минфина и ЦБР, манипуляции со съемом стопов в Ри, Си, юане.

Что дальше. ФНБ будут продавать, это просто перевод юаней из Минфина (ФНБ) в ЦБР. А Минфин получит рубли в ФНБ, которые направит в бюджет.

Итог — денег в РФ станет больше. Добавим сюда недопоступление нефтегазовых доходов. Долларов и юаней станет меньше.

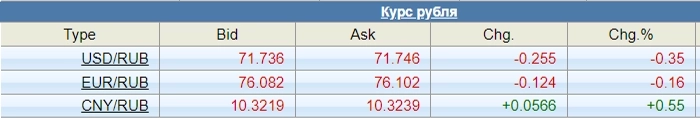

Валюта вырастет, Рубль-Доллар до 73-75. Юань, соответственно.

А сегодня — просто отъем денег у физиков.

P.S. Для любознательных. В момент выхода новостей в 12:02 юань укрепился против доллара. Ненамного, но все-таки.

Рубль растёт на фоне интервенций Банка России. Бюджетное правило 2.0

- 11 января 2023, 14:46

- |

Глава Минфина РФ Силуанов заявил 27 декабря Ведомостям:

С ЦБ вопрос согласовали. С января следующего года правило будет работать. Механизм уточнился: 8 триллионов [за год]. Все, что сверху – туда [в ФНБ], все, что ниже — оттуда [из ФНБ]. Сделаем оценку из месячных показателей и, соответственно, будем принимать решение о пополнении или непополнении [изъятии из] Фонда национального благосостояния.

Сегодня Минфин РФ сообщил, что ожидаемый объём недополученных нефтегазовых доходов федерального бюджета прогнозируется в январе 2023 года в размере -54,5 млрд руб. Получается, что ЦБ продаст ЮАНЕЙ в январе на 54,5 млрд рублей, то есть закупит рублей для Минфина. Ежедневный объём продажи иностранной валюты (юаней) составит в эквиваленте 3,2 млрд руб. Закупка рублей (продажа иностранной валюты) = укрепление рубля.

( Читать дальше )

Дефицит федерального бюджета РФ в 2022г составил 3,3₽ трлн. Что уже предпринимает Минфин для его наполнения.

- 11 января 2023, 10:52

- |

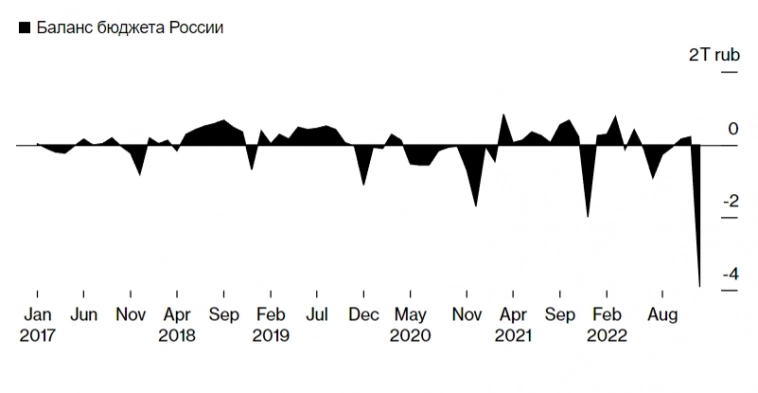

🗣 Силуанов заявил, что дефицит федерального бюджета в 2022 году составил 3,3₽ трлн или 2,3% ВВП. В принципе такая ситуация читалась (затраты на СВО и санкции сделали своё дело). Но главный сигнал мы с вами получили ещё в декабре 2022 года, тогда Минфин повысил оценку дефицита федерального бюджета РФ на 2022 год (с 0,9% ВВП до 2% ВВП). В этом же месяце ввели санкции на морскую доставку нефти, после чего цена Urals опустилась ниже $60 за баррель и частные инвесторы столкнулись с ослаблением рубля по отношению к другим валютам (сейчас основные валютные пары находятся в боковике, мы с вамиразбирали юань и пришли к выводу, что его история подходит к концу и ~20% профит уже не стоит ожидать). По факту даже с учётом декабрьского повышения недосчитались 0,3% (400₽ млрд), конечно, после таких цифр правительство будет действовать и изыскивать средства в бюджет (

( Читать дальше )

Бескупонные ОФЗ могут быть интересны, если их доходность будет не ниже ставок по депозитам - Финам

- 10 января 2023, 20:01

- |

Для государства такие бумаги, видимо, привлекательны с той точки зрения, что по ним не надо будет платить купоны, а значит можно будет снизить затраты на текущее обслуживание госдолга. Для населения они могут быть интересны в случае, если их доходность будет не ниже ставок по депозитам в госбанках и, как минимум, конкурентоспособна по сравнению с классическими купонными ОФЗ.Ковалев Алексей

ФГ «Финам»

Последнее наиболее эффективно можно достичь в том случае, если эти бескупонные бумаги будут торговаться на бирже (ОФЗ-н не торговались). В теории бескупонные облигации хороши с той точки зрения, что они позволяют держателю не задумываться о проблеме реинвестирования купонов. По сути, это беспроцентный депозит. То есть данная инициатива интересна с той точки зрения, что она позволяет расширить меню инвестиционных инструментов, доступных россиянам.

ЦБ и Минфин разрабатывают новый инструмент долгосрочных накоплений граждан

- 09 января 2023, 16:53

- |

Подробнее – в материале «Ъ»

Курс валют стабилизировался на фоне дефицита бюджета РФ и снижения цен на нефть. Юань безальтернативен?

- 05 января 2023, 16:24

- |

🇷🇺 На валютном рынке продолжаются покупки. Если доллар в боковике, то юань показывает рост по отношению к рублю. Всё это происходит на фоне:

▪️ Снижения цен на нефть. Urals торгуется ниже $60 за баррель, но ещё необходимо учитывать скидки, которые предоставляют Индии и Китаю (проскакивает информация о $40 за баррель). Похоже, что планыОПЕК+ рушатся, но без их снижения добычи и словесных интервенций мы были свидетелями более резкого снижения цен;

▪️ Президент России Владимир Путин подписал законо федеральном бюджете на 2023–2025 годы с постепенным снижением дефицита с 2% до 0,7% ВВП. Пока все обсуждают дефицит бюджета, правительство уже начинает действовать: повысили НДПИ и ввели разовые выплаты для некоторого сырья (

( Читать дальше )

Хорошо сказано)

- 02 января 2023, 23:01

- |

Вот если бы $илуанов смог так же понято объяснить, зачем он, вредитель, госдолг России наращивает, заставляя нас, налогоплательщиков, всю жизнь выплачивать проценты каким-то козлам!

Минфин определился с новой структурой Фонда национального благосостояния (ФНБ).

- 30 декабря 2022, 11:09

- |

Минфин определился с новой структурой Фонда национального благосостояния (ФНБ). Евро, иены и фунты стерлингов из состава валют ФНБ исключаются, рассказал «Ведомостям» близкий к правительству источник, информацию подтвердил знакомый с текстом приказа ведомства собеседник. По их словам, согласно новой структуре, до 80% фонда разрешено инвестировать в юани, до 40% – в золото. То есть доли могут варьироваться: например, 70% займут юани, 30% – золото.

Согласно действующим пропорциям, утвержденным Минфином летом 2021 г., ФНБ должен на 39,7% состоять из евро, на 30,4% – из юаней, на 5% – из фунта стерлингов, на 4,7% – из иены и на 20,2% – из золота. Ранее в состав фонда входили доллары США. Средства в евро, фунтах и иенах на счетах в ЦБ заблокированы из-за санкций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал