Блог им. svoiinvestor

Минфин выходит на валютный рынок с целью продажи юаней, всё из-за недополучения нефтегазовых доходов в январе. Разбираем последствия.

- 12 января 2023, 10:18

- |

💴 Только мы с вами обсудили дефицит бюджета РФ (который составил 3,3₽ трлн или 2,3% ВВП), как Минфин сделал весомое заявление для фондового рынка:

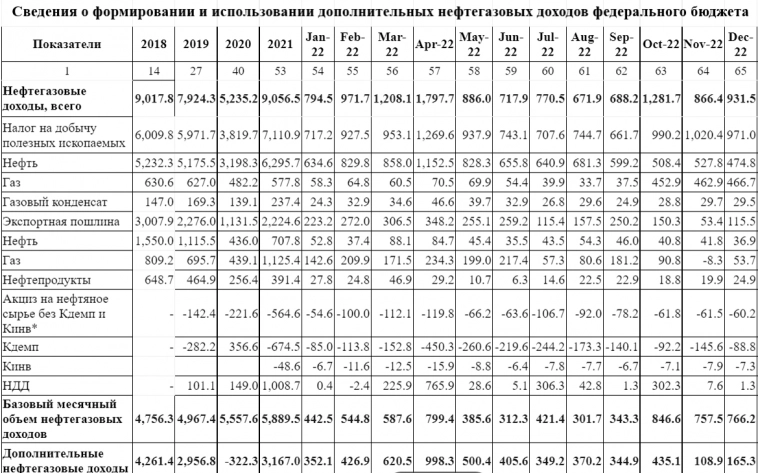

«Объем недополученных нефтегазовых доходов ФБ прогнозируется в январе 2023г в размере -54,5₽ млрд. Таким образом, совокупный объём средств, направляемых на продажу юаней, составляет 54,5₽ млрд. Операции будут проводиться в период с 13 января 2023г по 6 февраля 2023г, соответственно, ежедневный объём продажи юаней составит в эквиваленте 3,2₽ млрд»

Из этого становится ясно, что Минфин решил на полную использоваться свой первый экономический рычаг. Так как часть «токсичной» валюты была списана со счетов ФНБ и переписана на счета ЦБР ( эмиссия в чистом виде), то очередь пришла юаней. Валютный рынок уже отреагировал на это заявление, сразу вспоминаем мою статью насчёт валюты, где я рассказывал, что история с юанем закончена и валюты — это спекулятивный инструмент (в долгосрочном периоде вас поджидает инфляция, в краткосрочном главное — не пожадничать и вовремя выйти). Но больше всего в этой истории меня поражает связка ЦБР и Минфина.

Понятно, что дефицит бюджета заставляет действовать, но есть множество вариантов пополнения казны (налоги, дивиденды госкомпаний, ОФЗ, регулирование курса для экспортёров и ФНБ). Я был приятно удивлён, когда Минфин увеличил доли юаня 60% и золота 40% в ФНБ, исключив при этом остальные валюты, была надежда на возобновление покупок в ФНБ и регулирование курса остальных валют через кросс-курсы. Видимо, не судьба и Минфин решил продавать юани из ФНБ, а не наполнять. Проблема в том, что ослабление рубля началось как раз в тот момент, когда ввели санкции на морские поставки нефти, а цена Urals опустилась ниже $60 за баррель (в тот момент мы нащупали нужный курс доллара ~72₽, чтобы поддержать экспортёров и соответственно бюджет РФ). Сейчас своими действиями Минфин обваливает курс валют и наносит ещё больший ущерб бюджету РФ.

ВыводПо данным Минфина, нефтегазовые доходы в декабре выросли на 6% к декабрю 2021 года (на 27,9% если сравнивать полноценные доходы за 2022г и 2021г). Нефтегазовые доходы зависят от 3 составляющих:

▪️ Цена сырья

▪️ Объём продаж

▪️ Курс рубля

Так вот смысл в том, что Газпром в 2022 году заплатил разовый НДПИ (более 1,2₽ трлн), без этой выплаты доходы были бы почти равны доходам 2021 года. В 2023 году ситуация ухудшится, потому что Газпром будет платить дополнительно, только 50₽ млрд в месяц, а цена на нефть давно уже ниже $60 за баррель (причём объёмы продаж сокращаются), добавим сюда и укрепление рубля. На выходе у нас недополучение (замечу прогнозируемое) в январе 54,5₽ млрд, что будет в феврале-марте загадка, но цифра явно увеличится. Минфин закладывает в бюджет этого года НГД в размере 8 939₽ млрд (это при цене $65-70 за баррель и добычи нефти 9,5-10 млн бс). Как итог в ФНБ юаней на 3₽ трлн, если цена за баррель будет $50 и добыча 10 млн бс, то Минфин недополучит 1,2₽ трлн (значит юаней ФНБ хватит на 2,5 года, если цена опустится ниже или добыча, то будет совсем печально).

С уважением, Владислав Кофанов

Рекомендую подписаться на мой Телеграмм-канал, чтобы не пропустить публикации. В нем я рассказываю про экономику, финансы, свои инвестиции и анализирую различных эмитентов. Становись финансово грамотным.

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Они же последние месяцы так и списывали валюту, чистая эмиссия. Токсичная валюта падала на счета ЦБ, в ответ Минфин получал свежеотпечатанные рубли. Продать валюту Минфин не может из-за санкций, кроме юаня.

А как прошлый раз исчезали фунты, йены? )

minfin.gov.ru/ru/document?id_4=93488-dannye_o_dvizhenii_sredstv_i_rezultatakh_upravleniya_sredstvami_fonda_natsionalnogo_blagosostoyaniya