Мать и дитя

Проанализировал результаты всех IPO на российском рынке за 5 лет. Стоит ли вкладываться?

- 31 октября 2023, 14:55

- |

На российском фондовом рынке оживился сектор первичных размещений акций (IPO). Да еще как здорово! Компания Астра подорожала сразу почти вдвое, возбудив в инвесторах жажду наживы.

Предстоит целый парад IPO. Стоит ли в них участвовать?

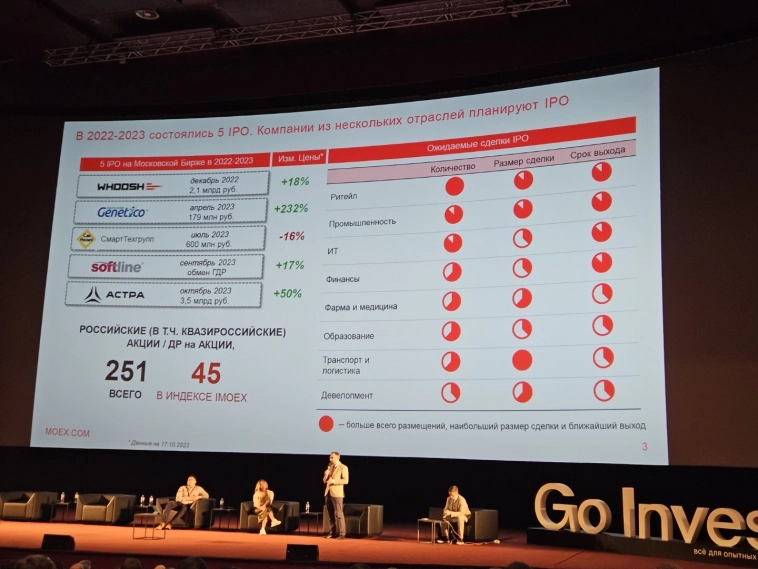

В последнее время IPO проходят на удивление успешно. Вот Московская биржа на конференциях для инвесторов показывает слайд, где говорится, что 4 из 5 последних IPO были успешными.

Замануха?

В разговорах с коллегами то и дело слышу, разные теории:

Надо участвовать во всем, так как сейчас ажиотаж. По-любому выйдем в плюсе.

Надо выскакивать к закрытию первого дня.

Надо держать столько-то дней или месяцев.

Есть много исследований по американскому рынку, а по российскому нет. Тут так и просится рубрика «Брокеры скрывают» или «Инфоцыгане врут».

Прежде чем во что-то ввязываться, я всегда все тщательно анализирую. Потратил несколько дней на сбор данным по всем IPO, которые прошли в России за 5 лет.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 21 )

👪 Мать и Дитя (MDMG) - подробности по переезду и потенциальные дивиденды

- 31 октября 2023, 10:10

- |

▫Выручка ТТМ: 26,3 млрд ₽

▫P/E fwd 2023: 9

▫fwd дивиденд 2023: 0%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Операционные результаты за 3кв2023:

▫Общая выручка: 6,8 млрд +5,4% г/г и +2,4% кв/кв

▫LFL выручка: +4,7% г/г

▫Capex: 1,1 млрд +14,5% г/г и -36,5% кв/кв

✅ Менеджмент подтверждает сохранение действующей див. политики и распределение 50% от ЧП за все пропущенные периоды при первой возможности. То есть мы получаем:

▫2П2021 – 1,7 млрд ₽

▫2П2022 – 2,4 млрд ₽

▫2023 – 3,5 млрд ₽

Итого накопленный дивиденд составляет: 7,6 млрд ₽ (текущая див. доходность 11,9%). Текущей денежной позиции + ЧП за 2П2023г вполне для этого хватает.

✅ Несмотря на негативную демографическую ситуацию по РФ, за 9м 2023г компания демонстрирует рост принятых родов в +12,1% г/г и +4% к результатам 2021г.

( Читать дальше )

Вечерний обзор рынков 📈

- 30 октября 2023, 19:08

- |

Курсы валют ЦБ на 31 октября:

💵 USD — ↗️ 93,2435

💶 EUR — ↗️ 98,6164

💴 CNY — ↘️ 12,7071

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавляет 0,09%, составив 3 227,07 пункта.

▫️ЦБ РФ опубликовал результаты мониторинга ставок по депозитам в десяти крупнейших кредитных организациях за II декаду октября. Средняя ставка составила 11,44%, при ставке 10,18% декадой ранее. Максимальными оказались ставки по вкладам на срок от 91 до 180 дней, их средняя составила 11,27%.

▫️ Инарктика (+2,37%); Совет директоров компании рекомендовал акционерам выплатить дивиденды в размере 19 руб. на акцию по итогам 9 мес. 2023 г., установить дату закрытия реестра на 09.12.2023.

▫️Куйбышевазот (об.: +2,57%, пр.: +1,86%); Совет директоров компании рекомендовал акционерам выплатить дивиденды в размере 14 руб. на акцию (как обычн., так и прив.) по итогам 9 мес. 2023 г., дата закрытия реестра – 12.12.2023 г.

▫️Лукойл (-0,83%); Чистая прибыль компании по итогам 9 мес. 2023 г. по РСБУ составила 638,575 млрд руб. (-1,5% г/г), выручка – 2,06 трлн руб. (-11,6% г/г), при этом вырос показатель прибыли до налогообложения: 716,47 млрд руб. (+0,5% г/г), сообщает ТАСС со ссылкой на отчётность компании.

( Читать дальше )

Мнение аналитика: "Мать и дитя" выплатит дивиденды при первой возможности

- 30 октября 2023, 18:19

- |

Представитель российского сектора здравоохранения MD Medical («Мать и дитя») опубликовал операционные и неаудированные финансовые результаты за III квартал 2023 года. Отчетность эмитента в целом оправдала наши ожидания.

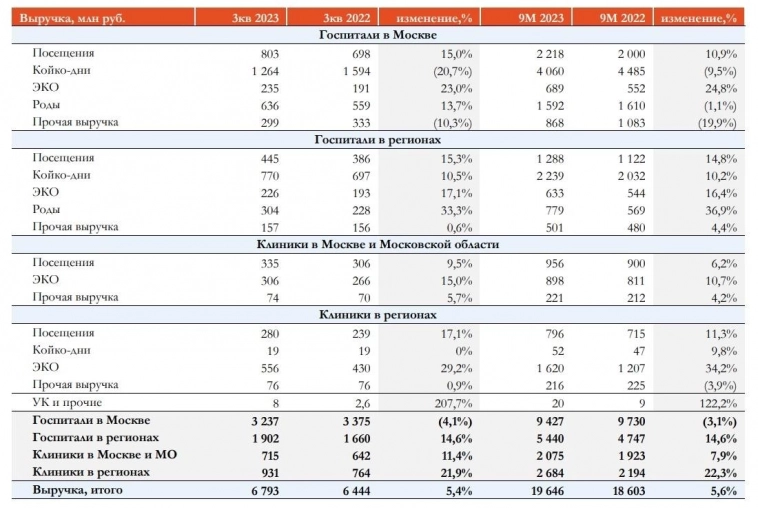

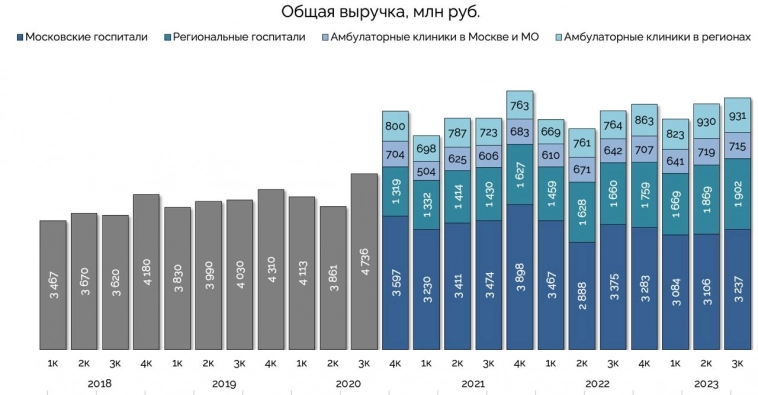

Общая выручка группы компаний возросла на 5,4% (г/г) до 6,793 млрд рублей, в том числе сопоставимая – на 4,7% (г/г). В частности, выручка региональных госпиталей показала рост на 14,6% (г/г) до 1,902 млрд рублей, а выручка региональных амбулаторных клиник – на 21,9% (г/г) до 931 млн рублей.

«Мать и дитя» прошла процедуру смены депозитария программы ГДР, а также в конце августа было принято решение о редомициляции компании в РФ.

В ходе состоявшейся в пятницу встречи топ-менеджмента «Мать и дитя» с аналитиками были получены достаточно убедительные пояснения относительно дивидендов – эмитент выплатит их при первой возможности, как только утрясутся юридические вопросы. Размер выплат будет зависеть в том числе от количества пропущенных периодов, за которые не было технической возможности выплатить дивиденды. Руководство компании дало понять, что дивидендная доходность не разочарует инвесторов.

( Читать дальше )

🩺 ГК «MD Medical» #MDMG: отчет с позитивной динамикой

- 30 октября 2023, 17:53

- |

⚡️ Сегодня компания опубликовала операционные финансовые результаты за 3 квартал 2023 года.

💰 Выручка ГК «MD Medical» выросла на 5,4% г/г, достигнув 6 793 млн рублей.

📈 Выручка региональных госпиталей увеличилась на 14,6% г/г, показав результат в 1 902 млн рублей, благодаря сильным результатам в Тюмени, Новосибирске, Самаре и Санкт-Петербурге.

👉 Выручка амбулаторных клиник в регионах выросла на 21,9% г/г, достигнув 931 млн рублей, в основном из-за роста количества циклов ЭКО.

💸 Чистая денежная позиция компании на конец отчетного периода составила 6 652 млн руб.

📌 Компания также ожидает увеличения спроса на медицинские услуги в ближайшие годы и готовится к этому, инвестируя в обучение персонала и модернизацию оборудования.

Мы пристально следим за компанией и напишем о своем решении по покупке бумаг на нашем канале. Присоединяйтесь!

Что вы думаете о динамике ГК «MD Medical»? Поделитесь в комментариях 👇

Мать и Дитя - внимание на потенциальные дивиденды и сделки M&A - Газпромбанк Инвестиции

- 30 октября 2023, 17:07

- |

Главные операционные показатели. Количество амбулаторных посещений выросло на 9,3% год к году — до 528 739 — при росте среднего чека в Москве на 5,3% (до 5,6 тыс. рублей) и в регионах на 5,0% год к году (до 2,2 тыс. рублей).

Количество койко-дней снизилось на 11,5% год к году — до 34 576 — при снижении среднего чека в Москве на 13,8% (до 81,9 тыс. рублей) и росте в регионах на 28,3% год к году (до 41,2 тыс. рублей).

( Читать дальше )

📉Расписки MD Medical на Мосбирже снижаются на 2,7% после выхода финансовых показателей за 9 мес 2023г

- 30 октября 2023, 15:46

- |

В отчетности говорится, что общая выручка ГК «MD Medical» за 3-й квартал 2023 года выросла на 5,4% год-к-году до 6 793 млн руб.; за 9 месяцев 2023 года рост составил 5,6% год-к-году до 19 646 млн руб.

smart-lab.ru/blog/news/954992.php

👩👦Мать и дитя готовит кошелек

- 30 октября 2023, 15:30

- |

Сеть клиник отчиталась за 9 месяцев и 3 квартал

Мать и дитя

МСар = ₽66 млрд

📊Итоги за 9 месяцев

— выручка: ₽20 млрд (+6%);

— амбулаторные посещения: 1,5 млн (+9%);

— количество циклов ЭКО: 14 тыс. (+13,5%);

— количество принятых родов: 7,3 тыс. (+12%).

💪За 3 квартал LfL-выручка компании выросла на 4,7%.

😳И самое важное из отчета: гендиректор Марк Курцер заявил, что компания планирует возобновить выплату дивидендов после окончания редомициляции.

👉Подробнее про переезд Мать и дитя

📉Бумаги Мать и дитя (MDMG) падают на 2%.

🚀Возобновление выплаты дивидендов — довольно позитивная новость. Ведь как раз недавно Ведомости сообщали,что, по словам господина Курцера, компания готова рассматривать в качестве рекомендации совету директоров и выплату дивидендов за предыдущие периоды, за которые эти самые дивиденды не выплачивались.

🔸Исторически Мать и дитя выплачивала 50% чистой прибыли. И,по подсчетам аналитиков Market Power, если учесть невыплаты дивидендов во 2 половине 2021 и 2022 годов, а также добавить весь текущий год, то сумма может составить ₽7 млрд. При текущей цене дивидендная доходность составит 11%.

( Читать дальше )

Группа Мать и дитя представила хорошие операционные результаты за 3 квартал - СберИнвестиции

- 30 октября 2023, 13:34

- |

Дивиденды. Возобновление дивидендных выплат возможно после завершения редомициляции. При этом топ-менеджмент компании отметил, что «Мать и дитя» может выплатить дивиденды за 2021, 2022 и 2023 годы. Дивидендная политика компании предполагает выплату 50% чистой прибыли по МСФО. За вычетом выплат за 1П21 и 1П22, которые составили 22% и 14% от чистой прибыли за год, накопленные дивиденды могут превысить 6 млрд руб., что предполагает доходность около 10% к котировкам на закрытие пятницы.

Стратегия роста. Компания намерена активно развиваться: MDMG прогнозирует увеличение числа медицинских учреждений в составе группы до 77 по итогам 2025 года (13 стационаров и 64 клиники). Сейчас в составе группы 53 медучреждения. По словам топ-менеджмента группы, MDMG рассматривает возможность приобретения нескольких активов, включая один крупный. Менеджмент не исключил, что для финансирования крупной сделки может потребоваться вторичное предложение акций — SPO. Долговая нагрузка компании сейчас отрицательная, и группа может профинансировать крупные приобретения в том числе и за счет кредитных средств.

( Читать дальше )

🩺 Мать и дитя — почему рождаемость снижается, а выручка растет?

- 30 октября 2023, 12:35

- |

🩺 Мать и дитя — почему рождаемость снижается, а выручка растет?

💉Операционные показатели за III квартал

🔹Амбулаторные посещения. Количество выросло на 9,3%. Наилучшая динамика в клиниках Москвы и Московской области.

🔹Средний чек увеличился приблизительно на 5%. Разница в 2 раза среднего чека между столицей и регионами сохраняется. Порог в LTM-формате превышен — 2 млн шт.

🔹Койко-дни. Общее количество снизилось на 11,5%. Средний чек в столице и регионах разнонаправленный. В Москве снизился на 13,8%, в регионах вырос 28,3%.

🔹ЭКО. Количество циклов выросло на 13,2%. Рост равнозначный между регионами и Москвой. Средний чек увеличился в регионах на 13,2%.

🔹Роды. Количество выросло на 16,5%. Рост среднего чека больше в регионах.

💵 Финансовые показатели.

Выручка выросла на 5,4%. Повлияло два фактора: нейтральные операционные результаты и небольшой рост среднего чека в Москве.

Региональные учреждения показывают повышение выручки. Финансовые результаты в Москве ушли в минус.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал