МОДЕЛЬНЫЙ ПОРТФЕЛЬ

Обновлён инвестиционный бюллетень и статистика по модельному портфелю

- 01 марта 2019, 14:31

- |

Опубликован инвестиционный бюллетень ABTRUST с последними данными и обновлена статистика по модельному портфелю. Опубликован инвестиционный бюллетень с последними данными. На сегодняшний день он включает в себя информацию о:

- валютном курсе рубля по отношению к основным мировым валютам

- более 30 самых торгуемых акциях российских эмитентов

- 16 выпусках облигаций федерального займа

- рублевых ETF представленных на нашей бирже

- готовых инвестиционных портфелях для инвесторов и «заготовок» для тех, кто хочет составить свой инвестиционный портфель

- макроэкономических показателях

- А также большой блок полезных материалов с примерами, как можно и нужно использовать инвестиционный бюллетень.

( Читать дальше )

- комментировать

- 735

- Комментарии ( 5 )

Модельный портфель Smart Value в декабре

- 17 января 2019, 21:47

- |

Снижение американских акций не означает конец идеи о мощном финальном росте фондовых рынков. Но сейчас мы берем паузу и пока не открываем новые позиции.

Также мы должны оставаться дисциплинированными инвесторами и закрывать позиции, когда срабатывают наши стопы.

Конечно я знаю, что продавать своё вложение всегда неприятно. Но помните, что мы следуем стопам, чтобы защищать свой капитал. Они позволяют нам зафиксировать прибыль, когда тренд разворачивается против нас. И они позволяют не допустить, чтобы небольшие убытки превратились в серьезные потери.

Неудивительно, что и в этом, и в прошлом месяце у нас срабатывали стопы. Позиции, которые мы закрыли в прошлом месяце, сегодня стоят уже значительно дешевле.

Участники Клуба Smart Value получают оперативные оповещения обо всех открытых и закрытых позициях. А в открытом доступе я сообщаю о закрытиях на месяц позже. В прошлом месяце их оказалось много, целых пять штук. Приятно, что в среднем мы закрываем их с неплохой прибылью.

- Инвестиция в крупных горнодобытчиков (PICK) принесла нам в итоге 53% прибыли.

- Вложение в развитие бесналичных платежей (IPAY) дало нам 52%.

- Компании с экосистемами со всего мира оказались в убытке на 28%.

- Инвестиция в Nasdaq в плечом дала в итоге -18%.

- Вложение в технологических лидеров США (ROM) закрылось с прибылью 49%. Этот ETF дает нам корзину технологических акций с плечом. И когда рост вернется, то он вероятно будет среди лидеров. Но сейчас цена идет против нас, и мы закрыли позицию.

( Читать дальше )

Результат моих инвестиций в 2018. И мои ожидания от 2019.

- 16 января 2019, 10:10

- |

В целом всё не так плохо. Прирост инвестиций составил 12.4% (MYPORT)

Часть портфеля состоящая из ценных бумаг, принесла только 1.3% (Мой основной портфель, состоящий из ценных бумаг, практически не отличается о МОДЕЛЬНОГО ПОРТФЕЛЯ, поэтому целесообразно продемонстрировать результаты МОДЕЛЬНОГО ПОРТФЕЛЯ (Model Portfolio, ModelPORT), так как данные по нему находятся в свободном доступе).

Но поскольку я не верю в рубль то давно страхую весь свой портфель через фьючерсные контракты на доллар, евро и золото. При этом страхую целиком! Как известно, страховка не бывает бесплатной, и в данном случае она равна ставке «внутренней доходности», используемых мной фьючерсных контрактов. Она составляет примерно 5% годовых на доллар, 7,5% на ЕВРО и примерно столько же на золото, если пересчитывать его в рубли. Распределение хеджа в 2018 было таково — 47% в доллар, 42% — евро, 11% — золото, что на выходе мне даёт примерно 6-6,3% за страховку в год на весь портфель. Такая страховка ощутима в относительно спокойные времена или при средних колебаниях, но совершенно не заметна, в такие года как — 2014. Моя же хедж позиция за это время выросла в 1,86 раза. С учётом, что она составляет только часть полного портфеля, вклад данной позиции в доходность портфеля составил 7,2% годовых (внимательный читатель увидит, что примерно на 14% выросла бы стоимость портфеля разложенного в соответствующие валюты и золото без учёта издержек, вот здесь как раз и видна разница: 7,2%+6,3%=13,5% или практически таргетируемые 14%) (

( Читать дальше )

ВИДЕО: Модельный портфель ($) на 2019 год.

- 11 декабря 2018, 11:58

- |

Вашему вниманию видео с последней встречи Клуба инвесторов АТОН.

Результаты по портфелям сформированным в 2015, 2016, 2017-м годах.

Инвестиционные идеи, и модельный портфель на 2019 год.

Скачать раздаточные материалы и презентации >>

( Читать дальше )

Мой модельный портфель получил автоматическую систему для подготовки комплексного отчёта

- 19 ноября 2018, 11:29

- |

Друзья, есть чем похвастаться.

Поскольку лень меня одолевает всё больше, и мне очень хочется высвободить всё больше времени для других дел, я иду по пути автоматизации и шагаю в цифровую экономику намного быстрее нашей власти/

Вы уже знакомы с моим инвестиционным бюллетенем, который делается на 95% в автоматическом режиме, а теперь я готов Вам представить обновлённую статистику по Модельному портфелю в таком же варианте.

Новый вариант, кроме самой статистики делает прогноз поведения модельного портфеля в будущее, на основании текущего его состояния. Большая часть информации визуализирована в виде графиков и диаграмм.

ab-trust.ru/matlab/portanalize/ipabtrust_modelport/20181115/analize_MODELPORT.html

Старый раздел сокращён до нормального восприятия, и на нём дана ссылка на данный комплексный отчёт. http://ab-trust.ru/info/modelnyjj_portfel/

Возвращение роста драгоценных металлов

- 09 ноября 2018, 21:41

- |

В последнее время мы много говорим о взрослом бычьем рынке – акциях США. Но всё больше обращает на себя внимание другой, совсем еще молодой бычок.

Платина выросла до $1900 за тройскую унцию в августе 2011. В прошлом месяце она достигла дна по цене менее $800. Это падение на 60%.

В течение всех этих лет инвесторы зарабатывали на росте акций, но те, кто предпочитал драгоценные металлы, продолжали терпеть убытки. Посмотрите:

Спустя семь лет почти постоянного снижения инвесторы начали сдаваться. И в поисках хорошей возможности для инвестирования именно такой момент я и стараюсь определить.

И то что случилось в прошлом месяце, по моему убеждению, говорит о том, что пора покупать.

Крупные спекулянты недавно сделали экстремальные ставки против платины, невиданные за многие годы. Об этом нам говорит отчет COT (Commitment of Traders).

Постоянные читатели знают, что я люблю использовать данные из COT, чтобы определять точки разворота на рынках, те моменты, когда тренд готов измениться. Когда крупные спекулянты единодушно ставят в одном направлении, это означает, что движение почти закончилось. Причина этого проста: когда все уже сделали ставки, то не осталось никого, кто мог бы дальше двигать цену.

( Читать дальше )

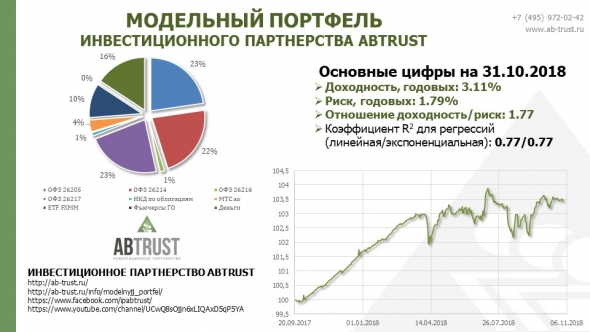

Инвестиционный бюллетень, статистика Модельного портфеля и анализ его текущей структуры

- 01 ноября 2018, 14:31

- |

Поскольку увеличивается взаимосвязь моих продуктов и проектов, публикуемых на сайте Инвестиционного партнёрством ABTRUST, сегодня опубликовано большое число обновлений.

Во-первых, обновлен Инвестиционный бюллетень. Он содержит все самые свежие данные, публикуемые в открытых источниках.

( Читать дальше )

Модельный портфель Smart Value в сентябре

- 16 октября 2018, 22:35

- |

Несмотря на размышления о маячащем на горизонте масштабном обвале рынков, которые у нас были в последних статьях, на практике ситуация не поменялась. Финальный этап роста еще не закончился, еще даже не набрал полной силы.

Поэтому мы продолжаем инвестировать в акции США. После февральской коррекции американский рынок неуклонно растет. Мы продолжали держать позиции, и наш портфель заработал на этом.

Например, только с начала года наша инвестиция в технологические компании, фонд с тикером ROM, принес нам 35% прибыли. А наш любимый способ инвестировать в революцию мобильных платежей, фонд ETFMG Prime Mobile Payments Fund (NYSE: IPAY), вырос на 23% с начала года.

Этот путь не был простым. Инвесторы готовы были использовать любой повод для закрытия своих позиций. Но тренд по-прежнему в нашу пользу. И наш план состоит в том, чтобы продолжать инвестировать в акции, пока ситуация не изменится.

Также в этом месяце у нас появились превосходные возможности не только на рынке акций. Настал лучший момент за 17 лет для покупки золота. Оно сильно упало за последние семь лет. Интерес инвесторов полностью выдохся. И у нас есть два отличных способа заработать на этом: «Золотой банкир» и «

( Читать дальше )

Золотой лотерейный билет

- 16 октября 2018, 22:14

- |

В прошлой статье мы рассмотрели превосходную возможность. Но это не единственный способ, как мы заработаем на росте золота.

Помимо акций Золотого Банкира мы инвестируем в компанию, которую я называю «Золотым лотерейным билетом». Когда начнется новый бычий рынок в драгоценных металлах, то инвесторы могут и правда почувствовать, будто выиграли в лотерею.

Например, после того как золото достигло дна в 2001 году, акции этой компании выросли примерно на 7000% к марту 2008.

С 2015 по 2016 цена на золото поднялась на 21%. За этот же период наш «Золотой лотерейный билет» вырос на 300%.

У акций этой компании есть длинная история невиданного роста, когда дорожает золото. Также они сильно падают, когда золото снижается. Это похоже на инвестирование в золото с плечом. Посмотрите сами:

| Период | Доходность золота | Доходность «Золотого лотерейного билета» |

| Апрель 2001 – март 2008 | 292% |

( Читать дальше )

Лучший момент покупать золото с 2001 года

- 08 октября 2018, 21:46

- |

В прошлый раз мы обсудили наш сценарий по фондовым рынкам. Сегодня мы рассмотрим отличную возможность, не связанную с акциями.

Перед нами расклад, который я люблю, который дает инвестиции отличные шансы на успех. Плюс к этому, это вложение сослужит нам службу, когда рост фондовых рынков подойдет к концу. Подобная инвестиция – отличный способ подготовиться к падению акций, которое рано или поздно случится.

Золото – это страховка от финансовых катастроф. Последняя была в 2008 году. Прошло уже 10 лет, и сегодня золото стоит дешево.

Ситуацию можно сравнить с 2001 годом, когда никто не хотел его покупать. Тогда желтый металл стоил $320 за унцию, а через 10 лет — $1900 за унцию.

Но времена изменились. Целое десятилетие в США не было финансовых катастроф, инфляции или крупных войн. Поэтому золото мало кого интересует.

Но если Джим Роджерс прав, и после финального роста мир скатится в финансовую пропасть, золото должно вырасти очень значительно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал