МИнфин

Минфин сегодня "развел" бондовиков

- 13 февраля 2019, 16:42

- |

Поскольку этот шорт в длине по ОФЗ об размещение Минфина закрыть не удалось, то для сохранения структуры и дюрации облигационных портфелей игрокам на понижение в длинном конце в ОФЗ приходится откупать его со вторички.

- комментировать

- ★5

- Комментарии ( 11 )

Рынок будет осторожен на сегодняшних аукционах Минфина.

- 13 февраля 2019, 12:21

- |

Несмотря на то что цены на нефть во вторник выросли более чем на 2% и Конгресс США перенес слушания по санкционной политике (новая дата пока не известна), рублевые активы вчера смотрелись откровенно слабо. Российская валюта за основную торговую сессию укрепилась всего на 0,3% (была в районе 65,6 руб./долл.), ОФЗ же вообще закрылись снижением котировок. Правда, объем сделок был небольшим и едва достиг 10 млрд руб., снижение цен составило всего 0,1 п.п. Мы думаем, некоторую нервозность у инвесторов вызывают сегодняшние аукционы Минфина по новым правилам, на которых, как мы и ждали, будут предложены пятилетние ОФЗ 26223 и десятилетние ОФЗ 26224. Аналогичная комбинация бумаг была на аукционе двухнедельной давности, который прошел очень успешно и, видимо, стал одним из триггеров для Минфина изменить подход к размещению госбумаг.

Напомним, результаты предыдущих аукционов по выпускам были следующими:

- Спрос на ОФЗ 26223 с погашением в феврале 2024 г. достиг почти 45 млрд руб., что позволило Минфину разместить бумаг на 15 млрд руб. без премии ко вторичному рынку. Тогда доходность по цене отсечения составила 8,22% годовых, вчера же вечером она была в районе 8,05% годовых.

( Читать дальше )

Банки боятся падения прибыли из-за снижения ставок по эквайрингу - Альфа-Банк

- 07 февраля 2019, 16:59

- |

Мы считаем, что банки создают инфраструктуру для безналичного расчета в России, устанавливая и обслуживая POS-терминалы. Таким образом, они считают текущий размер комиссий оправданным. Благодаря этим комиссионным возможно осуществлять кэшбеки и другие программы лояльности для клиентов. Это, в свою очередь, стимулирует повышение доли безналичных платежей в розничном обороте (примерно 46% по состоянию за 9M18, по данным ЦБ), что является одним из главных приоритетов ЦБ.

В целом данная новость указывает на возможное понижение выручки и прибыли банков, главным образом, «Сбербанка»: банки контролируют примерно 60% этого рынка; вклад платежей по обслуживанию банковских карт составляет примерно 8% в выручку «Сбербанка» и 14% – в его чистую прибыль, по состоянию за 9M18. Временные рамки любых инициатив в этой области туманны, как, впрочем, и окончательные условия. Дискуссия продолжается уже некоторое время, и не является новостью для инвесторов. В то же время, мы считаем, что вовлеченность в этот процесс самого президента может усилить опасения инвесторов. Таким образом, мы ожидаем, что новость может спровоцировать фиксацию прибыли по бумагам банковского сектора после ралли сектора на 10-25% с начала года (против роста индекса MOEX на 7% и РТС – на 14%).Кипнис Евгений

Альфа-Банк

Утренний комментарий по финансовым рынкам 06.02.2019

- 06 февраля 2019, 10:24

- |

— Индексы США закрывают в плюсе уже 5 день подряд, на фоне положительной корпоративной отчетности и мягкой риторики ФРС.

— Гугл, отчет которого изначально был принят негативно, активно выкупали в ходе вчерашних торгов.

— Китай поступательно увеличивает ликвидность национальных рынков, способствую притоку капитала на ведущие западные площадки. Однако, сохраняется ряд рисков, которые могут вызвать коррекцию в краткосрочной перспективе, так как до 1 марта (переговоры США и Китая) остается всё меньше времени, и по ключевым вопросам договариваться нужно уже сейчас.

— 15 февраля истекает срок временного бюджета США, вопрос о строительстве стены к этому времени должен быть урегулирован, чтобы не начался очередной шатдаун.

— Сохраняется вероятность военного вмешательства в Венесуэле, хоть она и является очень низкой.

( Читать дальше )

Утренний комментарий по финансовым рынкам 31.01.2019

- 31 января 2019, 10:17

- |

— ФРС США оказала поддержку рынкам, при этом спровоцировав снижение спроса на доллар. Ключевая ставка сохранилась на прежнем уровне, в чем не было сомнений, в то же время риторика регулятора остается мягкой.Федрезерв не будет спешить с дальнейшим повышением ставки, терпеливо выжидая подходящего момента. Риски инфляции уменьшились, в том числе из-за снижения нефтяных цен.

— Наиболее благоприятным для рынков было бы решение о приостановке продаж облигаций с баланса ФРС. Вероятно, это произойдёт, но позже.

— Шатдаун по мнению Пауэлла отразится на ВВП США в 1 квартале 2019, а последствия Brexit будут минимальными.

— Всё внимание инвесторов сконцентрировано на торговых переговорах между США и Китаем. Новостей пока нет, встреча должна завершиться сегодня.

( Читать дальше )

Утренний комментарий к финансовым рынкам 28.01.2019

- 28 января 2019, 10:23

- |

— Шатдаун, продолжавшийся 43 дня, был приостановлен как минимум до 15 февраля.

— Трамп временно уступил в споре с демократами, так как строительство стены на границе с Мексикой не было одобрено. По оценкам S&Р, потери страны из-за спора превысят $6 млрд, что будет иметь отложенный негативный эффект, однако локально событие придаст импульс рынкам.

— В среду состоится заседание ФРС, на котором будет принято решение по ключевой ставке. Ее изменения ожидать не стоит, но мягкие комментарии регулятора позволят инвесторам сохранить спокойствие. Ключевым событием, на наш взгляд, станут переговоры делегаций США и Китая с 30 по 31 января. Риторика американской стороны ухудшилась в последние дни- уверенности в том, что о сделке удастся договориться до конца февраля, все меньше.

— Нефть консолидируется вблизи 61 доллара за баррель Brent на фоне нестабильности в Венесуэле. Число буровых установок за неделю увеличилось на 10 единиц.

( Читать дальше )

Утренний комментарий к финансовым рынкам 23.01.2019

- 23 января 2019, 10:18

- |

— После выходного в понедельник, индексы США сразу попали под давление продаж.

— Торговые переговоры с Китаем застопорились на нескольких принципиальных вопросах, включая заимствование технологий и структурные реформы в экономике «Поднебесной»- передают западные СМИ.

— S&P 500 и Nasdaq в данный момент тестируют нижнюю границу диапазона, который формировался с февраля по декабрь прошлого года.

-Исходя из технической картины, снижение американских площадок рискует продолжиться в ближайшие дни. Если не будет положительных новостей от торговых переговоров, то даже сильная корпоративная отчетность может не помочь, так как инвесторы будут фиксировать прибыль в такие моменты, а не увеличивать позиции.

— Затянувшийся «шатдаун» в США и отмена предварительных торговых переговоров с Китаем, ранее намеченных на 30-31 января, усиливают риски продолжения коррекции мировых индексов.

— Тереза Мэй представила переработанный проект соглашения о выходе Великобритании из ЕС, однако большая часть спорных моментов осталась неизменной, что сильно затруднит положительный исход голосования, которое запланировано на 29 января.

— Нефть теряет позиции, чутко реагируя на негатив. Дополнительным поводом для снижения стала информация от Минэнерго США, которое прогнозирует увеличение сланцевой добычи в феврале на 62 тыс. баррелей в сутки, а также отмечает рост незавершенных скважин, которые относительно быстро могут быть запущены при росте сырьевых цен, на 2,6% в декабре.

— Лучше других на российском рынке сегодня будут торговаться акции «Мечела» после сообщения о реструктуризации большей части валютного долга.Обыкновенные акции в краткосрочной перспективе могут вырасти до 94 руб., привилегированные до 113.

— Минфин сегодня предложит ОФЗ на 30 млрд. руб. Ожидаем ограниченный спрос в условиях ухудшения внешнего фона.

Более подробный отчет https://clck.ru/F5dka

Накопленная результативность наших торговых рекомендаций 53,4%. Зарабатывайте на наших идеях.

Дети и финансовые рынки

- 18 января 2019, 10:34

- |

Про необходимость продвигать финансовую грамотность со школьной скамьи нам уже лет 20 рассказывают из каждого утюга.

Но, как говорится, «воз и ныне там». Государство одной рукой финансирует странные программы по созданию в стране целой сети финансовых консультантов, с другой – та часть населения, которой это нужно больше всего и которая ещё способна впитывать знания – школьники и студенты, не получают даже минимального СИСТЕМНОГО образования в этой сфере.

3 года тому назад в пилотных регионах ввели факультатив для школьников по финансовой грамотности. Правда, слово «факультатив» как бы намекает и лично я, проживая в одном из этих пилотных регионов, не слышал чтобы такие уроки действительно проводились ни в начальной школе, ни в старших классах. Вот уроки православия – это обязательно, 2 раза в неделю. Куда же без этого современному человеку?

( Читать дальше )

Утренний комментарий к финансовым рынкам 16.01.2019

- 16 января 2019, 10:20

- |

— Нефть укрепилась на 2%, что не сильно сказалось на динамике рубля.

— Большая волатильность по британскому фунту. Проект выхода из ЕС был отклонен.

— Сегодня в парламенте Великобритании состоится голосование по вотуму недоверия Терезе Мэй. Вероятность её ухода оценивается достаточно высоко.

— После очередных стимулирующих мер Китая, индексы США и Азии в ходе вчерашних торгов укрепились. ЦБ КНР проводит интервенции, накачивая финансовую систему ликвидностью.

— Добыча нефти в США в 2019 году составит 12.1 млн. баррелей в сутки, что совпало с прогнозом, но превосходит уровни 2018 и 2017 гг.

— Минфин РФ сегодня проведет аукционы ОФЗ, на которых будут предложены бумаги на 35 млрд. руб.

— Rusal и En+: ожидается непростой день из-за дальнейшего обсуждения в конгрессе США вопроса по снятию санкций.

Более подробный отчет по ссылке: https://clck.ru/F3rD9

Инвестируйте в портфель высокодоходных облигаций с нами. Для тех, кому нужен стабильный высокий доход.

Сегодня Минфин возвращается к закупкам валюты

- 15 января 2019, 16:20

- |

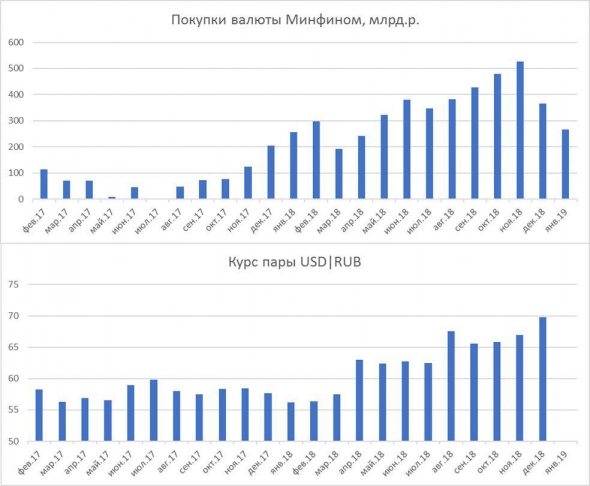

Много слов сказано о предстоящих покупках валюты со стороны Минфина. В основном, в контексте рисков для рубля. В логике, что, если сейчас доллар – 67 рублей, то после интервенций Минфина, наверно, преодолеет 70.

Статистика же говорит едва ли не об обратном. Минфин сокращает или наращивает покупку иностранной валюты, полагаясь на обстановку и стараясь не раскачать рублевые курсы. Так, государство увеличивало интервенции всю вторую половину 2017 года и первый квартал 2018 без очевидных подвижек курса. Рубль стоял на месте. Масштабный рост покупок, начиная с апреля-мая 2018 – скорее, реакция на санкционные риски и ожидания стремительного ослабления рубля.

Надо сказать, особенно сильной девальвации национальной валюты не произошло. Хотя -20% за год для рубля и много. Но проследим логику далее. Минфин набрал долларов, евро и юаней. Курс рубля стабилизировался в паре с долларом на 65-70 рублях. И уже в декабре те же страхи, что двигали чиновниками с весны прошлого года и заставляли продавать рубль, стали толкать их на сокращение интервенций. Чтобы рядовые граждане не стали попрекать Минфин и ЦБ в слаженной работе по нагнетанию инфляции.

В итоге, получаем классическую ситуацию. Государство как не искушенный спекулянт совершило массовые покупки иностранных валют в период их наибольшей дороговизны. Опасаясь собственных действий, второй месяц сокращает эти покупки (думается, продолжит сокращение и в феврале). Люди напуганы и видят в дальнейших действиях монетарных властей только угрозу. В общем, желающие от государства и граждан уже купили. Курсы доллара и евро вблизи среднесрочных максимумов. И теперь, когда и Минфин, и сами граждане уже, что называется, в позиции, даже просто удерживать 67-70 рублей за доллар и 77-80 рублей за евро – непростая задача. Более вероятный путь – откат обеих пар на 5 и более рублей вниз.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал