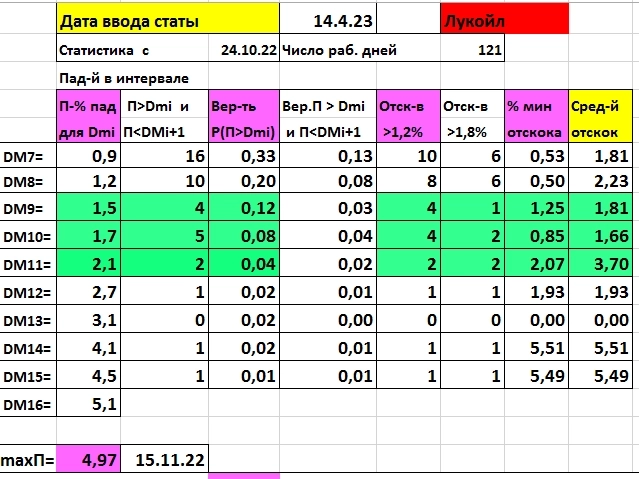

Лукойл

В апреле средний курс рубля составит около 80 за доллар, а цена Urals - в районе $60 за баррель - Синара

- 17 апреля 2023, 13:24

- |

В апреле мы с высокой долей вероятности увидим средний курс USD/RUB около 80, а цену на нефть Urals — порядка $60/барр., что соответствует рублевой цене в 4800 руб./барр.

Текущая рублевая цена Urals, она же очень вероятная цена за весь апрель, на 35% выше значения за 1К23.

В своем прогнозе на 2023 г. ожидаем цены 4800 руб./барр., но при более крепком рубле и высокой стоимости нефти ($68/барр.) по итогам года.

Цена на Urals в рублях показывает в апреле внушительный рост относительно 1К23, уже достигнув нашего прогноза по среднему значению за 2023 г. Хотя она ниже уровня 2021 г., ситуация для нефтяных компаний намного выигрышней в других аспектах, включая экспорт нефти по премиальным каналам (ВСТО, КТК, собственная инфраструктура), высокую экспортную маржу нефтепродуктов и поступления из бюджета по демпферному механизму.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Нефтегазовая отрасль сейчас вновь приобретает драйверы роста - Солид

- 17 апреля 2023, 12:22

- |

На минувшей неделе рублевая цена российской нефти Urals впервые за восемь месяцев поднялась выше уровня 5 тыс. руб. за баррель. За месяц цена выросла почти в полтора раза как за счет подъема долларовых цен, так и снижения курса российской валюты. Российская Urals, по данным Profinance, поднялась за месяц почти на 40%, до $61,5 за баррель. При сохранении рублевых цен на текущем уровне до конца года объем недополученных нефтяных доходов сократится на 500 млрд руб., до 1 трлн руб.

Отметим, что нефтегазовая отрасль сейчас вновь приобретает драйверы роста. Изменение долларовых цен и девальвация рубля крайне позитивны для всего сектора. Также последние данные говорят, что объемы экспорта практически не снижаются, как по сырой нефти, так и по нефтепродуктам. Однако отметим, что рост показателей мы увидим только в отчетностях за второй квартал. Первый квартал был переходным и наиболее тяжелым периодом для сектора.Донецкий Дмитрий

ИФК «Солид»

Так или иначе, ожидаем в ближайшее время объявление дивидендов рядом нефтегазовых компаний: Татнефть, Лукойл, Газпром нефть и Роснефть. Наиболее интересные дивиденды должны быть в Лукойле и Татнефти.

Товарооборот Индии и РФ с апреля 2022 г. по февраль 2023 г. достиг $45 млрд — Глава МИД Индии

- 17 апреля 2023, 12:11

- |

Теперь мы перешагнули цель достичь двусторонней торговли в размере $30 млрд до 2025 года, которую поставило перед нами наше руководство. <...> За период с апреля 2022 года по февраль 2023 года объем [торговли] в реальности составляет около $45 млрд, ожидается, что он будет продолжать расти и дальше

Он добавил, что в последнее время Москва и Нью-Дели обсуждают, как расширить и диверсифицировать двустороннее торгово-экономическое сотрудничество.

«За последнее десятилетие мы стали свидетелями повышения уровня сотрудничества во многих областях. И к ним относятся области энергетики, науки и техники, межрегионального сотрудничества, которые дополнили традиционные области сотрудничества в оборонной, атомной и космической сферах», — указал Джайшанкар.

tass.ru/ekonomika/17539717

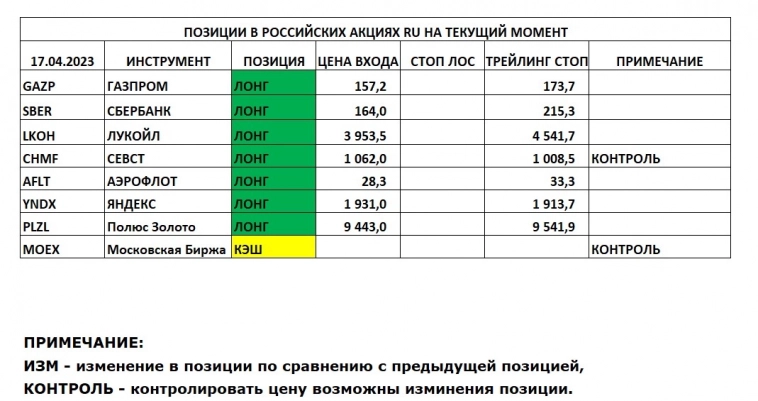

Позиции в РОССИЙСКИХ Акциях на 17.04.2023

- 17 апреля 2023, 11:25

- |

снимаем ранее выставленные СТОПЫ в Акциях ГАЗПРОМ, СБЕРБАНК, ЛУКОЙЛ, СЕВЕРСТАЛЬ, АЭРОФЛОТ, ЯНДЕКС, ПОЛЮС ЗОЛОТО и выставляем трейлинг СТОПЫ с учетом новой недели. Держим на контроле Акции СЕВЕРСТАЛЬ, МОСКОВСКАЯ БИРЖА возможно изменение позиции.

Я не понимаю кукла, он же крупняк, который пытается набрать позу в Лукойле против рынка

- 17 апреля 2023, 06:08

- |

Как я писал, с точки зрения фундаментала цена с такой дохой (20+-%) на растущих нефте и баксе должна быть 6-7, а то и 8 тысяч.

Бумага — одна из самых ликвидных на рынке и не сможет долго быть так недооценена.

Президент подписал указ о запрете продаж перекупленных у инорезов бумаг и рынок попёр вверх. Никто не льет! Кроме того, все расщедрились давать дивы. Вы думаете это, чтобы бюджет пополнить?

ВВП нужно показать Западу рост, чтобы тот понял, что в экономической войне проиграл. И она сейчас определяющая. Как это сделать?

Нужно толкнуть рынок вверх, а он толкнет экономику. Вот за это и будут платит дивы, в первую очередь, а бюджет и ростом бакса легко наполнить можно. Он, ВВП, как-то давно в интервью об этом говорил.

( Читать дальше )

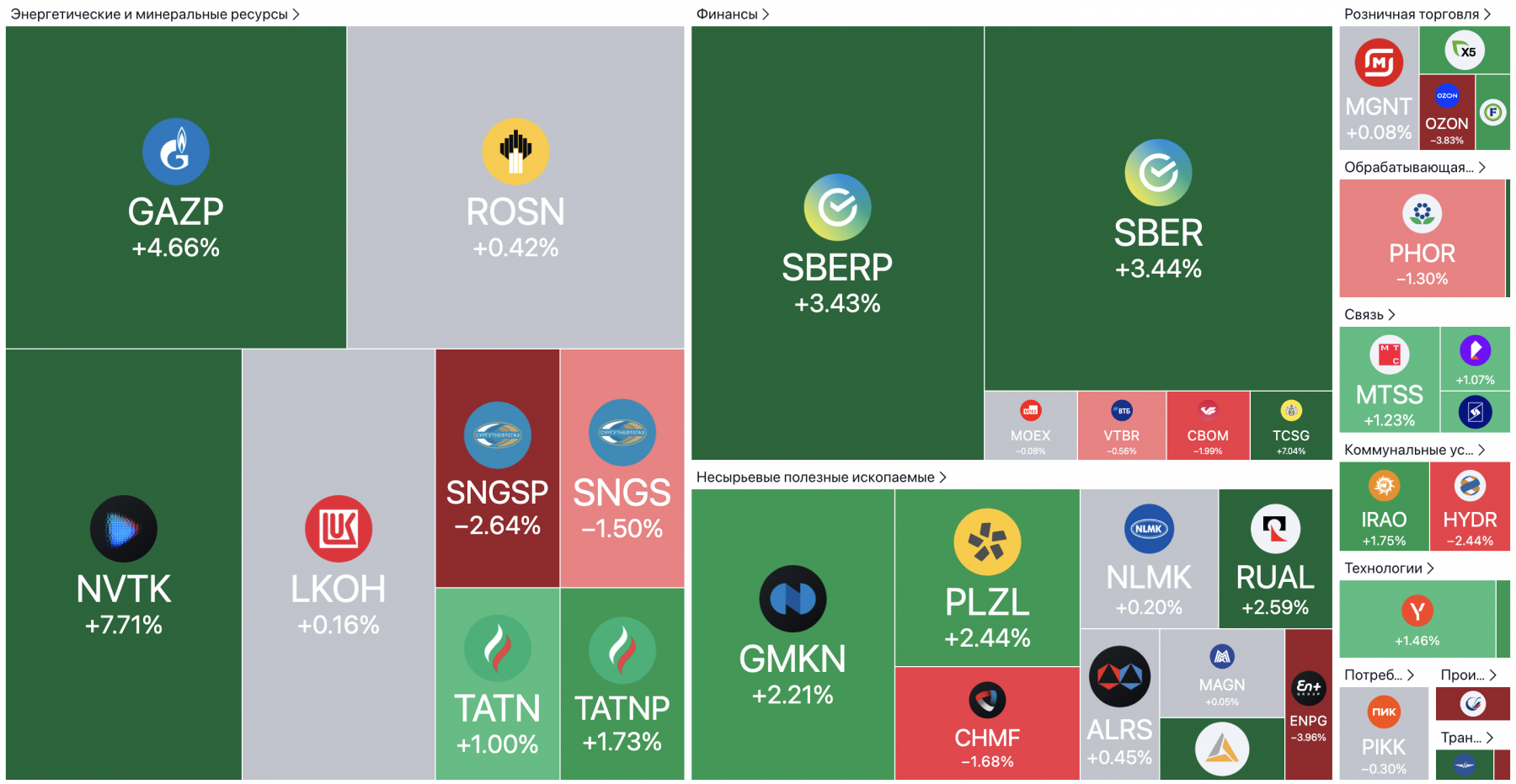

Самое важное за неделю? - Система, Сбер, Лукойл, НОВАТЭК и другие

- 16 апреля 2023, 19:59

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

Финансовые результаты АФК Система за 2022 г. по МСФО. Выручка выросла за год на 18% – до 912,7 млрд руб. Большую часть выручки группе обеспечила МТС – в размере 536,5 млрд руб. Сегежа добавила в выручку группы более 106,7 млрд руб., застройщик Эталон – почти 60,3 млрд руб., выручка Медси – 36 млрд руб.

Чистая прибыль за период сократилась с 53,2 млрд руб. до 43,8 млрд руб. за счет роста расходов по обслуживанию долга, а также за счет переоценки публичных активов компании. Из-за текущего инвестклимата у Системы нет возможности вывести активы на IPO, поэтому в ближайшее время не видим перспектив в акциях.

Финансовые результаты Сбербанка за I кв. 2023 г. по РСБУ. Чистая прибыль за первые три месяца составила рекордные 350,2 млрд руб. на фоне роста комиссионных и процентных доходов. При этом, за март Сбер получил 125 млрд руб., рентабельность капитала составила 24%. Также, март стал рекордным месяцем по выдаче розничных кредитов: 660 млрд руб.

( Читать дальше )

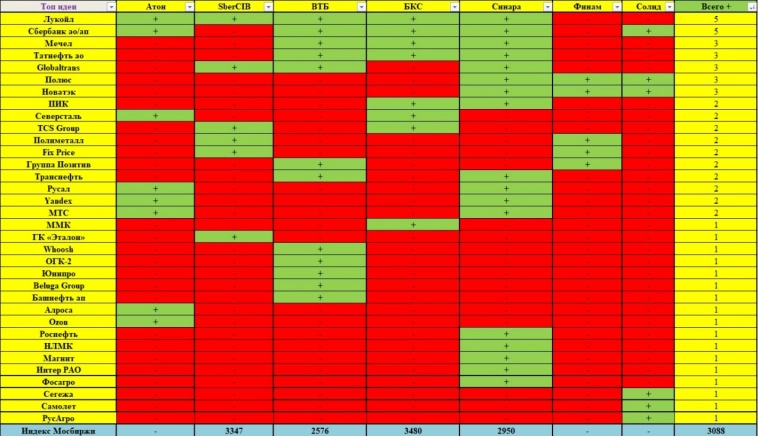

Лучшие инвестиционные идеи брокеров на конец 1 квартала 2023 года. Какие акции вырастут на 30-100%?

- 16 апреля 2023, 12:49

- |

Топ идеи — Лукойл, Сбербанк, Мечел, Татнефть, Globaltrans, Полюс, Новатэк.

Консенсус прогноз по индексу МосБиржи — 3088 пунктов.

Консенус прогноз по макро на 2023 год

( Читать дальше )

Чем напряг отчёт Лукойла за 22г

- 15 апреля 2023, 14:33

- |

Теперь вопрос — кому? И зачем? Лукойл в кухню чтоль превращается или я что-то не понимаю? Кто-нибудь знает что эт такое, разбирался?

Лукойл может щедро наградить инвесторов дивидендами - Альфа-Капитал

- 14 апреля 2023, 19:46

- |

Рыночный консенсус склоняется к уровню в районе 500-600 руб. 800 руб. на акцию – это оптимистичный сценарий, если динамика свободного денежного потока компании по МСФО будет сопоставима с динамикой прибыли и операционного денежного потока по РСБУ — то есть рост на уровне 20-30% г/г.

Фундаментально мы смотрим положительно на перспективы акции.Скрябин Дмитрий

УК «Альфа-Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал