Ламбумиз облигации

Новым гендиректором ЗАО «Ламбумиз» стал его акционер

- 17 января 2020, 13:31

- |

Переизбрание провело собрание акционеров в январе. Количество голосов за кандидатуру Александра Абалакова составило 100%. Полномочия нового генерального директора продлятся 5 лет.

Александр Абалаков имеет более чем 20-летний опыт управления компаниями различной отраслевой направленности. В 1989 г. выступил соорганизатором и главой кооператива, который стал родоначальником группы компаний F1, обеспечивающей Новосибирску более 1000 рабочих мест. Был избран депутатом Новосибирского областного Совета депутатов. До 2010 года работал в составе комитета по строительству и вопросам ЖКХ, автор законотворческих инициатив. В течение 5 лет был депутатом Госдумы РФ. Является председателем совета директоров в ГК F1, занимается активной общественной деятельностью.

До 15 января пост генерального директора занимал Сергей Макаров. В пресс-службе завода сообщили, что он продолжит свою деятельность на предприятии, сосредоточив внимание на вопросах управления финансами и внедрения новых технологий.

- комментировать

- 218

- Комментарии ( 0 )

«Ламбумиз» выплатил 6-й купон по облигациям

- 13 января 2020, 13:04

- |

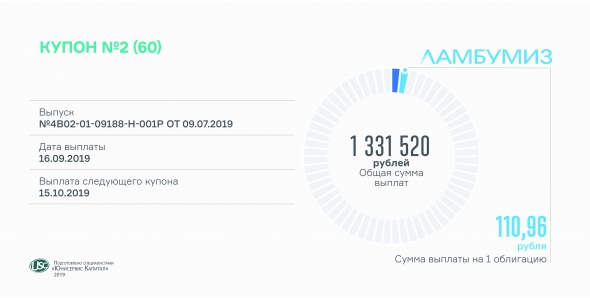

Общий размер выплат превышает 1,3 млн рублей. За одну облигацию владельцам начисляется по 110,96 рубля раз в месяц. Ставка купона — 13,5% годовых. Ближайшая оферта с определением размера купона на 25-й и последующие периоды состоится в 2021 г.

Средний ежедневный объем торгов облигациями «Ламбумиз» составляет 2,2 млн рублей. Цена на протяжении 2019 года находилась в диапазоне 100-102,05% годовых, средневзвешенная цена составила 100,5%.

Ценные бумаги московского завода торгуются ежедневно с июля 2019 г. Объем выпуска — 120 млн рублей, номинал облигации — 10 тыс. рублей. ISIN код: RU000A100LE3. Бонды размещены на 5 лет, до середины 2024 г. Амортизация выпуска начнется за полгода до окончания его обращения.

Анализ бухгалтерской отчетности ЗАО «Ламбумиз» за 9 месяцев 2019 г.

- 25 ноября 2019, 11:37

- |

Московский завод нарастил уровень оборотных средств в общей сумме на 334 млн рублей за счет снижения вложений в финансовые активы.

По данным за 9 месяцев 2019 г. компания увеличила валовую рентабельность с 13,5% до 15,5%, а операционную — с 2,6% до 3,5%. За счет роста рентабельности и прибыли показатели долговой нагрузки относительно EBIT сократились за год, с 30.09.18, с 17x до 12,8x.

Выручка производителя упаковки сократилась на 7,6%, до 772 млн рублей. Финансовый долг, напротив, вырос на 102 млн рублей. В результате соотношение «Долг/ Выручка» составило в третьем квартале текущего года 0,49х против 0,38х на конец сентября 2018 г.

В целом финансовый долг более чем в 1,8 раза покрыт ликвидными оборотными активами завода «Ламбумиз» благодаря существенному собственному капиталу в размере 444 млн рублей.

Завод «Ламбумиз» освоил половину облигационного займа

- 10 октября 2019, 13:01

- |

Компания сообщила о размещении привлеченного капитала в оборотные активы, в частности, был погашен выпуск коммерческих облигаций объемом 60 млн рублей, средства которого также использовались в оборотном капитале.

Напомним, в июле «Ламбумиз» привлек 120 млн рублей, разместив 12 тыс. биржевых облигаций (RU000A100LE3). Номинал ценной бумаги — 10 тыс. рублей. Купон ежемесячный, выплачивается по ставке 13,5% годовых, установленной на 2 года. Предусмотрена амортизация: «Ламбумиз» начнет досрочно погашать пятилетний выпуск за полгода до окончания его обращения.

Коммерческие же облигации компания выпустила более двух лет назад. Инвестиции были направлены на пополнение оборотного капитала, из которых 15 млн рублей пошло на закуп картона у нового поставщика «Ламбумиза», а также на покупку оборудования и модернизацию производства.

( Читать дальше )

«Ламбумиз» приобрел 3 станка и освоил производство WOK-упаковки

- 30 сентября 2019, 11:23

- |

Завод начал выпускать стаканы для китайской лапши и риса, картонные тарелки, коробки для упаковки промышленных изделий и фармацевтической продукции. Ранее компания запустила производство подложек для сыра.

Освоение новых видов продукции стало возможно благодаря приобретению двух станков на собственные средства. Также компания заменила продольно-резательный станок для производства гибкой упаковки, покупка которого была частично профинансирована за счет лизинга.

Проект по производству новых видов продукции из картона собственной ламинации «Ламбумиз» оценивает как эффективный: валовая рентабельность реализованных в первом полугодии 2019 г. товаров составила 41%.

Компания планирует и дальше развивать направление ламинированного картона. В рамках данного проекта в 2019 г. была проведена работа по поиску поставщиков картона, закуплены пробные партии, подготовлены и направлены образцы потенциальным клиентам, разработан

( Читать дальше )

«Ламбумиз» наращивает прибыль и сокращает оборотный цикл

- 25 сентября 2019, 11:18

- |

Ключевые тезисы:

- Компания располагает производственными линиями, размещенными на собственной площадке. Рыночная стоимость всех активов оценивается в 2 млрд руб.

- Ключевым драйвером роста для сегмента молочной упаковки является шестицветная упаковка. Ее доля с 2013 г. выросла с 10% до 43,9% на конец июня 2019 г.

- Во втором квартале 2019 г. «Ламбумиз» продолжил работу над повышением эффективности: валовая рентабельность в сравнении с 2018 г. выросла на 1,6%, до 15,3%, операционная рентабельность — на 0,8%, до 3,2%.

- Долговая нагрузка сокращается: долг в выручке держится ниже уровня 40%, долг/EBIT снизился до 10,6х. Относительно оборотного капитала долг показывает положительную динамику: он покрывается ликвидным капиталом на 150%.

( Читать дальше )

«Ламбумиз» выплатит второй купон, KISTOCHKI - третий

- 16 сентября 2019, 14:18

- |

Плановая дата выплаты 2-го купона «Ламбумиз» выпала на воскресенье, 15 сентября, поэтому расчет автоматически перенесся на ближайший рабочий день. Ставка ежемесячного купона — 13,5% годовых.

Выпуск был размещен 2 месяца назад. Оборот облигаций в августе составил без малого 60 млн рублей, т.е. почти половину суммы займа. Средневзвешенная цена выросла до 100,2%.

Финансовые показатели «Ламбумиз» за первое полугодие 2019 г. мы представим в сентябре в формате аналитического покрытия.

В Национальный расчетный депозитарий сегодня будет перечислено около 500 тыс. рублей, предназначенных инвесторам «Кисточки Финанс» (RU000A100FZ0). Выплаты производятся раз в месяц по ставке 15% годовых.

( Читать дальше )

Рост показателей экономической эффективности: «Ламбумиз» подвел итоги полугодия

- 09 августа 2019, 13:03

- |

Выручка завода по производству упаковки сохранилась на уровне 2018 года, показатели рентабельности выросли.

Выручка «Ламбумиз» в первой половине 2019 года составила 545 млн рублей, что соответствует прошлогоднему показателю за аналогичный период, финансовый долг увеличился с 405 до 425 млн рублей. Запасы выросли с 243 до 317 млн, дебиторская задолженность — с 254 до 300 млн, при этом компания сократила объем долгосрочных финансовых вложений с 437 до 389 млн рублей и увеличила собственный капитал до 441 млн руб. Показатель отношения долга к выручке не превышает 0,4х. Таким образом, все финансовые ковенанты по итогам 2 квартала были выполнены.

В 2019 году компания благодаря активной работе с поставщиками и клиентами увеличила валовую рентабельность со среднего уровня 13,5% в 2018 году до 15,3% по итогам 6 месяцев 2019 года, операционная рентабельность выросла с 2,6% до 3,2%.

В конце июля компания досрочно погасила выпуск коммерческих облигаций на сумму 60 млн рублей. На данный момент в обращении находится выпуск биржевых облигаций «Ламбумиз» (RU000A100LE3) объемом 120 млн рублей, размещенный 17-22 июля. Средневзвешенная цена на момент опубликования отчетности составляет 100,19% от номинала.

( Читать дальше )

Коммерческие облигации ЗАО «Ламбумиз» досрочно погашены

- 30 июля 2019, 06:02

- |

Приобретение облигаций по соглашению с их владельцами производилось по номинальной стоимости. При этом инвесторам выплачен также накопленный купонный доход.

К погашению были предъявлены все 600 облигаций выпуска номинальной стоимостью по 100 тысяч рублей. В результате компания выплатила 60 212 466 рублей.

Напомним, бонды серии КО-П01 были размещены в августе 2017 г. по закрытой подписке в рамках программы коммерческих облигаций. В течение двух лет держатели облигаций «Ламбумиз» получали доход по ставке от 11,5% до 13,25% (ключевая ставка ЦБ РФ + 4,25%). Благодаря привлеченным инвестициям, производитель упаковки для молочной продукции пополнил оборотный капитал и модернизировал оборудование.

Неделю назад компания разместила выпуск биржевых облигаций на 120 млн рублей (RU000A100LE3). Номинал ценной бумаги составляет 10 тыс. рублей. Предусмотрен ежемесячный купон, ставка на 2 года обращения — 13,5% годовых. 16 августа компания должна выплатить первый купон. Оферта, в рамках которой инвесторы смогут предъявить облигации «Ламбумиз-БО-П01» к погашению, состоится в июле 2021 г. Срок обращения выпуска — 5 лет.

Итоги размещения выпуска «Ламбумиз»

- 23 июля 2019, 10:53

- |

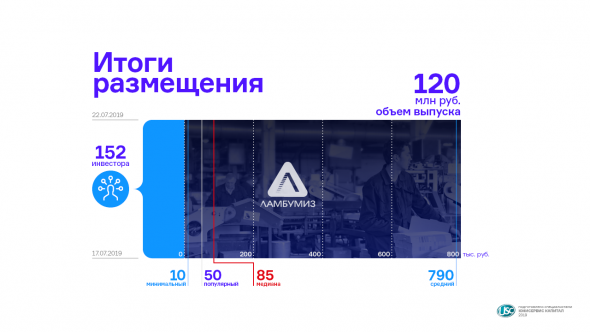

Столичный завод по производству упаковки реализовал на первичных торгах биржевые облигации на 120 млн рублей (RU000A100LE3).

В течение четырех торговых дней, с 17 по 22 июля, 152 инвестора приобрели облигации ЗАО «Ламбумиз» серии БО-П01. В первый день была размещена большая часть выпуска — 85,77 млн рублей, последние бонды на 2,3 млн рублей компания доразместила вчера. Средний объем заявки составил 790 тыс. рублей. Больше половины всех заявок оказались с объемом менее 85 тыс. рублей, наиболее популярная заявка составила 50 тыс. рублей.

Объем вторичных торгов облигациями «Ламбумиз» с 17 по 19 июля превысил 27 млн рублей, признаваемая котировка варьировалась от 100,09% до 100,24%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал