Кризис

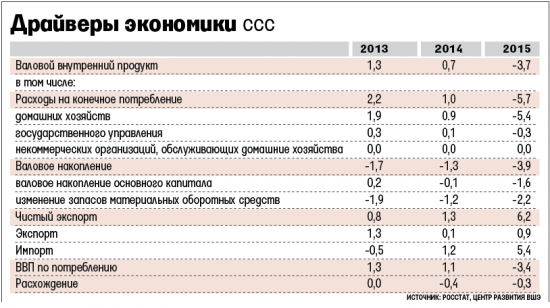

Что повлияло на снижение ВВП России больше всего? (таблица)

- 03 февраля 2016, 09:50

- |

- комментировать

- ★1

- Комментарии ( 2 )

20 мая 2013 года: предвидение Кудрина.

- 29 января 2016, 16:05

- |

Его мысль от 20 мая 2013 года на заседании «Открытой трибуны»:

«К сожалению, мы уже накапливаем большой негатив, и он скажется в ближайшие года два-три»

Если бы Кудрина не выжили из власти, можно предположить например, что в стране было бы меньше миллионеров и чиновников (одна из причин выживания Кудрина — он не давал расти откатам), но кризис не стал бы таким глубоким, а пока всё-также стоит обращать внимание на его высказывания, они глубже, чем кажутся на первый взгляд.

Ссылки на ОТ нет, есть ссылка на смарт-лаб: http://smart-lab.ru/blog/120008.php

Изъятие вкладов граждан в капитал банка

- 29 января 2016, 15:33

- |

Крупные вклады (100 мил. руб и более) частных лиц могут быть принудительно конвертированы в капитал проблемных банков для их финансового оздоровления в рамках нового для российских банков механизма bail-in (принудительная конвертация требований кредиторов третьей очереди в субординированные займы или уставный капитал банка).

В настоящее время механизм bail-in не предусмотрен российским законодательством, однако дискуссия о том, чтобы таким образом закрывать «дыры» проблемных банков ведется c 2015 г.

Ранее зампред ЦБ РФ Михаил Сухов на встрече руководства ЦБ с банкирами, организованной АРБ, сказал, что ЦБ надеется в 2016 году начать задействовать механизм bail-in — принудительного использования средств кредиторов для решения проблем неустойчивых банков. Он уточнил, что нужно предложить такое решение финансового оздоровления банков, чтобы минимизировать масштабные расходы государства и при этом сохранить доверие кредиторов к деятельности банка. В декабре глава ЦБ Эльвира Набиуллина также сказала, что использование bail-in в ряде случаев позволит не отзывать лицензию, а сохранить банк с перспективой роста платежеспособности.

( Читать дальше )

США: Бомба проблемных долгов взорвалась в январе - и это не только нефтегаз!

- 28 января 2016, 00:17

- |

1. Согласно данным S&P Capital IQ, объем проблемных долгов (distressed corporate debt) вырос в США до $285 ярдов в январе, прирост на 22% за месяц и на 162% за год.

2. Количество пораженных этой чумой корпораций составляет 324 — прирост на 20% за месяц, и на 84% за год.

3. В последний раз такое количество больных корпораций было в октябре 2008, сразу после краха Lehman Brothers.

4. Объем проблемных долгов был максимален в декабре 2008 — тогда он достиг $398 ярдов, и лишь благодаря запуску QE начал сокращаться. Нынешний уровень быстро растет и соответствует сентябрю 2008 (и маю 2009).

Подробности

aftershock.news/?q=node/367831

Остановка роста глобальной экономики и что будет дальше.

- 26 января 2016, 12:22

- |

Остановка роста глобальной экономики и что будет дальше.

Налицо имеем перманентный кризис. Мировая экономика растет, но темпы ее роста ниже темпов роста 200х годов. При этом стран с сильно растущей экономикой, способных на потребление — нет.

(Россия была такой страной ранее, и на самом деле очень не мало импорта потребляла, но с 2013-го наметилось насыщение и вероятно неспособность к дальнейшему росту теми же темпами).

Темпы роста Китая стремятся к темпам роста ЕС и США, которые никогда не были большими.

Африка-же, вряд-ли вытянет потребление. С остальными БРИКС — дело, как понимаю не лучше. Модель роста глобальной экономики через наращивание потребления уперлась в планку… последствия чего мы пожинаем.

На самом деле проблема не в количестве. Просто кончились идеи потребления. Все, что можно потребить — придумано и выпускается. И идеи потребления кончились давно, в конце 20 века. Идеи потребления были заменены пузырями. Биржевой (с крахом в азиатский кризис), доткомы (крах в 2000-м), сабпрайм (крах в 2008-м), теперь вот высвечивается крах сланцевого пузыря вместе с банками....

Что будет дальше? Варианта три.

( Читать дальше )

USDRUB идем штурмовать 85-85.5?

- 26 января 2016, 11:26

- |

Как думаете, на этой неделе будем отчаяно штурмовать 85-85.5, или же под ней останемся? (путь к 90 постепенно открывается)

Нефть – это современный Fannie Mae

- 25 января 2016, 14:17

- |

На самом деле, сложно найти общее между нефтью и крупнейшим когда-то ипотечным агентством мира. Но они схожи, пусть первая – сырье, а вторая – компания. Дело-то в том, что когда-то, в 2008 году, Fannie Mae стало тем субъектом, который начал порождать прошлый экономический кризис. И основное, что их объединяет с современной нефтью, – это значение «фактора», который ультра-кардинально меняет денежно-кредитную политику ведущих Центральных Банков мира.

В чем же целом их особенность, которая может прослеживаться на сегодняшний день? Во-первых, что нефть, что Fannie Mae (со своими ипотечными бумагами) являлись ключевыми продуктами для среднерыночного потребителя. В 2008 году жители и финансовая система США не могли представить свою жизни без почти 3 триллиона долларов, которые гарантировали безопасность ценных бумаг (ипотечных деривативов) от Fannie Mae. А далее они вылезли боком и их собственникам и ФРС.

ФРС – это, во-первых, Центральный Банк, который обязан спасать в первую очередь коммерческие банки страны из-за нехватки ликвидности. Но в 2008 году он пошел на радикальные для себя меры, когда выделил в сумме 182,5 миллиардов долларов крупнейшей американской страховой компании AIG, которая в первую очередь пострадала от Fannie Mae. Вот такой получался замкнутый круг порока, который породили сама ФРС со своей главой Аланом Гринспеном. Ну а во-вторых, как вообще ЦБ США мог пойти против закона на такой шаг, как вливание денег не в банковскую систему страны? Почему налогоплательщики США обязаны были платить со своих карманов спасение таких субъектов финансовой системы страны, как Fannie Mae и AIG?

( Читать дальше )

Прогноз для России на 2016 год. Катастрофы не предвидится.

- 25 января 2016, 13:41

- |

WSJ: российская экономика выдержала то, от чего другие бы рухнули: http://smart-lab.ru/blog/news/305910.php

Вот мой пост: http://pora-valit.livejournal.com/4232945.html

Вкратце:

крики либерастов, евреев с Эха Москвы, украинцев, демур-жуковских-потапенко и прочих по поводу краха России можно смело игнорить, кто этого ещё не сделал. Они облажались ещё в 2015, ведь не пропали продукты с полок, доллар весной-летом был не 100, а 50. Можно ещё кучу фейлов привести в пример, как они налажали, но мой пост не об этом.

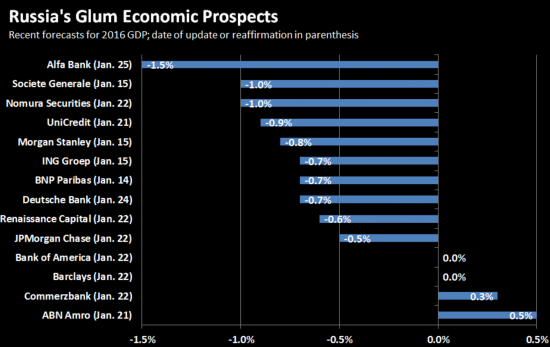

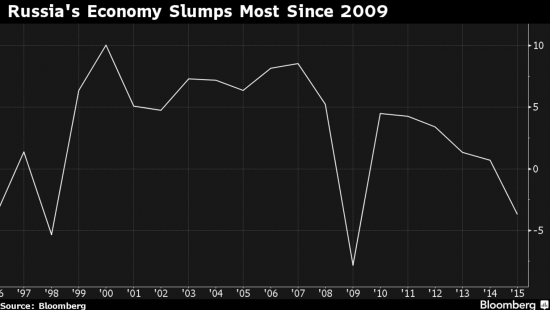

На 2016 год ведущие западные агентства, включая МВФ и Всемирный банк не видят катастрофы для России, а в следующем году возможен даже небольшой рост.

Так как нынешняя Украина, российские либерасты и прочие русофобы занимают чётко прозападную позицию, надеюсь у них не сильно бомбанёт, от того, что ведущие эксперты из США не предвидят армагедона в России.

Судя по тому, что сегодня пишет WSJ и моему исследованию мы действительно выстояли, выстоим и будем стоять, при этом Крым — наш.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал