Краудлендинг

Минфин РФ рассматривает отмену НДС и статус налогового агента для инвестиционных платформ - Ведомости

- 03 июня 2024, 06:59

- |

Министерство финансов России готово рассмотреть отмену НДС и предоставление статуса налогового агента для инвестиционных платформ (ОИП). Центральный банк России поддержал эти инициативы, направленные на снижение административной нагрузки и улучшение привлекательности инвестплатформ.

Отмена НДС позволит платформам снизить расходы и комиссии. Текущая система обязывает платформы с выручкой выше 265,8 млн рублей в год выплачивать НДС, что затрудняет их деятельность. Освобождение от НДС создаст более благоприятные условия для роста и развития рынка.

Статус налогового агента для ОИП упростит уплату НДФЛ по процентным доходам, освободив заемщиков от формирования реестров и подачи деклараций. Это повысит эффективность налоговой отчетности и облегчит процесс получения инвестиций от физических лиц.

Рынок краудлендинга продемонстрировал значительный рост с 2019 года, достигнув объема выдачи 24 млрд рублей в 2023 году. По прогнозам, к 2027 году количество активных заемщиков вырастет до 50,000, а активных инвесторов — до 1 млн человек. Инициативы позволят поддержать этот рост, сделав рынок более прозрачным и доступным.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Объем рынка краудлендинга в России снизился на 4% по итогам апреля, достигнув 2,23 млрд руб. Основная причина этого стала высокая ключевая ставка - Ъ

- 29 мая 2024, 09:35

- |

Объем рынка краудлендинга в России снизился на 4% по итогам апреля, достигнув 2,23 млрд руб. Это уже второй месяц подряд сокращение, что ранее не наблюдалось. Причиной этого стала высокая ключевая ставка, делающая облигации и банковские вклады более привлекательными для инвесторов.

Согласно данным Ассоциации операторов инвестиционных платформ (АОИП), объем финансирования на рынке краудлендинга в апреле составил 2,228 млрд руб., что на 4% меньше, чем в марте. Это впервые в истории рынка наблюдается снижение объемов два месяца подряд.

Участники рынка указывают, что высокие ставки на рынке требуют совершенствования скоринг-моделей и ужесточения требований к заемщикам для повышения фактической доходности. Ставки на краудлендинг должны быть около 27%, чтобы обеспечить спред в 8–10% к двухлетним ОФЗ.

Однако многие заемщики не готовы кредитоваться на таких условиях из-за ощущения дороговизны кредитования. Вместе с тем, участники рынка уверены в дальнейшем росте, учитывая непокрытую потребность малого и среднего бизнеса в финансировании. Потенциальная емкость рынка краудлендинга оценивается в 40–50 раз превышающей текущие показатели.

( Читать дальше )

Получилось ли вывести деньги с краудлендинга Jetlend и Поток, спустя 2 месяца

- 19 мая 2024, 10:12

- |

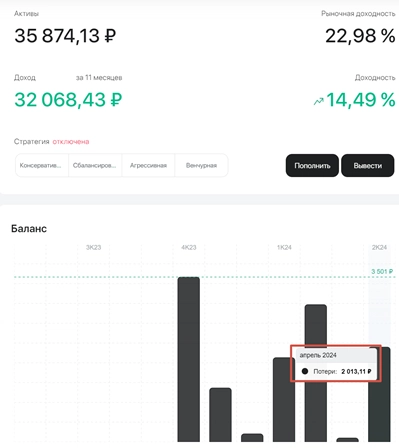

Спустя 9 месяцев инвестиций моя доходность в Jetlend составляла 31 055 или 10,3% (14% годовых), а в Поток 23 211 или 8,1% (11% годовых).

Спустя 2 месяца с Jetlend получилось вывести 290 800 (88%), с Потока 305 000 (94%)

Интересно, что дефолты продолжают происходить. На Jetlend за апрель из случилось дефолтов примерно на 5% от общей суммы.

А на Потоке дефолтов на 6 594, что выглядит еще более внушительно (в прошлом месяце размер дефолтов был 16 105).

( Читать дальше )

Объем финансирования на площадках снизился по итогам марта

- 23 апреля 2024, 12:42

- |

Подробнее — в материале «Ъ».

Худшие идеи для инвестиций в 2024 году

- 21 декабря 2023, 07:31

- |

Так вышло, что в уходящем году практически не было плохих идей для инвестиций. Росло буквально всё: и недвижимость, и доллар, и какие ни возьми акции. Чёрт побери, росли даже акции ВТБ. Но акции ВТБ — это как анекдот про мышей. Кололись, но продолжали жрать кактус.

Решил составить свой личный антитоп, куда я не буду инвестировать в 2024 году. Причины: корпоративное управление, инфраструктурные риски, качество активов и т. п. Собственно, меньше слов, переходим к пунктам.

А то всё лучшие да лучшие. Например, из последнего:

- Подборка облигаций от аналитиков РБК;

- Топ-20 дивидендных акций от АТОН с дивдоходностью до 20%;

- 5 лучших дивидендных акций от аналитиков БКС;

- Топ-10 облигаций с доходностью до 17%+ от эмитентов с высоким рейтингом;

- Лучшие акции на 2024 год от аналитиков ГПБ.

1. ВТБ

Во что я точно не буду инвестировать в 2024 году (как и в любом другом году), так это в ВТБ. Банк существует не для зарабатывания денег, ему плевать на миноритариев, он поставил на холд выплаты по субордам, ну и главная причина — это г-н Костин. На самом деле, не только ВТБ ведёт себя по-свински, в любые вэтэбэподобные компании (с неприятным менеджментом) лучше не инвестировать. Любители допэмиссий, подарков друг другу (я про топов) акций компании, жёсткие дивидендонеплатильщики и т. п.

( Читать дальше )

Краудлендеры осваивают долговой рынок

- 04 декабря 2023, 13:36

- |

Однако, уточняют они, отрасль «традиционно работает с меньшими чеками», наличие у нее ресурсов для таких размещений остается под вопросом, а ориентир по доходности в 20%, который декларирует Lender Invest, выглядит недостаточным.

Подробнее — в материале «Ъ».

Аренда квартиры или Ипотека: ЗАТО СВОЯ?

- 28 октября 2023, 13:02

- |

Наш менталитет. Нам нужно свое “гнездышко” и желательно чтобы уютное. Рационального зерна в этом нет, но сама фраза есть, она зашита у нас на подкорке. Тут придется либо становится хладнокровным инвестором, либо сначала пойти на поводу у своей мамы в своей голове и все таки взять ипотеку.

Кстати, раз уж мы заговорили о маме, не забываем, что эта фраза зашита не только у нас в голове но и у наших родителей (собственно подарок их времени), а также наших вторых половин. Поэтому, при условии, что мы не смогли договориться с собой и с близкими, но при этом твердо намерились стать дохрена инвестором забив на общественные устои приведет к очень пагубным последствиям, потому что помимо рационального зерна есть психосоматика, ваше мироощущение и уровень безопасности. И если одним из важных пунктов той самой безопасности у вас является свое “гнездышко” то никуда не денешься придется его купить.

( Читать дальше )

Итоги сентября

- 29 сентября 2023, 16:32

- |

Итоги сентября 🏁:

Подведем итоги месяца📊

Если кратко: прошел обучение, убыток по акциям ОВК, купил криптовалюту, посетил «Вредный инвестор».

Трейдинг:

В портфеле сейчас держу (акции — 78%, кэш — 22%):

1. АФК- ставка на IPO дочек в 2024 году (среднесрочная идея)

2. FIVE — Ставка на ускоренную редомициляцию (попадению в список Мишустина в сентябре (список значимых компаний))

3. AMEZ — ставка на отмена делистинга, сильный фундаментал

4. NLMK — ставка на сильную отчетность, намеки на возобновления дивов за 23 год.

5. MRKP — ставка на продолжение роста сектора Электроэнергии (хотя он уже хорошо себя показал, и частично позицию зафиксировал, оставив небольшую часть). Потенциально могут быть очень хорошие дивиденды.

6. Юнипро — на выкуп доли у нерезидентов.

7. BANEP — ставка на сильный отчет, закрытие див. гэпа + по технике интересно смотрится

8. Газпром — Сумма капитализаций дочек превышает капитализацию головной компании + кол-во шортов в данной акции присутствует (потенциальное топливо для роста на выносе шортистов)

( Читать дальше )

ПОТОК - ТОП 1 площадка по КРАУДЛЕНДИНГУ в 2023 году | САМЫЙ высокий пассивный доход

- 26 сентября 2023, 11:13

- |

В этот раз я решил вложить деньги в Крадулендинг в рамках своего инвестиционного проекта Икар. Платформы обещают доходность от 15 до 30% годовых. Я посчитал — это будет отличной заменой акциям.

Подбор площадки

Я, как и в прошлый раз, в первую очередь обратился к поиску подборок по площадкам с краудлендингом. Ознакомился с ними и после этого начал рассматривать самые интересные варианты по моему мнению.

Первая площадка — JetLend

( Читать дальше )

Краудлендинг: Альтернатива Акциям и Облигациям

- 23 сентября 2023, 14:13

- |

Краудлендинг — это метод финансирования, который позволяет инвесторам предоставлять деньги в качестве займов небольшим предприятиям или частным лицам через онлайн-платформы. Процесс осуществляется путем сбора денежных средств от множества людей вместо того, чтобы искать финансирование у банков или других крупных инвесторов.

На краудлендинговых платформах заемщики могут размещать свои проекты и указывать сумму, которую они хотели бы занять, процентную ставку и сроки возврата.

Инвесторы могут вносить свои вклады в проекты, которые соответствуют их критериям риска и доходности. Также, как правило, платформы взимают комиссию с заемщиков и/или инвесторов за предоставление своих услуг.

Для краудлендинга можно выделить 3 типа:

- P2P - кредитование одним физическим лицом другого физического лица.

- B2B - кредитование одного юридического лица другим юридическим лицом.

- P2B - кредитование физическим лицом юридического.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал