Итоги недели

Усиленные Инвестиции: итоги недели 5-12 января

- 15 января 2024, 16:06

- |

Уважаемые коллеги, представляем итоги последней недели:

- Портфель снизился на 1.5%, против индекса Мосбиржи +1.6%

- Валютная позиция снизилась на 3.3%, при этом цена Urals выросла в цене только на 0.7% за неделю, потенциал девальвации расширился

- СБЕР вырос на 0.8%. Сбербанк планирует развивать международные расчеты на базе криптовалют (FrankMedia)

- Лукойл вырос на 2.7%, несмотря на укрепление рубля. Позитивно повышение цен на нефть, негативно снижение цен на мазут. Потенциал роста и целевая цена снизились на 5% и 3% соответственно. Нижегородский НПЗ Лукойла остановил одну технологическую установку из-за инцидента (Интерфакс)

- Северсталь прибавила 8.3% в цене. Гендиректор Северстали заявил, что СД на ближайшем заседании может принять решение о дивидендах (РБК)

- ММК вырос на 7.9%

- Транснефть (прив) выросла на 2.7%. Поставки нефти по системе Транснефти в 2023 остались на уровне 2022, незначительно снизившись в пределах 1% (Пресс-релиз компании)

- Henderson выросла 6.3%. Рост выручки в 2023 году составил +35% г/г (e-disclosure)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Неделя прошла, число сменилось, до***на что изменилось.

- 15 января 2024, 14:42

- |

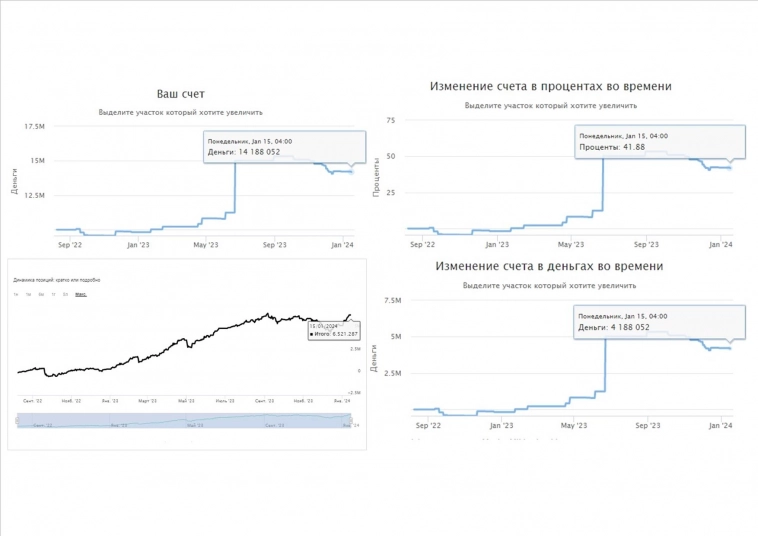

Цели по доходности. Изменения за неделю. Все по плану.

Примечание.

Кривые доходности строятся по закрытым позициям, без учета дивидендов и издержек.

Издержки по торговым операциям в среднем 1.5% в год.

Всем доброго времени.

И так, какие изменения портфеля за прошедшую неделю.

Изменения в портфеле за неделю

Было открыто 2 позиции, 1 ликвидирована.

В портфель были добавлены Газпромнефть и Пикк.

Исключен из портфеля Русал с небольшим убытком в -0.18%

Особо порадовали 4 эмитента:

— SFI PAO +34.48%

— ЕвроТранс +28,48%

Покупку озвучил здесь: t.me/Maxim_Mikhaylevskiy/403

— НПК ОВК +25,86%

— Авиакомпания Ютейр +15,56%

Покупку озвучил здесь: t.me/Maxim_Mikhaylevskiy/416

Цели

Текущая доходность публичного портфеля: 41.88%

Следующее целевое значение по общей доходности публичного портфеля 125%

Контакты для связи:

Email: maximmikhaylevskiy@gmail.com

Мнения и действия автора отражают личный взгляд и не являются рекомендациями или призывом к действиям

Итоги недели 15.01.2024

- 15 января 2024, 10:56

- |

Итоги недели

Рынок

На первой неделе января, когда большинство ещё находилось в стадии празднования, но биржа уже запустила торги, рынки активно подрастали, продолжая новогоднее ралли второй половины декабря.

Начиная с прошлой недели, а именно, со вторника — первого официального рабочего дня — облигации начали быстро и равномерно продавать, особенно ОФЗ. Если на первой неделе января индекс RGBI вырос на 0.31%, то на прошлой снизился на 1.24%, показав с начала года отрицательную динамику. Корпоративные облигации были более стабильны (индекс RUCBCPNS): на первой неделе — рост на 0.56%, на второй — падение на 0.55%, итого — ноль.

Нельзя сказать, что наблюдавшееся ралли подкреплено фактами. Если рынки решили, что игра окончена инфляция уже побеждена и заложили это в цене, то вполне реалистичным может быть обратный сценарий: неоправданные ожидания и продажи облигаций. И возможно повышенная волатильность. К тому же в секторе ВДО пока все спокойно. Спреды доходностей к ОФЗ остаются довольно низкими, череды дефолтов, которые стимулируют распродажи всего сектора, нет. А на фоне отрицательной динамики ОФЗ и корпов инвестиционного класса многие ВДО наоборот выросли в цене. Пока настроения очень оптимистичные.

( Читать дальше )

🍿 Что отметил интересным на текущей неделе

- 14 января 2024, 21:26

- |

🍿 Что отметил интересным на текущей неделе

1. ГК «Самолет» обогнала ГК «ПИК» по объему строительства жилья в России. Это произошло впервые за пять лет. «Самолет» строит 239 домов площадью 5,33 млн кв. м, «ПИК» 4,54 млн кв. м. — среди всех девелоперов выглядит живым только Самолет, про остальных мало что слышно, Эталон только переезжает в РФ (ждем)

2. Fix Price продолжает активно расширять свою сеть магазинов в РФ. В 2023 году открыт 751 магазин. В 2024 году планируют открыть еще не менее 750 шт. — даже с такими планами Х5 или Магнит выглядит интереснее

3. АФК «Системы» купила проект гостиницы-шале Олега Тинькова на Дальнем Востоке. Структура АФК «Системы» стала владельцем проекта La Datcha — элитного гостевого комплекса на острове Русский в Приморском крае (проект был оценен в 1,15 млрд рублей в 2021) — нравится мне АФК, активы топ 💪

4. СПБ Банк предложил управлению по контролю за иностранными активами Минфина США (OFAC) план разблокировки замороженных активов. Депозитарий также сообщил, что потерял статус участника FATCA и теперь дивиденды по американским акциям будут облагаться налогом по ставке 30% — пока это ничего не дает, ждемс

( Читать дальше )

Результаты наших портфелей на рынке РФ за 1-12 января 2024 г.

- 14 января 2024, 15:14

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами. На этот раз решили подытожить результаты с начала года.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 166 522,59 руб.

- Результат за неделю +96 457,99 руб.

- Доходность портфеля: +170,82%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

За это время, на выходе из консолидации купили акции МТС и закрыли вблизи цели 50% позиции по 267,95 руб., получив доходность +5,66% за 4 дня. Также, закрыли спекулятивный лонг в акциях Лукойла. Доходность на закрытии дивидендного гэпа составила +3,63%.

Среднесрочный портфель с 17 августа 2016 г.:

- Текущая сумма: 10 170 561,23 руб.

- Результат за неделю +127 572,92 руб.

( Читать дальше )

Итоги недели: российские акции, цены на нефть и ETF на биткоин

- 14 января 2024, 14:54

- |

В новом выпуске нашего YouTube-шоу Тимур Нигматуллин анализирует главные события на мировых финансовых рынках и называет наиболее актуальные инструменты и стратегии на 2024 год.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Итоги недели.

- 14 января 2024, 13:54

- |

== Курс доллара упал ниже ₽88 впервые с 23 ноября 2023 года. Причинамы: валютные интервенции Банка России и продажа экспортерами накопленной за новогодние каникулы валютной выручки. Поддержку российской валюте также оказывает рост цен на нефть. $USDRUB

= Минфин перейдет к продажам валюты, на эти цели в рамках бюджетного правила направят средства объемом 69,1 млрд руб. с 15 января по 6 февраля, ежедневный объем операций составит эквивалент 4,1 млрд руб.

== Рост металлургов. Северсталь выросла на 8 процентов за неделю. Поводом для роста послужили сообщения о вероятной выплате дивидендов. Шансы на дивиденды высокие, скорее всего дивиденды будут в районе 120-200 р ( 200 р – это если учитывать прибыль за 2022 год). ММК и НЛМК тоже выросли на 8 процентов. $CHMF $MAGN

== Производитель мужской одежды и аксессуаров Henderson опубликовал предварительные данные по выручке за 2023 год. Результат оказался рекордным за всю историю компании — 16,8 млрд рублей. В сравнении с 2022 годом компания увеличила выручку на 35%. Но почему то нет данных по прибыли. Подозрительно. $HNFG

( Читать дальше )

Запись вечернего стрима команды +Т.ОТ и Мыслей Финансиста.

- 13 января 2024, 21:36

- |

📺territoryoftrading.com/tpost/634r5nfo51-strim

Рассмотрели Индекс ММВБ, топ 5 голубых фишек и валютные пары. Обсудили число прибыльных сделок к убыточным и немного пошутили. Детально рассмотрели одну торговую идею. Следующий эфир через неделю.

✅Территория трейдинга: t.me/TerritoryofTrading

✅Мысли финансиста: t.me/thinking_fox

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал