Итоги года

30 миллионов инвесторов. Индекс Московской биржи / Новости финансового рынка

- 13 января 2024, 18:04

- |

- комментировать

- Комментарии ( 0 )

Год был дико растущий! Но и много ведь слили.

- 12 января 2024, 22:55

- |

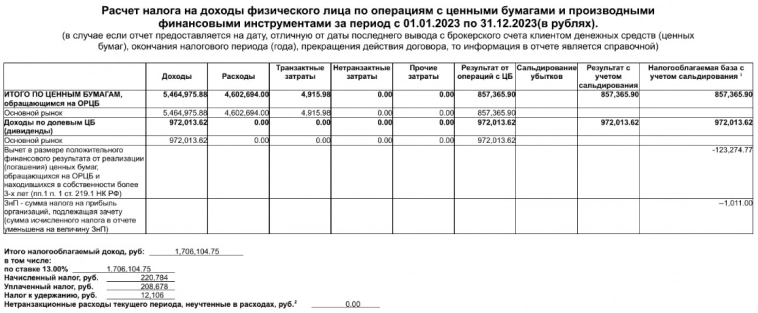

Пришел отчет

- 11 января 2024, 12:20

- |

Прибыль после уплаты НДФЛ = 1 485 320,75 руб.

Скромненько, но можно жить, я считаю:

Всем успехов в торгах

в новой реальности.

Портфели 2023 - результаты декабря и года

- 10 января 2024, 21:05

- |

Из главного за декабрь:

— Внесено 500 тыс в Джетленд

— Пополнен Хулежебока на 2 млн, БУХЛО и ЗЛО по 500 тыс

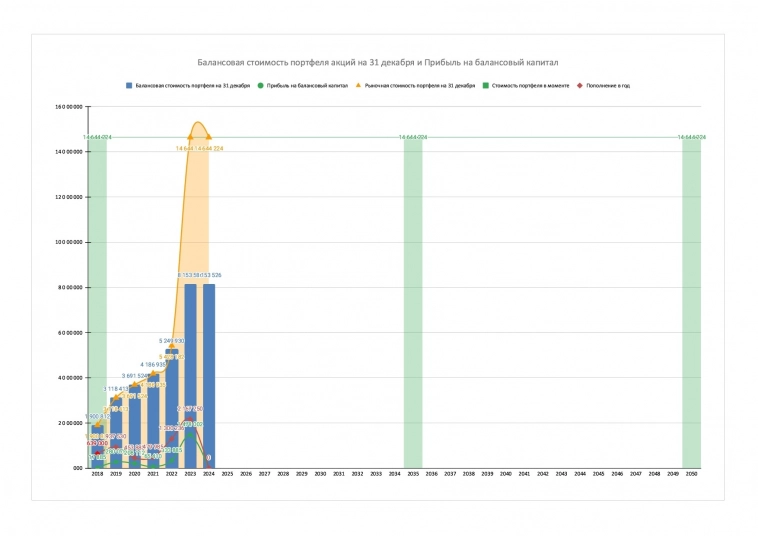

😴 Хулежебока, вложено 5 млн, СЧА 5.54 млн, за 2023 год доходность +19%

— довложил 2 млн рублей и докупил ОФЗ понемногу (оставил кэша)

📈 Хулинвестиции, вложено 3 млн, СЧА 3.3 млн, за 2023 год доходность +35%

— в декабре докупал Артген и Татнефть

🍼 БУХЛО, вложено 1 млн, СЧА 1.27 млн, за 2023 год доходность+64%

— довнёс 500 тыс

— докупал всего понемногу

— ждём IPO Кристалла, зайду на ⅙ от портфеля

😠 ЗЛО, вложено 1 млн, СЧА 1.11 млн, за 2023 год доходность +23%

— довнёс 500 тыс

— докупал ОФЗ, кэш под Лукойл и золото пока не весь потрачен

🧐 Пенсия без дураков, вложено 160к, СЧА 159к, доходность -0%, но если такой портфель мы бы держали с начала года, он дал бы +63%

— в последнюю неделю года куплен Яндекс

— куплена Х5 в первую неделю 2024

🏦 Рантье, текущая 12.04 млн, за 2023 получено 1.37 млн (+9%, вклады были бы выгоднее!)

— лучшие сделки: ПНК Рентал +28% годовых (+817 тыс рублей) и займ PartyTime (через Frontiers +29% годовых (+147 тыс рублей)

( Читать дальше )

Итоги 2023 года для горнодобычи и металлургии

- 10 января 2024, 14:37

- |

Металлургическая и горнодобывающая отрасли столкнулись с рядом вызовов в 2023 году: новые экспортные пошлины, санкции, перенастройка цепочек поставок и другое. Мы считаем, что в целом отрасли достойно с ними справились. В этом посте подведем итоги ушедшего года.

Металлургическая отрасль продолжила восстанавливаться быстрыми темпами

По данным «Северстали», спрос на сталь по итогам 2023 г. может показать рост на 6% по отношению к 2021 г., до 45,6 млн т. Основная отрасль, строительная, которая занимает 75-80% внутреннего спроса в металлопотреблении, по итогам 2023 г. могла вырасти на 7% г/г, до 35,6 млн т. Сектор машиностроения предварительно мог прибавить 13% г/г, до 4,7 млн т. В 2024 году металлопотребление в этом секторе также продолжит расти.

Что касается производства, то оно, согласно данным World Steel, за период январь-октябрь 2023 г. выросло на 4,2% г/г, до 62,2 млн т. Вероятно, Россия сможет произвести ~74-75 млн т (+4-5% г/г), но не сможет преодолеть историческое производство 2021 года в размере 76,6 млн т в год.

( Читать дальше )

Безразмерный госдолг и ипотека дороже, чем в России: итоги 2023 года для рынка США в картинках

- 10 января 2024, 08:05

- |

Джерому Пауэллу в прошедшем году пришлось заведовать процессом скорее обратным, чем привычный «MONEY PRINTER GO BRRR» – думаю, парню было немного некомфортно...

Есть такой западный блогер – Чарли Билелло. Раз в год он выпускает подборку самых интересных финансовых графиков по итогам года (речь, конечно, в основном про США) – для всех, кто интересуется инвестициями и кайфует от любопытной инфографики, это must read. Так что, если вы читаете на английском, то рекомендую посмотреть его последнюю публикацию 2023: The Year in Charts в оригинале; для всех же остальных я подготовил подборку избранных картинок с моими комментариями ниже. Поехали!

Что ожидали от рынка в 2023-м…

( Читать дальше )

Мои инвестиционные итоги за 2023 год

- 09 января 2024, 15:25

- |

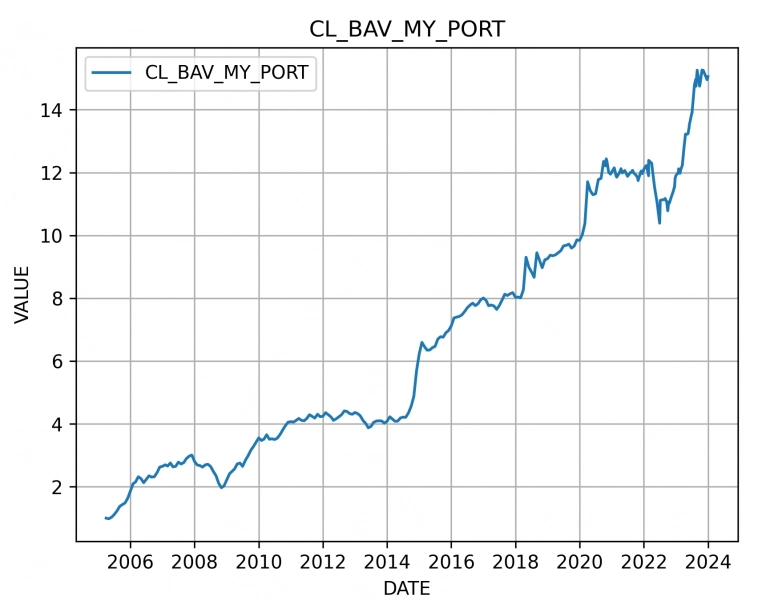

Уже по традиции я публикую результаты инвестиций своего основного портфеля. Стратегия данного портфеля лежит в основе всех портфельных стратегий, которыми я управляю в УК ФБ Август, автоследованиях COMON FINAM, ТИНЬКОФФ, РИКОМ-ТРАСТ, а также в портфелях своих VIP клиентов (о разницах я уже не раз писал и говорил в своих интервью, поэтому повторяться здесь не буду).

В этом году мой портфель вырос на 26,5% при таргетируемых 20%. Волатильность составила только 9,2%. Таким образом коэффициент ШАРПА (считая от безрисковой ставки на начало 2023 года 7,25%) получился равным 2,1, что очень хорошо для портфельных стратегий (напомню, что для классических пассивных стратегий он обычно равен 0,6, для портфельных стратегий генерирующих альфу — 0,8).

( Читать дальше )

Мои итоги 2023

- 09 января 2024, 09:40

- |

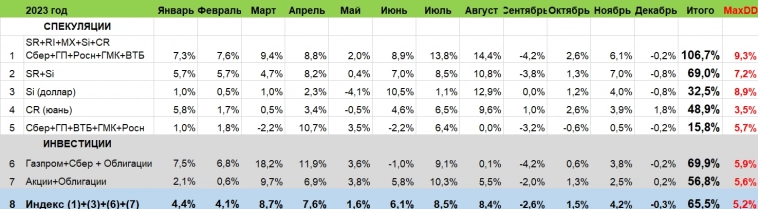

В прошедшем году удалось поучаствовать в посткризисном восстановлении всеми портфелями, которые веду. И если заработок по акциям/индексам ожидаем, то валютные портфели приятно удивили.

1. Основной спекулятивный портфель (1) дал 106,7% при просадке всего 9,3%. Весной добавил в торговлю акции взамен выпавших в 2022 году фьючерсов. Также стал торговать юанем на пару к Si.

( Читать дальше )

💼 Итоги 2023 года и взгляд на 2024 год

- 08 января 2024, 17:04

- |

📈 Прошлый год был достаточно успешным для отечественных инвесторов, кто хотя бы частично держал в портфеле акции и облигации. Мой портфель ИИС за год вырос более, чем на 50%, без учета вычетов. Портфель с облигационной (ипотечной) стратегией принес более 20% годовых. Денежные потоки от дивидендов и купонов тоже приросли более чем на 50%, но здесь основной эффект дали новые покупки за счет пополнений.

📉 Как вы знаете, за все приходится платить… Рост денежной массы в прошлые 2 года, который стал драйвером роста экономики и фондового рынка, негативно отразился на инфляции, что было ожидаемо. ЦБ вынужденно поднял ключевую ставку до 16% в моменте, это сделало более привлекательными консервативные инструменты (вклады, облигации, фонды денежного рынка). Высокая ставка будет оказывать определенное давление на рынок акций и в 2024 году, на мой взгляд.

🏦 По разным оценкам, ожидается, что пик инфляции придется на середину текущего года (июнь-июль). Логично ожидать, что и ключевую ставку до этого момента снижать не станут. Это приведет к росту стоимости обслуживания долга для ряда эмитентов, у которых существенная его часть погашается как раз в 2024 году (МТС #MTSS, М.Видео #MVID, АФК Система #AFKS, также это затронет те компании, где долг с плавающей ставкой).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал