Итоги Торгов

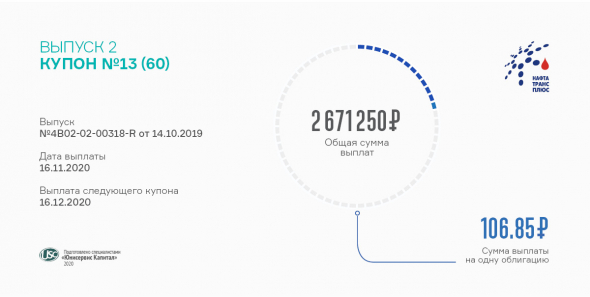

«Нафтатранс плюс» перечислил инвесторам 13 купон по 2 выпуску

- 16 ноября 2020, 13:08

- |

Общая сумма, начисленная эмитентом по ставке 13% годовых на выпуск объемом 250 млн руб. составила 2 671 250 млн руб. На одну бумагу номиналом 10 тыс. приходится по 106,85 руб. ежемесячно.

Напомним, что по выпуску серии БО-02 (RU000A100YD8) применяется плавающая ставка купона, которая устанавливается с учетом расчетной ставки Центробанка с ограничением минимального и максимального значения в пределах 13-15% годовых.

Данный выпуск поступил в обращение в октябре 2019г. Запланированный срок обращения — 5 лет, с возможностью досрочного погашения бумаг и амортизацией, которую компания начнет проводить с 24-го купонного периода путем ежеквартального погашения 6,67% от стоимости облигаций. Полный возврат займа состоится в сентябре 2024г. при погашении оставшихся 19,96% номинала.

В октябре торговый оборот облигациями данной серии составил около 7,2 млн руб., что сопоставимо с итогами сентября (-90 тыс. руб.) Средневзвешенная цена, после семимесячного роста, снизилась на 0,71 пункта и был зафиксирована на уровне 102,72% от номинала.

Несмотря на коронакризис, компания продолжает с успехом удерживать завоеванные позиции на рынке. Обзор на эту тему был опубликован нами ранее.

- комментировать

- Комментарии ( 0 )

30 купон по 1 выпуску выплачивает «ПЮДМ»

- 16 ноября 2020, 12:05

- |

Общая сумма выплаты инвесторам составляет 1 435 072,32 руб. — по 616,44 руб. за одну облигацию номинальной стоимостью 50 тысяч. Доход начисляется по ставке 15% годовых.

Плановая выплата купонного дохода пришлась на воскресенье, 15-е ноября, в связи с чем была перенесена на следующий календарный рабочий день.

Кампания эмитировала облигации серии БО-П01 (RU000A0ZZ8A2) в мае 2018г. В данный момент на бирже обращаются бумаги на сумму 116,4 млн руб. Срок обращения займа — 5 лет, поделенные на 60 купонных периодов, так что нынешний, 30-й купон отмечает ровно половину запланированного периода использования частных инвестиций по этому выпуску.

В октябре бумаги данной серии торговались на протяжении 21 дня, сформировав при этом оборот около 5 млн руб., что на 0,5 млн больше, чем месяцем ранее. Средневзвешенная цена поднялась на 0,08 пункта и составила 101,62% от номинальной стоимости бумаг.

Напомним, что помимо данного выпуска в обращении находится также 2-я серия бондов эмитента объемом 120 млн руб., выпущенная в облигациях номиналом 10 тысяч.

«Грузовичкоф» погасил свой 2-й облигационный выпуск

- 12 ноября 2020, 15:39

- |

Сегодня эмитент перечислил в пользу инвесторов 40 493 160 руб., из них 40 млн руб. — погашение облигационного займа и 493 160 руб. — выплата за последний, 24-й купонный период.

Свой второй облигационный заем компания разместила на бирже 23 ноября 2018г. Весь объем облигаций был выкуплен в первый же день. По выпуску была установлена фиксированная ставка 15% годовых. Купон начислялся и выплачивался ежемесячно.

В первый же месяц после размещения облигации выпуска всего за 6 активных дней набрали оборот порядка 18,3 млн, а средневзвешенная цена сразу выросла до 103,14% от номинальной стоимости.

За весь период обращения бумаг общий объем сделок с их участием составил 160,8 млн руб. Среднемесячный объем торгов зафиксирован на уровне 6,7 млн, а средневзвешенная цена за 2 года обращения составила 104,43% от номинальной стоимости облигаций. Несмотря на всеобщее падение котировок в период коронакризиса, средневзвешенная цена облигаций по итогам месяца ни разу не опускалась ниже номинала. А самая высокая цена — ровно 115% от номинальной стоимости, была зафиксирована 6 июня 2019г.

( Читать дальше )

«Грузовичкоф» выплатил 17 купон по 3 выпуску

- 10 ноября 2020, 14:11

- |

Купонная ставка по 3-ей эмиссии установлена на уровне 15% и будет действовать до июня 2021г. Общая сумма выплат в этом месяце — 616 450 руб., по 123,29руб. за одну облигацию номиналом 10 тыс. руб.

Свой третий по счету выпуск серии БО-П03 (RU000A100FY3) мувинговый сервис «Грузовичкоф» разместил в июне 2019г. Объем эмиссии — 50 млн руб., срок действия — 3 года, разделен на 26 купонных периодов по 30 дней.

Во время октябрьских торгов облигации этой серии набрали оборот порядка 4,4 млн руб., на 0,6 млн руб. превысив объемы предыдущего месяца. Средневзвешенная цена по бумагам опустилась на 0,48 п.п., но по-прежнему держится значительно выше номинала — 105,76%.

Несмотря на довольно сложный год, у компании большие планы относительно дальнейшего развития бизнеса — это и расширение списка услуг, и новые партнеры, и современные технологии, которые «Грузовичкоф» не только внедряет, но и активно развивает, будучи резидентом «Сколково». Подробнее о планах компании читайте в источнике.

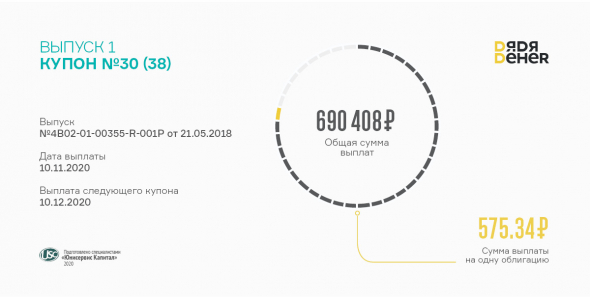

Состоялась выплата 30 купона по 1 выпуску «Дяди Дёнера»

- 10 ноября 2020, 10:08

- |

На выплаты инвесторам компания направила в НРД 690 408 руб., из расчета 575,34 руб. на одну облигацию номиналом 50 тысяч, начисленных по ставке 14% годовых.

Установленная ставка будет действовать вплоть до погашения выпуска, которое состоится в июле 2021г.

Облигационный заем серии БО-П01 (RU000A0ZZ7R8) объемом 60 млн руб. поступил в обращение в мае 2018г. Срок обращения — 38 купонных периодов продолжительностью 30 дней (3 года и 2 месяца). По выпуску предусмотрено амортизационное погашение, которое начнется в мае 2021г. В рамках погашения займа эмитент планирует на протяжении 3-х месяцев перечислять инвесторам средства в размере 33-34% от номинала.

В октябре бумаги данной эмиссии торговались 21 день с оборотом около 4,1 млн руб., что на 2,1 млн меньше, чем в сентябре. Средневзвешенная цена за месяц выросла на 0,24п.п. и составила 103,61% от номинала облигаций.

( Читать дальше )

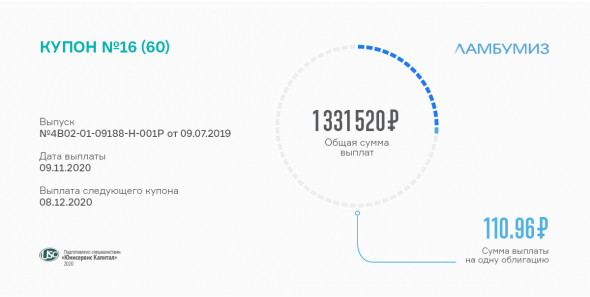

«Ламбумиз» выплатил инвесторам 16 купон

- 09 ноября 2020, 13:53

- |

Выплаты облигационерам начисляются по ставке 13,5% годовых, которая установлена до июля 2021г. Купонный доход за одну бумагу составляет 110,96 руб., за весь выпуск — 1 331 520 руб.

Напомним параметры займа БО-П01 (RU000A100LE3): общий объем — 120 млн руб., номинал бумаг — 10 тыс. руб., срок обращения — 5 лет или 60 купонных периодов продолжительностью 30 дней. Способ погашения займа — амортизация, начиная с 55-го купона (январь 2024г.) один раз в 2 месяца в размере 25% от номинальной стоимости облигаций.

Условиями эмиссии досрочного погашения бумаг по инициативе эмитента не предусмотрено. Ближайшая оферта по выпуску назначена на июль 2021 года. Тогда же может быть изменена ставка купона по облигациям.

В октябре бумаги ЗАО «Ламбумиз» участвовали в торгах на протяжении 22-х дней, за которые ими был сформирован оборот порядка 3,8 млн руб., что на 0,5 млн скромнее, чем месяцем ранее. Средневзвешенная цена увеличилась на 0,27 пункта и составляет 104,9% от номинала бумаг.

«ПЮДМ» перечислил средства на выплату 3 купона по 2 выпуску

- 09 ноября 2020, 13:31

- |

Доход инвесторов рассчитывается и выплачивается ежемесячно по ставке 14% годовых, установленной до августа 2022г. Общая сумма выплат в октябре — 1 380 840 руб. (по 115,07 руб. на одну бумагу).

Второй выпуск биржевых облигаций ООО «ПЮДМ» серии БО-П02 (RU000A1020K7) был размещен на бирже 11 августа 2020г. Общий объем привлеченных инвестиций составляет 120 млн руб. бумагами номиналом 10 тысяч, срок обращения — 5 лет. Возможность досрочного погашения условиями эмиссии не предусмотрена. Ближайшая оферта назначена на август 2022г.

Октябрьский оборот облигаций 2-го выпуска эмитента составил 11,7 млн руб. (-6,6 к итогам сентября). Средневзвешенная цена выросла на 0,08 пункта, до 101,62% от номинальной стоимости.

ООО «Первый Ювелирный — Драгоценные Металлы» разработал специализированную площадку для торговли золотом Graam.ru. Пока ресурс работает в тестовом режиме, более подробно об этом и других новостях рынка золота — в нашем недавнем материале.

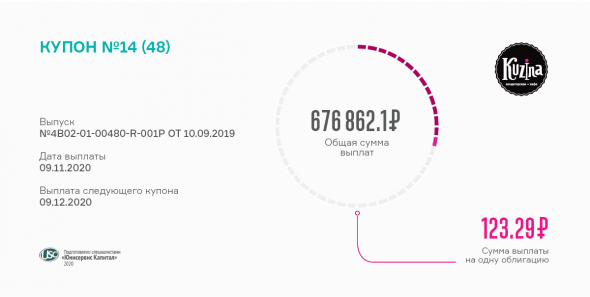

14 купон начислен по облигациям «Кузины»

- 09 ноября 2020, 11:42

- |

Всего в пользу инвесторов сеть кафе-кондитерских «Kuzina» перечислила 676 862,10 руб. из расчета 123,29 руб. на одну облигацию в номинале 10 тыс. руб.

Купонный доход по выпуску серии БО-П01 (RU000A100TL1) рассчитывается по ставке 15% годовых, которая установлена до сентября 2021г. включительно.

Данный облигационный заем объемом 55 млн руб. компания разместила на Московской бирже в сентябре 2019г. сроком на 4 года. Сейчас в обращении находятся 5490 бондов на общую сумму 54,9 млн руб. Еще 10 бумаг на сумму 100 тыс. руб. были погашены во время одной из прошедших оферт.

Начиная с апреля 2021г. начнется амортизационное погашение облигаций путем ежемесячного перечисления инвесторам 3,4% от номинала бумаг.

Зарегистрированный объем сделок с участием облигаций данного выпуска в октябре составил около 5,1 млн руб., что всего на 15 тыс. больше, чем месяцем ранее. Средневзвешенная цена увеличилась сразу на 0,93 п.п. и составила 103,82% от номинальной стоимости бондов.

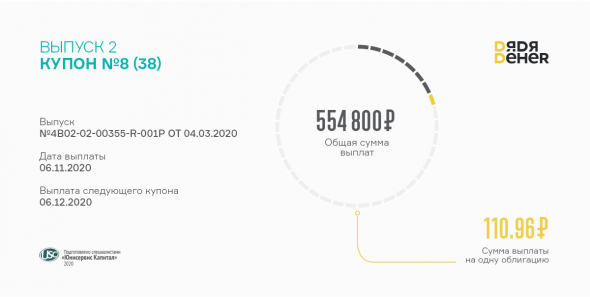

8 купон по 2 выпуску выплатил «Дядя Дёнер»

- 06 ноября 2020, 10:07

- |

Купонный доход начисляется по фиксированной ставке 13,5% годовых. На одну облигацию номиналом 10 тысяч инвесторы получают по 110,96 руб. Общая сумма перечислений составляет 554 800 руб.

Свой второй облигационный заем объемом 50 млн руб. компания разместила на бирже в марте 2020г. Серия выпуска — БО-П02 (RU000A101HQ3), срок обращения — 3 года и 2 месяца или 38 купонных периодов продолжительностью 30 дней.

Оборот по облигациям 2-й эмиссии за октябрь составил около 7,8 млн руб., что почти на 0,9 млн меньше, чем месяцем ранее. Средневзвешенная цена выросла до отметки 107,32% от номинала, на этот раз прибавив еще 2,1 пункта.

Сеть быстрого питания «Дядя Дёнер» эффективно развивает свое присутствие в регионах, открывая все новые локации. В компании отмечают, что все павильоны, открытые за последние 2 месяца сразу вошли в ТОП-20 сети по объемам выручки. Более подробно об этом мы писали ранее.

Октябрьские итоги торгов: объем сделок за месяц вырос в 2,5 раза

- 03 ноября 2020, 10:55

- |

За 22 активных дня в октябре 20 выпусков наших эмитентов сформировали оборот в размере 332,7 миллионов рублей.

Средневзвешенная цена по 11 выпускам показала положительную динамику, еще 9 облигационных серий по итогам месяца снизились в цене. Выше номинала торгуются 18 из 20 эмиссий.

За прошедший месяц дебютный выпуск «Сибстекла» и 2-й выпуск «Нафтатранс плюс» по объему торгов преодолели отметку в 50 миллионов рублей, а бонды «Юниметрикса» и вовсе набрали рекордный оборот — свыше 113 млн руб.

Дороже всех торговались бумаги 4-й серии ООО «Грузовичкоф-центр», они же продемонстрировали и наиболее заметное снижение котировок за месяц. Самый высокий рост средневзвешенной цены зафиксирован по облигациям «Ламбумиза». Более подробно об этих и остальных эмиссиях читайте далее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал