Инфляция

Ключевая ставка ЦБ как инструмент для заработка: фьючерсы на RUONIA

- 26 июля 2017, 17:20

- |

В 1994 году в США был запущен фьючерс «Fed Funds», суть которого заключалась в котировании ожиданий по ключевой ставке рынком на определённую дату. С тех пор дериватив позволяет инвесторам хеджировать процентные риски, а спекулянтам отыгрывать изменение ставок в Америке. Российский срочный рынок тоже не стоит на месте: в 2016 году на Московской Бирже появился российский аналог «Fed Funds» — фьючерс на ставку RUONIA, позволяющий «играть» с ключевой ставкой ЦБ.

RUONIA — это ставка, по которой крупнейшие российские банки выдают друг другу кредиты на срок 1 день (ставка overnight). Её расчёт осуществляется Банком России, подробнее о методике можно узнать на www.ruonia.ru/methodology.html. Как же связаны RUONIA и ключевая ставка? Всё достаточно просто: с помощью объявления ключевой ставки и кредитования под неё банков ЦБ влияет на стоимость межбанковских кредитов. Пример: ЦБ снизил ставку –> кредит для банков у ЦБ стал дешевле -> банки берут в долг у ЦБ -> кредитуют другие банки под меньшую ставку RUONIA, чтобы сделать своё предложение конкурентоспособным по сравнению с ключевой ставкой. То есть RUONIA процентов на 90 определяется ключевой ставкой, остальную её часть определяет объём ликвидности в банковском секторе. Если денег в банках в избытке, то RUONIA будет ниже ключевой, и наоборот. Таким образом, зная, какие решения будет принимать ЦБ и в каком состоянии находится ликвидность банковского сектора, Вы сможете с высокой точностью прогнозировать движения ставки RUONIA.

Фьючерс учитывает средневзвешенную ставку RUONIA за месяц дня его экспирации, а котировка формируется аналогично «Fed Funds»: 100 – ожидаемая рынком средневзвешенная ставка за конкретный месяц. То есть если Вы покупаете фьюч с датой экспирации 31.07.2017, Вам надо следить за средней RUONIA за июль. Наибольший интерес фьючерс на RUONIA представляет в месяцы после заседаний ЦБ: в ближайшее время любопытно будет отслеживать, как себя поведёт фьючерс на августовскую RUONIA до и после заседания Банка России 28 июля.

Изменение ключевой ставки влияет на RUONIA, но не каждый может точно предсказать действия ЦБ! Если Вы считаете, что в данный момент ожидания рынка ошибочны, что можно было часто видеть перед последними заседаниями, то этот инструмент для Вас. Если Вы уверены, что в пятницу ставка опустится до 8,75%, при том что рынок больше верит её сохранение на текущем уровне, так как ожидаемая RUONIA на 8.17 составляет 8,88 % (www.moex.com/a4103), то стоит купить фьючерс на RUONIA прямо сейчас. При этом можно быть уверены, что RUONIA опустится ниже ключевой ставки в условиях текущего избытка ликвидности в банковском секторе (см. последние обзоры денежного рынка). Текущая цена фьючерса на RUONIA 8.17 = 91,12, но раз Вы знаете, что в августе она будет ниже 91,25, я не удивлюсь, если уже сейчас Вы на сайте МосБиржи покупаете этот инструмент. Конечно же, если Ваши ожидания противоположны, ставку можно отыгрывать в другую сторону. Более того, можно отыгрывать и более дальние ставки: фьючерсы на RUONIA существуют на ставки на 12 месяцев вперёд. То есть если Вы лучше рынка прогнозируете, какой будет ключевая ставка в июне следующего года, можете реализовать своё ожидание с помощью дериватива.

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 9 )

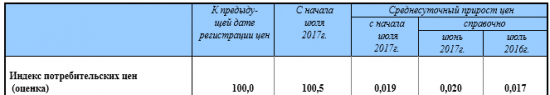

Инфляция в РФ за неделю с 18 по 24 июля составила 0% (Росстат)

- 26 июля 2017, 17:02

- |

Недельная инфляция оказалась на нулевой отметке впервые с середины мая.

В предыдущие две недели, после традиционного всплеска в первую неделю июля, связанного с индексацией тарифов на услуги ЖКХ, цены прибавляли по 0,1%.

Последние пять недель перед «тарифной» неделей (с 27 июня по 3 июля цены выросли на 0,4%) инфляция составляла также по 0,1%.

С начала июля инфляция к 24 июля составила 0,5%, с начала года — 2,8%.

пресс-релиз

Молоко и масло вредно для инфляции

- 24 июля 2017, 10:24

- |

www.dw.com/ru/цены-на-молоко-в-германии-взлетели-эффект-от-эмбарго-рф-прошел/a-39736388?utm_referrer=https%3A%2F%2Fzen.yandex.com

Срочно переходите на квас для поддержки штанов и патриотизма.

Такой футбол нам не нужен

- 10 июля 2017, 22:12

- |

Вот как получается, деньги на организацию и проведение Кубка потрачено немерено, а наша сборная в очередной раз потерпела фиаско, сильно тем самым огорчив болельщиков. Ну а сам турнир преподнес неприятный сюрприз Центральному Банку, который явно такой пакости не ожидал. Футбол он непредсказуем, не то что действия валютных спекулянтов...))

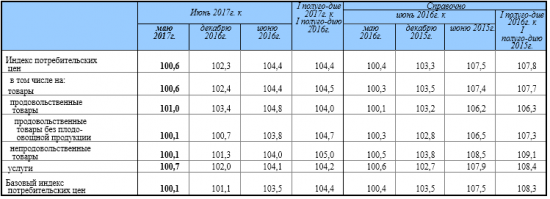

Инфляция в июне - Россия +0,6% м/м, +4,4% г/г (Росстат). ЦБ: это - "негативный сюрприз"

- 06 июля 2017, 16:18

- |

ЦБ назвал это «негативным сюрпризом». Директор департамента ЦБ РФ Игорь Дмитриев на заседании Ассоциации региональных банков России в Госдуме:

В июле не факт, что будет ускорение инфляции, как раз по картофелю пошел урожай, один из таких драйверов, можем удержаться там же, а то и 0,1 (процентного пункта — ИФ) отыграть в сторону 4,3%. Я так за июль пока не уверен, но шок в июне большой, это негативный сюрпризотчет

интерфакс

( Читать дальше )

Парадоксальная инфляция

- 05 июля 2017, 03:19

- |

Это только одно может означать: доллар в мире обесценился намного сильней, чем доллар в пределах США, так это следует понимать?

При этом, индекс доллара тоже вырос за 16-й

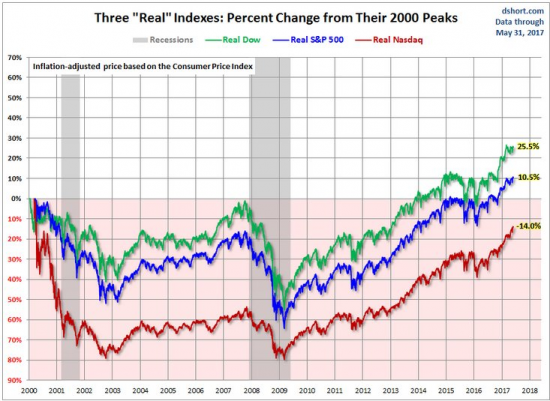

С поправкой на инфляцию

- 04 июля 2017, 16:50

- |

@TimBukOne

Не забывайте подписываться на нашу группу Вконтакте! https://vk.com/DeHoMi

Когда деньги умирают. Кошмар гиперинфляции.

- 01 июля 2017, 13:10

- |

Есть такие книжки, которые надо открывать минимум раз в год. Освежать память, задумываться, бросать взгляд на жизнь под другим углом. Одна из таких – «Когда деньги умирают. Кошмар гиперинфляции».

Книга написана на основе дневника женщины из среднего класса, которая живет в 20-е годы в Австрии. На ее примере мы видим, как зажиточный человек, который имеет солидные сбережения и неплохо живет на проценты, на глазах превращается в нищего. Процесс обнищания не происходит мгновенно, нет. Он растягивается на годы. Каждую неделю, каждый месяц становится хуже. Может, пора перевести сбережения в твердую валюту, хоть это незаконно? Наверно. Но как и многие патриоты женщина верит в государство и надеется, что крона восстановит свою ценность.

Гиперинфляция больше всего ударила по среднему классу, обнулив их сбережения в национальной валюте, в государственных ценных бумагах.

«В холле банка сновали люди и обсуждали курсы валют, выпуск новых банкнот итд. Там всегда были те, кто знал что лучше всего сейчас делать. Я подошла поговорить с клерком, с которым всегда советовалась.

( Читать дальше )

Есть ли пузырь на казначейских облигациях США?

- 01 июля 2017, 11:05

- |

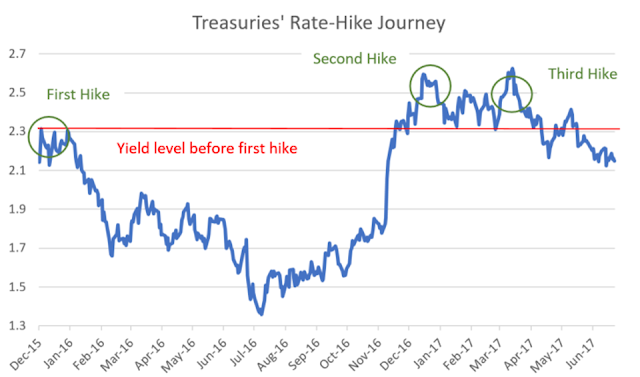

Краткосрочные процентные ставки в США сейчас довольно низкие: 2-летние гособлигации имеют ставку в 1.34%, а 3-летние – 1.48%. Тем временем, нынешняя ставка ФРС уже составляет 1.25%. При текущей динамике цен имеется 50% вероятность того, что до декабря произойдёт очередное повышение ставок, и вероятность в 10%, что до конца 2018 года будет объявлено ещё, как минимум о двух повышениях процентных ставок. Иными словами, ситуация на рынке говорит о том, что в ближайшие 3 года экономику США ждёт замедление роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал