Инфляция

Еженедельный прогноз финансовых рынков. Выпуск №5 от 07.06.2020г.

- 07 июня 2020, 09:38

- |

Такого вы не найдете в СМИ!!!

В выпуске:

00:10 — обзор макроэкономических событий за неделею

08:26 — шорт-обзор монетарной политики центральных банков отчитавшихся за неделю: Банк Австралии, Банк Канады, ЕЦБ

11:10 — оценка аппетита к риску

13:23 — прогноз по трежерис

14:50 — прогноз по S&P500

17:07 — прогноз по валютному рынку

21:57 — прогноз рынка золота

24:50 — прогноз рынка нефти

29:55 — прогноз по рынку газа

30:58 — прогноз по рынку пшеницы

33:10 — выводы

34:00 — прогноз по рублю и РТС

36:30 — рекомендации и обзор моих позиций на рынке

Мой канал Ютуб: http://www.youtube.com/c/ЕвгенийХалепа.

Мой канал Телеграмм: https://teleg.run/khtrader

- комментировать

- ★2

- Комментарии ( 8 )

Инфляция денег на фондовых рынках ?

- 05 июня 2020, 23:11

- |

Все тут знают фразу «покупай, когда на улицах льется кровь».

Вообщем она льется.

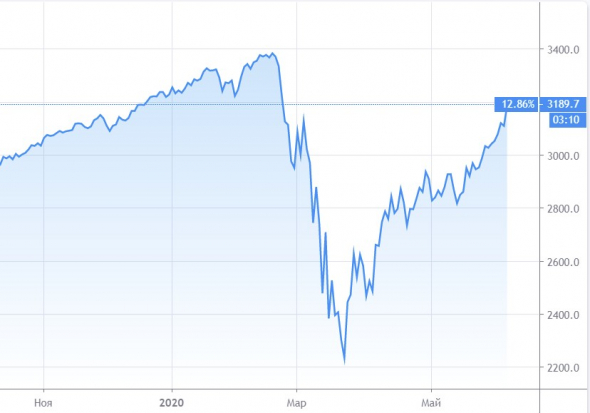

А это всем известный индекс:

( Читать дальше )

Хорошо там где нас нет или несколько слов о ситуации на рынке труда в США

- 05 июня 2020, 19:02

- |

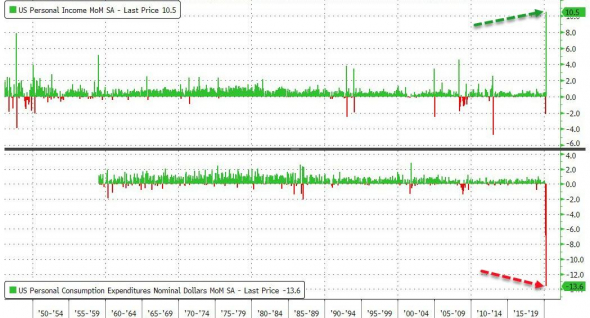

На ZeroHedge вышел ряд интересных обзоров по ситуации на рынке труда в США, думаю имеет смысл разобрать их ключевые моменты. Основной фактор, который еще долго будет влиять на американскую экономику — это формирование ножниц доходов и расходов:

(Доходы домохозяйств в США растут на 10,5% в месячном выражении, в это же время расходы снижаются на 13,6%.)

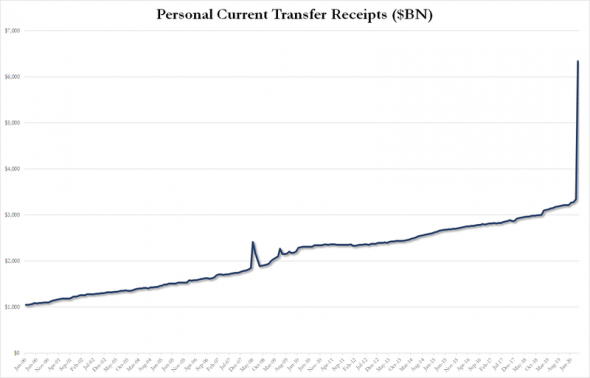

Беспрецедентный рост доходов сочетается с серьезным падением трат населения. Также важно отметить, что сами доходы увеличились исключительно благодаря массированным программам социальной поддержки со стороны правительства:

( Читать дальше )

Ситуация с долларовой ликвидностью

- 05 июня 2020, 09:39

- |

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

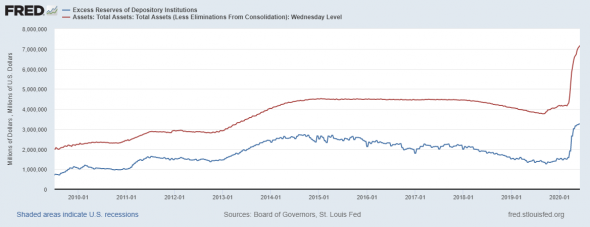

Начнем сводку по денежному рынку с обзора баланса ФРС

Красная линия – это баланс ФРС, который за неделю вырос на 67,95 млрд долларов, оставив отметку 7 трл долларов позади.

Синяя линия – это избыточные резервы коммерческих банков, хранящиеся на счетах ФРС. На текущую неделю показатель прибавил еще 37,68 млрд долларов.

Любопытно, но показатель избыточных резервов растет медленнее баланса ФРС, а значит кредитования все же расширяется, несмотря на рецессию в экономике США.

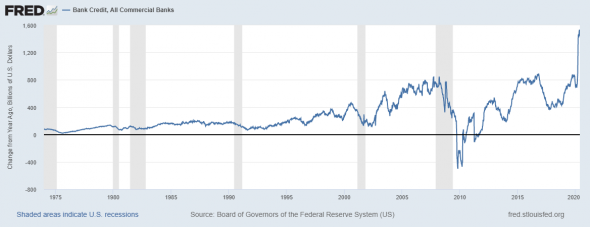

Картинка ниже иллюстрирует годовую динамику совокупных кредитов в финансовой системе США.

( Читать дальше )

Гайд по ресурсам с макроэкономической статистикой

- 04 июня 2020, 15:34

- |

( Читать дальше )

Утренний обзор от 04.06.2020

- 04 июня 2020, 10:00

- |

👉 Ключевые события сегодняшнего дня:

1) розничные продажи в еврозоне за апрель;

2) заседание ЕЦБ и выступление К.Лагард.

📊 Недельная инфляция в России не изменилась относительно уровня прошлой недели. С начала года инфляция — 2,4%. Рост потребительских цен — ниже ожиданий, что даёт ЦБ РФ больше возможности по снижению ключевой ставки.

📈 ISM в сфере услуг США вырос в мае до 45,4 пунктов, что говорит о более быстрых темпах восстановления в секторе по сравнению с ожиданиями.

🔹 Reliance Industries(RIL IN) — #1 в Индии по капитализации — завершила крупнейшее в мире размещение новых акций за последние 10 лет в нефинансовом секторе. Компания разместила акции на $7 млрд для погашения долга.

💡 Инвестидея: акции развивающихся рынков и Европы сильно выросли за последние 3 дня. Мы советуем инвесторам не продавать акции в портфеле, а скорее перебалансировать свой портфель. По мере роста котировок акций увеличивается доля акций как класса активов в вашем портфеле. После выразительного роста стоит привести соотношение акций и облигаций в портфеле в соответствии вашим целям.

Источник- телеграм-канал ВТБ Мои Инвестиции

Почему низкие ставки не приводят к инфляции?

- 03 июня 2020, 15:58

- |

А наоборот, стимулируют дефляционные процессы… Ответ на этот вопрос незамысловат, он не требует особых познаний ни в финансах, ни в экономической теории. Но что так больно и существенно бьет по карману потребителя. Теперь это ключевая особенность современного капитализма. О ней было написано ранее в предыдущих постах. Особенность такой экономической системы, основанной на искусственном дефиците, заключается в том, что доходы от капитала стремительно растут, а доходы от труда стагнируют и снижаются. Исходя из этого, нет ни необходимости ни заинтересованности в ликвидации дефицита, создании изобилия тех либо иных вещей…

Замедление роста производительности труда в общемировом масштабе и сокращение инвестиций в основной капитал создаёт проблему отсутствия роста уровня доходов большей части населения и приводит тем самым к сокращению расходов и огромному социальному неравенству, что можно увидеть на следующем графике (до Covid-19).

( Читать дальше )

Big Debt Crises от Рей Далио - часть 1.

- 31 мая 2020, 23:10

- |

Отец одного из крупнейших и успешных фондов Bridgewater Рэй Далио написал архитруд «Кризисы Больших Долгов», где в первом томе разбирает механику долгового экономического цикла. Во втором томе затрагивает кейсы инфляционных кризисов США и Германии. В третьем томе раскладывает целых 48 исторических примеров.

Почему это превосходная книга, заслуживающая три недели подряд три рецензии, по одной на каждый том. Потому что она раскладывает в доступный язык, как возникает экономический цикл и кризисы в нем, обобщает в классы и приводит логику инвестирования в каждом из вариантов событий. Поехали.

Том 1. Он базово про три темы:

- Структура цикла. Его стадии и признаки.

- Дефляционный цикл (типа японского или Великой Депрессии).

- Инфляционный цикл (типа в развивающихся странах с обесценением).

Структура цикла.

Старт. Экономика растет, поэтому кредит позволяет увеличивать инвестиции и быстро давать отдачу. Рентабельность вложений высокая. Длится десяток-другой месяцев.

( Читать дальше )

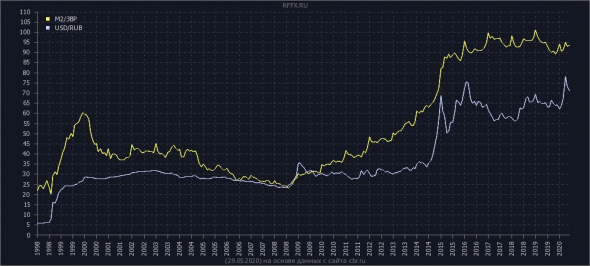

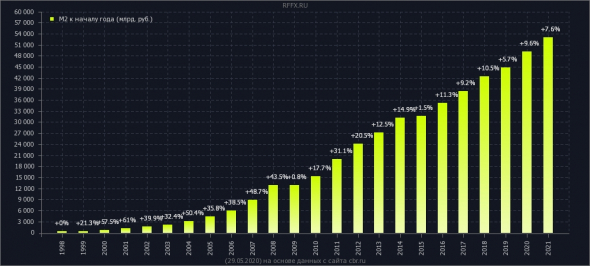

М2/ЗВР

- 29 мая 2020, 15:05

- |

ЦБ опубликовал данные по М2, текущая диспозиция:

M2: +1.2% (52951.7 млрд. руб. против 52327)

ЗВР: -0.7% (565.3 млрд.$ против 569.7)

прирост денежной массы:

( Читать дальше )

Утренний обзор от 29.05.2020

- 29 мая 2020, 09:53

- |

🇪🇺 Предложенный Европейской комиссией фонд восстановления объёмом €750 млрд не столкнулся со значительной критикой членов ЕС. Это сигнализирует о том, что он будет одобрен.

🗣 Д.Трамп подписал указ, который отменяет ранее имевшиеся ограничения по подаче исков к владельцам соцсетей за размещённые в них материалы, но не наказывает отрасль другими способами. Twitter (TWTR US) вчера упал -4,5% — могло быть и хуже.

🦠 В настоящее время на Латинскую Америку приходится порядка 40% ежедневных смертей от коронавируса во всем мире. Число заболевших в Бразилии продолжает обновлять рекорды. Любой, кто строил свою инвестиционную стратегию в последние месяцы на географической удалённости от Китая, как первоисточника коронавируса, очень ошибся. У нас тоже была такая мысль, но мы больше сосредоточились на анализе готовности национальных систем здравоохранения к пандемии. Южноамериканские страны в этом плане выглядели не очень хорошо, не позволяя делать существенные ставки на данный регион.

🇻🇳 Вьетнам сообщил о замедлении инфляции в мае до 2,4% с 2,9% в апреле. Многие экономисты, возможно, недооценивают потенциальные темпы дезинфляции в нынешних условиях.

🇺🇸 Выпуск облигаций компаниями США с начала года превысил $1 трлн, что является самым быстрым темпом в истории.

💡Инвестидея: как мы уже говорили, инвесторы должны посмотреть на возможности в Южной Европе. Быстрое восстановление цен на подержанные автомобили в США (отыграна большая часть 16%-ного падения в апреле), вероятно, является опережающим индикатором того, что спрос и на новые автомобили улучшается. Акции Ferrari (RACE IM) могут быть относительно безопасной ставкой из-за позиционирования компании в люксовом сегменте и лучшей бизнес-модели. Однако нам также нравится Fiat Chrysler (FCA IM / FCAU US), несмотря на более спекулятивный характер таких инвестиций (кредитный рейтинг компании — ниже инвестиционного уровня).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал