Интеррао

Сейчас котировки MOEX: IRAO в зоне покупателя...

- 03 августа 2021, 13:22

- |

- комментировать

- Комментарии ( 4 )

Интер РАО -На полях снижений

- 30 июля 2021, 08:15

- |

мнение аналитика Василия Карпунина

БКС Экспресс

Интер РАО - фундаментально привлекательная история на горизонте 12 месяцев - Газпромбанк

- 28 июля 2021, 12:31

- |

Эффект на компанию. Мы обращаем внимание на следующие моменты в части результатов за 2К21, отмечая что эти показатели определены расчетным путем, так как компания не выделяет 2К21 в отчетности по РСБУ.

Рост суммарной прибыли от продаж по ключевым активам Интер РАО (+63% г/г) в 2К21 вследствие роста этого показателя в сегментах электрогенерации (+39% г/г) и теплогенерации (+35% г/г), а также головной компании (переход из убытка в 1К20 к прибыли в 1К21). При этом суммарная прибыль от продаж сегмента сбыта показала умеренное снижение (-8% г/г).

Рост выручки (+190% г/г) и прибыли от продаж (положительные 1,9 млрд руб. в 2К21 по сравнению с отрицательными 1,5 млрд руб. в 2К20) головной компании Интер РАО (ПАО «Интер РАО») в значительной мере вследствие роста объемов и цен экспорта электроэнергии.

Увеличение суммарной выручки (+21% г/г) и прибыли от продаж (+39% г/г) по электрогенерирующим активам Интер РАО во многом вследствие роста объемов производства и средней цены реализации электроэнергии.

Увеличение суммарной выручки (+13% г/г) и прибыли от продаж (+35% г/г) по теплогенерирующим активам Интер РАО во многом вследствие роста объемов производства и средней цены реализации электроэнергии.

Рост суммарной выручки по сбытовым активам Интер РАО (+16% г/г) с одновременным снижением суммарной прибыли от продаж по этим активам (-8% г/г).

Эффект на акции. Расчетная суммарная прибыль Интер РАО от продаж по РСБУ в 2К21 показала существенную позитивную динамику в большинстве сегментов деятельности за исключением сегмента сбыта. Такая динамика указывает на существенную вероятность того, что показатели прибыльности Интер РАО по МСФО могут также существенно вырасти как в соответствующих сегментах, так и для компании в целом.

Рост показателей поддерживает наш взгляд на «Интер РАО» как на фундаментально привлекательную историю на горизонте 12 месяцев. Мы по-прежнему считаем, что способность компании генерировать сильный свободный денежный поток вкупе с накопленными денежными средствами (объем которых превышает 50% от рыночной капитализации компании) должна транслироваться в привлекательную дивидендную доходность в среднесрочной перспективе.Гончаров Игорь

«Газпромбанк»

Снижение спроса на электроэнергию повлияло на результаты Интер РАО - Атон

- 28 июля 2021, 11:37

- |

Общая выработка электроэнергии достигла 25.9 ТВтч (+20.1% г/г, -17.0% кв/кв), при этом коэффициент использования установленной мощности снизился с 47% в 1К21 до 39% во 2К21 (32% во 2К20). Продажи тепловой энергии составили 6.5 млн Гкал (+4.4% г/г, -53.9% кв/кв). Объемы реализации электроэнергии на розничном рынке достигли 46.0 ТВтч (+8.3% г/г, -19.6% кв/кв), а доля Интер РАО на российском розничном рынке составила 18.3% против 19.0% в 1К21 и 18.0% во 2К20. Объем коммерческого экспорта подскочил на 95% г/г до 4.3 ТВтч, при этом показав снижение относительно уровня 1К21 (5.9 ТВтч), что в основном обусловлено сокращением спроса на электроэнергию в весенний период. Ключевым фактором, определившим значительное увеличение экспорта в 1П21 г/г, стали погодные условия (более низкие зимние температуры) и восстановлением экономики. Экспорт электроэнергии осуществлялся в основном в Финляндию (40% всего объема экспорта), страны Балтии (27%) и Китай (17%). Объем импорта электроэнергии сохранился на уровне предыдущего квартала, составив 0.4 ТВтч (+11.3% г/г).

Операционные показатели компании за 2К21 снизились кв/кв преимущественно под влиянием свойственных отрасли колебаний квартальной динамики и снижения спроса на электроэнергию. Годовую динамику Интер РАО поддержало постепенное восстановление экономики после пандемии. Мы считаем операционные результаты нейтральными для динамики акций.Атон

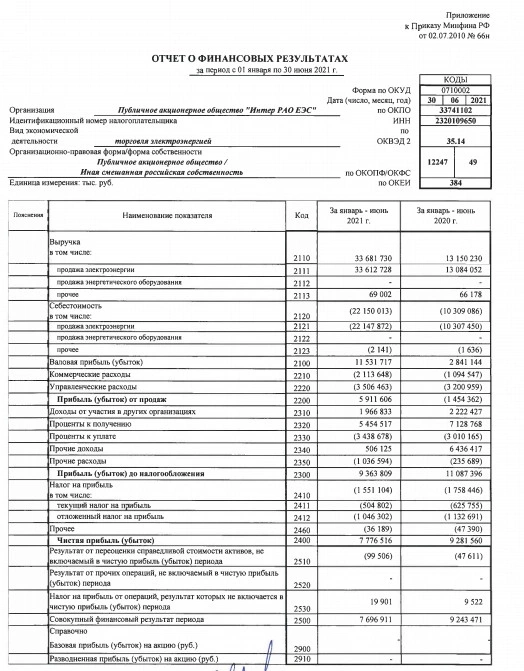

Чистая прибыль Интер РАО 1 п/г РСБУ -16,2%

- 27 июля 2021, 09:53

- |

Чистая прибыль «Интер РАО» по РСБУ в первом полугодии 2021 года снизилась на 16,2% по сравнению с аналогичным периодом прошлого года — до 7,777 миллиарда рублей.

Выручка «Интер РАО» за отчетный период составила 33,682 миллиарда рублей, увеличившись в 2,6 раза в годовом выражении. Себестоимость выросла в 2,1 раза — до 22,15 миллиарда рублей.

отчет

Кубышка ИнтерРАО

- 26 июля 2021, 19:00

- |

Все уже давно привыкли к понятию кубышка в разрезе тех средств, которые хранятся на счету Сургутнефтегаза. Но нефтяная компания не единственная хранит большую сумму денег на банковских счетах. ИнтерРАО одна из них. Сегодня хочу разобраться, куда может направить энергетическая компания данные средства.

Давайте взглянем на баланс компании, актуальный на 31 марта 2021 года. В нем мы можем увидеть в оборотных активах сумму в 232 млрд рублей денежных средств и их эквивалентов. Еще 108 млрд лежит в прочих оборотных активах. Всего 340 млрд рублей — это средства на банковских счетах в российской и иностранной валюте, банковские депозиты сроком до 3-х и до 12-ти месяцев. Причем депозиты рублевые в основной своей доле.

Тут возникает вопрос, почему компания не хранит деньги в валюте и не получает бенефиты от девальвации рубля, как тот же Сургутнефтегаз. Но вопрос скорее риторический. Итак, что же может купить компания за эти деньги. Будем мыслить шире и посчитаем, что на эти средства может купить ИнтерРАО:

— Русгидро целеком или

— Юнипро и Энел вместе взятые или

— Три Детских мира или

— Три ЛСР и на сдачу Аэрофлот

Впечатляет! Денежных средств действительно много. И все они сгенерированы за прошлые периоды, когда ИнтерРАО вообще не платила дивиденды своим акционерам, либо выплачивала 25% от прибыли с доходностью в 3-4%. Пока расcчитывать даже на 50% не приходится. Руководство четко дало это понять.

Если посмотреть на стратегию до 2025 года, то денежные средства компании понадобятся для развития проектов ВИЭ, модернизацию своих электростанций и покупку новых компаний. Это лучший сценарий. А еще мы можем увидеть, как ИнтерРАО помогает Роснефти с ее проектом Восток Ойл. Это сценарий не в пользу акционеров.

Этой статьей я не хочу отвести ваши взгляды от компании, ведь это хороший представитель отрасли энергетиков и одна из немногих, чьи результаты растут год к году. Однако, мы должны понимать драйверы компании и ее перспективы. Этих самих драйверов я пока не вижу. Как и многие инвесторы, активно сливающие акции на уровень мартовской просадки 2020 года.

*Не является индивидуальной инвестиционной рекомендацией

Еще не подписаны на мой Instagram? Так чего же вы ждете. По пятницам провожу крутейшие прямые эфиры.

Погода создает благоприятные условия для операторов ТЭС в этом году - Финам

- 22 июля 2021, 19:37

- |

Динамика усиливается снижением загрузки ГЭС из-за меньшей водности, переключением выработки на ТЭС, которые производят более дорогую электроэнергию, а также плановыми ремонтами, в частности, на 3-м энергоблоке Ростовской АЭС.

Сильнее отрасли, на наш взгляд, смотрятся сейчас операторы ТЭС, и в данном контексте мы отмечаем акции «Интер РАО». Бумаги IRAO находятся в нашем покрытии с рекомендацией «Покупать» и целевой ценой 6,19 руб. на апрель 2022 года, что подразумевает потенциал 41%. Финансовые показатели получат поддержку не только от улучшения ценовых параметров и объемов потребления в РФ, но и сильной динамики по экспортному направлению в этом году. К рискам инвестиционного кейса мы относим возможное увеличение инвестиционной программы в Арктике. Остается также неясным вопрос о переходе эмитента на норму дивидендных выплат 50% прибыли по МСФО с текущих 25% после распоряжения правительства. Представители компании недавно подтвердили намерение придерживаться текущей дивидендной политики.Малых Наталия

ФГ «Финам»

Ключевые заметки по онлайн-конференции с компанией Интер РАО

- 22 июля 2021, 15:13

- |

Мы провели онлайн-конференцию с Интер РАО

Представляем ключевые заметки:

🔹 Намечены новые стратегические цели на 2030–2035 гг., на реализации которых сосредоточено внимание руководства компании.

🔹 До 2030 г. коэффициент дивидендных выплат будет сохранен на уровне 25%.

🔹 Рассматривает возможность новых приобретений внутри страны, а также не исключает покупку активов за пределами России после 2030 г.

🔹 Программа опционов для менеджмента будет запущена, когда для этого наступит подходящий момент.

🔹 Интер РАО (https://vtbinvest.onelink.me/mTGg/57c76ffb?instrumentId=4975&classCode=TQBR&securCode=IRAO) участвует в проекте создания энергетической инфраструктуры для Восток Ойл (3,4-3,5 ГВт мощности, 1700 км сетей) в качестве EPC-подрядчика и оператора мощностей, но не исключается переход в статус соинвестора.

🔹 Недавнее приобретение 12 строительно-инжиниринговых фирм и ИТ-фирмы обеспечит прирост EBITDA компании на 25–30 млрд руб.

🔹 Интер РАО заинтересовано в проектах ВИЭ и водородных проектах.

Видеозапись конференции тут

ИнтерРАО - опасно покупать, цель 2.50.

- 22 июля 2021, 04:50

- |

Но, с другой стороны, все мы прекрасно знаем, что в некоторые периоды своей истории капитализация эмитента может вообще потерять корреляцию с его финансовыми показателями, причём в любую сторону.

И никто не будет спорить, что акции ИнтерРАО росли 5 лет подряд, а сторонники Волновой Теории подскажут нам, что деревья не растут до небес и после периода роста наступает период коррекции.

На помощь волновикам придут знатоки уровней Фибоначчи, которые добавят, что наиболее вероятные уровни коррекции 50% и 38%.

В рублях это 3.30 и 2.50.

( Читать дальше )

Интер РАО стоит рассматривать как акцию роста, а не дивидендную фишку - Промсвязьбанк

- 21 июля 2021, 12:18

- |

Интер РАО действует в рамках собственной дивидендной политики, директива правительства РФ о выплате госкомпаниями дивидендов в размере 50% чистой прибыли к нему не относится, заявил в ходе конференции «ВТБ капитал инвестиции» член правления компании Алексей Маслов.

Компания сосредоточена в большей степени в реализации стратегии роста ключевых показателей более чем в 2 раза к 2030 г. посредством органического роста и сделок M&A. На этом фоне ее стоит рассматривать как акцию роста, а не дивидендную фишку. Рост выплат акционерам будет скорее за счет улучшения финрезультатов, чем за счет изменения коэффициента, хотя на это также был расчёт.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал