Индекс ММВБ

Индекс МосБиржи. Волновой анализ. Старшие степени.

- 11 августа 2019, 14:30

- |

С точки зрения волнового анализа разворот назревает.

Две диагонали которые веду уже много лет подошли вплотную к критическим уровням. Но обо всем по порядку.

Эта разметка сделана почти 2 года назад.

Все эти 2 года индекс развивается согласно разметки. Один раз ввел он меня в заблуждение давая повод задуматься о развороте, но тогда судя по всему завершилась лишь третья волна в диагонали.

Сейчас мы близки к критическому уровню для этого варианта. В случае его пробоя разметку придется пересмотреть.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 14 )

Таблицы Google с кучей полезных формул и информацией об индексах ММВБ, S&P500, Nasdaq и проч. от 40-летнего "пенсионера"

- 31 июля 2019, 16:56

- |

ETF конечно инструмент хороший, но не использую его по ряду причин:

1. Комиссии на российских ETF оставляют желать лучшего.

2. Не совсем понятная для меня структура управления опять же русскими операторами — ну это субъективно, ни в коем случае не рассматривать как претензию.

3. и главное. Непрямое владение акциями/компаниями.

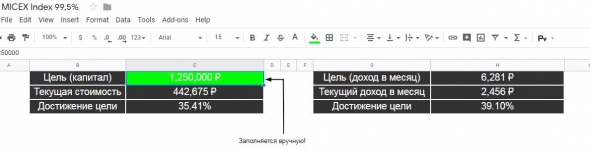

Поэтому для себя потратил месяц свободного времени по вечерам и запилил такую табличку по индексу ММВБ:

1) На главной страничке вбивается в зеленое поле Цель (капитал), будь то 100 тыс. р., будь то миллиард. Все остальные поля на странице считаются автоматически.

2) На второй страничке весь индекс ММВБ (40 тикеров), +их вес в индексе на данный момент. Цена, Изм., P/E, EPS — все тянется с Google Finance, все это динамические значения и обновляются сами по себе. «Акций купить» — это сколько надо купить например Яндекса на 3,3% от суммы запланированного капитала (такой же %, как и в индексе). «Куплено» — тянется из пункта 3 (читай ниже). "% готово" — сколько собственно куплено, у меня например можно увидеть, что я люблю наших металлургов больше, чем их любит индекс мосбиржи. По дивидендам информация обновляется со Смарт-Лаба.

( Читать дальше )

Разворот идет?

- 25 июля 2019, 13:05

- |

( Читать дальше )

Действительно ли рынок так дорог?

- 04 июля 2019, 10:44

- |

А если посмотреть с другой стороны. Логарифмический график

( Читать дальше )

Скоро развязка? Почему я не рекомендую покупать сейчас риск

- 01 июля 2019, 16:38

- |

Обновлённый Инвестиционный бюллетень ABTRUST от 01.07.2019 показал насколько мы близко подошли «к краю пропасти». Конечно, я не возьмусь говорить о сроках, но как говорят в инвестиционной среде – покупать риск сейчас, я бы точно не стал.

Итак, какие интересные выводы можно сделать из последнего инвестиционного бюллетеня.

Во-первых, и самое простое. Индекс Московской биржи вышел за 95% доверительный интервал на 5 летних и 10 летних трендах, что говорит об очень большой вероятности скорой коррекции и в случае развития мирового кризиса перехода к полноценному медвежьему рынку (график 1). Также на статистической диаграмме видно, что Индекс находится в наиболее вероятной зоне и может продолжить свой рост ещё до августа, но потом вероятность продолжения роста начинает стремительно уменьшаться, что подтверждает первичный вывод об опасности входа в настоящее время в рискованные активы (График 2).

( Читать дальше )

Итоги заседания ФРС США предопределят динамику рынков на ближайшее время

- 19 июня 2019, 15:37

- |

Российский рынок акций

Индекс ММВБ продолжает консолидироваться вблизи исторического максимума в ожидании решения по ставке со стороны ФРС США. Оптимизм последних дней, связанный с возобновлением торговых переговоров между США и Китаем, а также с переходом основных мировых центральных банков к снижению ставок в ближайшем будущем, не позволяет нашему рынку перейти к коррекции, несмотря на то, что он выглядит существенно перекупленным по техническим индикаторам. В случае оптимистичных комментариев со стороны ФРС США сегодня вечером, рост может продолжиться еще какое-то время, хотя 6-я неделя роста подряд сигнализирует о том, что пусть и неглубокая коррекция не за горами.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,4-7,6%, USD 1,8-2,2%, по недельным — RUB 7,4-7,8%, USD 2,2-2,4%.

Рынок облигаций

Сегодня Минфин предложит ОФЗ с погашением в 2039 и 2028 гг суммарно на 25 млрд. рублей. Это небольшой объем на фоне текущего спроса и спроса на предыдущих аукционах. Можно предположить, что размещения пройдут успешно.

( Читать дальше )

Стратегия поведения инвесторов перед длинными выходными понятна

- 08 мая 2019, 14:07

- |

Сегодня инвесторы оценивают масштабную распродажу, которая наблюдалась в США днем ранее. Иена и золото выросли, поскольку спрос на некоторые активы-убежища вырос. Индекс Russell 2000 упал на -2,02%, а индекс DOW упал на меньшую величину (-1.79%). Тренд поведения инвесторов понятен – до того как не будет ясность относительно торгового соглашения между КНР и США держать в портфеле наиболее качественные акции и активы-убежища. У нас есть свой «домашний фактор» — длинные выходные. Если бы не «домашний фактор» вполне вероятно наш рынок бы сегодня и не снизился – локальный минимум 68,8 на графике нефти (Brent) «нефтемедведями» не пробит. Наиболее острожные инвесторы уже зафиксировали прибыль накануне.

Неожиданная эскалация риторики президента Дональда Трампа о торговле в последние несколько дней, застала мировые фондовые рынки врасплох потому что инвесторы уже заложили в цены акций заключение торгового соглашения до конца мая. А теперь непонятно что будет с рынками… Два крупнейших экономических центра: США и Китай, будут либо в торговой войне, либо в мире и об этом знает один американец и один китаец, а трейдеры не знают. Поэтому для того как наступит ясность с торговым соглашением рынок будет лихорадить.

( Читать дальше )

Тест портфеля - инвестиции в индекс ММВБ

- 24 апреля 2019, 15:50

- |

Интересуют инвестиции в индекс ммвб Нужен тест портфеля на исторических данных на длинном отрезке Срок 30 лет Сумма +200тр ежегодно Реинвест

Какая доходность в среднем получится?

Резюмируем начало текущей недели

- 24 апреля 2019, 07:32

- |

Под действием нефтяного ралли отечественный фондовый рынок в начале недели показал положительную динамику. Индекс РТС по итогу понедельника вырос на 1,17%, а индекс Московской Биржи чуть меньше – на 0,81%. Второй день недели также показал умеренный рост, хоть и с меньшими темпами: рост РТС составил 0,17%, а Московской биржи 0,11%. Капитализация рынка акций в секторе основной рынок повысилась по сравнению с закрытием предыдущих торгов на 0,34%. .

На валютном рынке дела складываются в пользу российской валюты. Итоги вторника показали снижение обменного курса доллара США на 0,19%, а евро на 0,46%. Среди валют развивающихся стран рубль выбился в лидеры, уступив лишь колумбийскому песо. Помимо динамики цен на нефть факторами, оказывающими положительное влияние на российскую валюту на этой неделе, станут аукционы по размещению ОФЗ в пик налоговых платежей, публикация данных по инфляции и публикация о доле нерезидентов на российском рынке ОФЗ. Решение по ключевой ставке на пятничном заседании ЦБ РФ может немного пошатнуть динамику, однако, скорее всего, как уже было сказано ранее ставка останется на прежнем уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал