ИТ

Рынок игровой индустрии

- 25 июля 2015, 11:44

- |

Речь пойдет не напрямую про акции и компании, инвестиции, RoE и прочее.

Эти данные уже десяток лет засекречиваются. Но сам по себе — это рынок влияющий на всю структуру экономики, передовые отрасли, перспективы производства полупроводников в среднесрочном периоде, привлекательность инвестиций в ИТ и так далее.

Масштабы рынка игровой индустрии

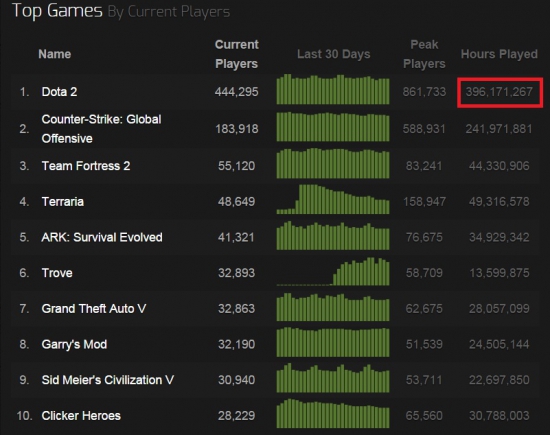

На картинке статистика Steam, это площадка по продаже игр в интернет. Все игры рано или поздно будут требовать подключения к интернет, пиратских версий не будет или они будут сильно урезаны, как демо. Также, Steam выполняет роль площадки для сетевой игры — между людьми, гарантируя лицензию у соперников, ведя историю играний, создавая игроку личный кабинет игровых достижений.

Сумма игровых часов только по топ-10 игр на Steam за этот месяц 886 млн. часов. При 40 часовой рабочей неделе — это 5,5 млн. полноценных сотрудников. И это только одна такая площадка (хоть и крупнейшая). Прикинем сколько всего играют в мире: можно множить количество часов на Steam раза в 2, и прибавить еще столько же по другим площадкам ~20 млн. трудозанятых в эквиваленте (как в Украине всего трудоспособного населения). Миллионов 100 «ежедневно весь вечер» играющих, и млн. 300 играющих «пару раз в неделю весь вечер» в сетевые игры. В одной из популярных сетевых игр World of Tanks (есть пяток такого масштаба) количество зарегистрированных игроков больше 100 млн. чел. (но там наверно много бот-аккаунтов, завышают показатели аудитории). Всего трудоспособное население Европы млн. 500 человек., активно играет около 5-10% трудоспособного населения мира, вероятно что в возрасте 13-25 лет практически все периодически во что-то играют по интернет, или имели такой большой опыт. Мы не говорим о фермах, шариках, 2048 и прочем — это отдельная и тоже важная тема, говорим о коммуникации между людьми в реальном времени в каком-то месте.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Закон о государственно-частных концессиях распространится на сферу ИТ

- 17 мая 2015, 04:18

- |

Минкомсвязи подготовило законопроект, который расширяет перечень возможных объектов концессионного соглашения между государством и частными структурами понятием «государственные информационные системы». На фоне затянувшегося принятия федерального закона о государственно-частном партнерстве этот шаг, по сути, позволяет обезопасить госструктуры, передающие свои ИТ-системы на обслуживание бизнесу, от претензий со стороны надзорных органов.

На едином портале раскрытия информации о законотворческой деятельности федеральных госорганов regulation.gov.ru появились данные о завершении подготовки изменений в ряд законов, направленных на расширение способов создания и эксплуатации государственных информационных систем посредством заключения концессионных соглашений между государством и бизнесом.

Принципиальным новшеством является расширение перечня возможных объектов концессионного соглашения, который пополнился пунктом «государственные информационные системы». Ранее он включал только объекты государственной недвижимости, а также транспортной, энергетической и жилищно-коммунальной инфраструктуры.

Соответственно, все статьи тематического закона, в которых ранее речь шла только о «реконструкции» объектов, дополнились понятием «модернизации» и положениями о возможной их сдачи в «эксплуатацию».

К законопроекту, подготовленному Минкосвязью, прилагается пояснительная записка. «Учитывая, что концессионное соглашение представляет собой чаще всего контракт, заключаемый государством и частным лицом на длительный срок, целью которого является экономическое развитие, достигаемое за счет привнесения частным лицом «за свой счет» современной технологии и (или) денежных средств, распространение его на сферу ИТ позволит стимулировать развитие государственно-частного партнерства», — говорится в документе.

Стоит отметить, что аспекты государственно-частного партнерства (ГЧП) в сфере ИТ сейчас являются весьма актуальной темой. В частности она затрагивалась на конференции CNews «ИКТ в госсекторе в новых условиях» и определила ход завершающей мероприятие панельной дискуссии с участием ИТ-директоров регионов, представителей Минкомсвязи и коммерческих компаний.

( Читать дальше )

как жить в новой реальности

- 04 декабря 2014, 11:38

- |

Но это не суть. Какие последствия изменения курса валют для 95% населения?

1) Инфляция => реальное благосостояние людей

2) Процентные ставки => кредиты на жилье, бизнес, покупки

Посмотрим, как будут справляться с этими проблемами. У меня же вопрос, что делать в условиях растущей инфляции? какие соображения?

По идее, растущие цены означают, что

1) нужно покупать реальные активы (земля, капитал, недвижимость)

2) покупать золото и тп

3) покупать акции (не всех секторов)

4) покупать «защитные» акции и активы

5) не тратится на социальные платежи

6) брать в кредит — при растущих ставках и росте цен, через несколько лет имущество купленное на кредит под 18% вырастет в цене, также как и вырастут процентые ставки

7) развивать свой бизнес (отечественный) — эффект импортозамещение и реальное обеднение населения при раздутых потребительских запросах и новых потребительских моделях поведения (не тех что были в 98 году)

( Читать дальше )

ОФФТОП..Геймеры в шоке.

- 19 января 2012, 16:31

- |

Новое устройство основательно подготовлено для создания качественной иллюзии перемещения человека в виртуальную или смешанную реальность. Причём очки обеспечивают передачу информации в обе стороны.

Американская компания Sensics представила на выставке бытовой электроники в Лас-Вегасе, возможно, самые продвинутые в мире очки-дисплей для погружения в виртуальную илидополнительную реальность.

Устройство под названием Natalia не только позволяет видеть трёхмерный мир в высоком разрешении, но и считывает в реальном времени жесты владельца, а также измеряет положение его головы.

( Читать дальше )

ОФФТОП..Что будет с "флешками" или как глубоко пала наша наука.

- 19 января 2012, 14:20

- |

Новая магнитная память будет намного меньше существующих жестких дисков и при этом намного более надежной, а главное — иметь плотность хранения информации в 100 раз выше самых емких современных накопителей. Для сравнения: один бит информации на вашем компьютере хранится на 1 млн. атомов. Уменьшение этого количества до 12 штук действительно впечатляет: при одинаковом размере гипотетическая «флешка», построенная на 12-атомных битах, могла бы хранить в 150 раз больше данных, чем обычная.

К сожалению, у новой технологии пока есть серьезные недостатки. Прежде всего, 12 атомов, составляющих каждый бит, должны тщательно собираться с помощью дорогостоящего и сложного сканирующего туннельного микроскопа. При этом 12-атомный бит хранит данные только несколько часов, да и то при низких температурах, близких к абсолютному нулю. Так что новая память появится в коммерческих устройствах нескоро

( Читать дальше )

Япония присоединяется к кибервойне

- 19 января 2012, 01:06

- |

Готовый образец кибероружия стал кульминацией трехлетнего проекта стоимостью 179 миллионов иен (2,3 млн долл.). В его рамках правительство Японии подписало контракт с компанией Fujitsu на разработку собственно компьютерного вируса и оборудования для мониторинга и анализа кибератак. В настоящее время Соединенные Штаты и Китай уже поставили так называемое кибероружие на вооружение и, скорее всего, уже неоднократно его применяли.

Судя по всему, Японии придется сделать поправки в законодательство, поскольку современные японские законы считают производство, а тем более применение, вирусов преступлением. В настоящее время японский вирус проходит испытания в «ограниченном пространстве» с целью изучения его возможностей и потенциальных сценариев применения.

( Читать дальше )

Биометрия обеспечит сверхзащиту ПК

- 19 января 2012, 01:03

- |

Новая система не только повысит компьютерную безопасность Пентагона, но и сэкономит деньги и время, которое требуется на ввод и проверку длинных паролей.

Сегодня для идентификации пользователя используются длинные и сложные пароли, смарт-карты и т.д. Новое программное обеспечение будет проверять право доступа на основе биометрических параметров человека, которые не требуют установки дополнительного оборудования. В частности, будущий софт сможет определять особенности движения взгляда по странице документа, анализировать скорость чтения, приемы работы с электронной почтой и ее структуру, нажатие клавиш, методы поиска и подбора материалов и т.д.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал