SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ИНвестиции

Касательно инвестиций в воду... (и не оффтоп, но и не investment advice)

- 15 января 2013, 05:28

- |

Видимо очень нужно инвестировать в «чистую воду»

Очень «интересными» могут быть как причины, так и последствия такого поступка. Взгляд на проблему чистой воды глазами потребителя:

Правда / Темная истина / The Truth / A Dark Truth

В ролях: Энди Гарсиа, Ким Коутс, Дебора Кара Ангер, Ева Лонгория, Форест Уитакер, Кевин Дюран, Питер ДаКуна, Девон Бостик, Стивен Бауэр, Эл Сапьенза

Страна: Канада

Год выпуска: 2012

Продолжительность: 01:46:21

- комментировать

- Комментарии ( 0 )

Четыре этапа на пути начинающего инвестора

- 14 января 2013, 15:22

- |

Четыре этапа на пути начинающего инвестора

Наверняка многие люди уже не раз задумывались о том, как стать инвестором. К инвестированию, как и к любому другому важному вопросу, необходимо подходить вдумчиво и грамотно, а также, что особенно важно, поэтапно. Предлагаем рассмотреть основные этапы, которые должен пройти любой человек, желающий стать на путь инвестора и обрести финансовую свободу.Этап №1. Оптимизация доходов и расходов.

Такие действия играют важную роль на любом этапе пути к финансовой независимости, но если человек не научился оптимизировать свои доходы и, в первую очередь, расходы, об инвестиционной карьере ему можно даже не мечтать. По большому счету процесс оптимизации доходов и расходов зависит, главным образом, от самоорганизации. Необходимо постоянно контролировать и анализировать любые свои поступления и траты, стараться избавляться от ненужных расходов (а таковые есть всегда) и находить новые источники поступлений.

( Читать дальше )

Ответы на вопросы. Выпуск 1. XELIUS GROUP отвечает на ваши вопросы в стиле видеоответов

- 09 января 2013, 14:42

- |

Свои вопросы вы можете присылать Дмитрию в контакте http://vk.com/id7631404, а так же мне http://vk.com/id20897001 (на странице есть много контактов) плюс по почте as@xelius.ru

Периодически мы будем выкладывать видеоответы на канале YouTube и на смартале в том числе.

Периодически мы будем выкладывать видеоответы на канале YouTube и на смартале в том числе.

Умение видеть валяющиеся под ногами деньги

- 09 января 2013, 07:21

- |

Приветствую всех участников СЛ и ТМ лично.

Это мой первый пост. Пост-загадка.

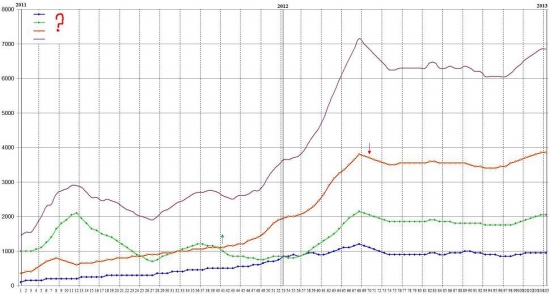

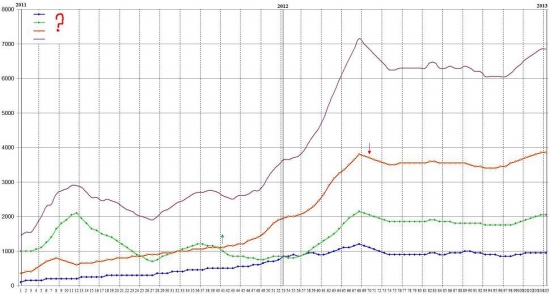

Привожу недельный график цен (красным цветом) некоего «чрезвычайно популярного и высоколиквидного» актива выросшего за два последних года всего в 10 раз! )))

Отгадайте что это за актив?

P.S.

Более подробная история и описание с отгадкой будут завтра.

Это мой первый пост. Пост-загадка.

Привожу недельный график цен (красным цветом) некоего «чрезвычайно популярного и высоколиквидного» актива выросшего за два последних года всего в 10 раз! )))

Отгадайте что это за актив?

P.S.

Более подробная история и описание с отгадкой будут завтра.

Будете инвестировать с доходностью 35% годовых?

- 07 января 2013, 15:12

- |

Будете инвестировать с доходностью 35% годовых?

ДУ и инвесторы. Вопросы, на которые надо ответить

- 05 января 2013, 15:16

- |

Понятное дело, что рано или поздно все вы (ну или почти все), сольете или потратите свои бапки и будете искать инвестора.

1. «Сосед». Самый идеальный для нас инвестор, этот тот инвестор, который знает нас лично и дает деньги не задавая никаких вопросов. Единственные вопросы, которые вы честно должны задать такому инвестору: «сколько можно про***ть?» и «как будем делить бабло?»

2. «Smart Money». Но, как правило, те люди, которые хорошо знают вас лично, вам никогда денег не доверят, поэтому приходится искать деньги на стороне. Выделим второй класс инвесторов и обзовем его «умные деньги». Такой инвестор вам задаст примерно следующие вопросы на первой встрече:

Более того, разумный инвестор никогда не даст вам всех денег сразу. Даст пробный капитал, и посмотрит на результат. И только потом будет увеличивать вложения.

3. «Stupid Money». Неразумные неопытные инвесторы будут задавать естественные, но непрофессиональные вопросы. Ну и вмешиваться в инвестиционный процесс они будут намного чаще, чем «умные деньги».

Кстати гря, есть еще и «Institutional money», там песня совсем другая. Я с такими дело не имел:)

Ну и как всегда, официальная позиция:

1. «Сосед». Самый идеальный для нас инвестор, этот тот инвестор, который знает нас лично и дает деньги не задавая никаких вопросов. Единственные вопросы, которые вы честно должны задать такому инвестору: «сколько можно про***ть?» и «как будем делить бабло?»

2. «Smart Money». Но, как правило, те люди, которые хорошо знают вас лично, вам никогда денег не доверят, поэтому приходится искать деньги на стороне. Выделим второй класс инвесторов и обзовем его «умные деньги». Такой инвестор вам задаст примерно следующие вопросы на первой встрече:

- как бы взглянуть на ваш трек рекорд (стейтмент)?

- какова ваша инвестиционная стратегия?

- какой у тебя риск-менеджмент?

- чем ты лучше других? (вопрос такой не зададут, но понимать это все равно необходимо)

Более того, разумный инвестор никогда не даст вам всех денег сразу. Даст пробный капитал, и посмотрит на результат. И только потом будет увеличивать вложения.

3. «Stupid Money». Неразумные неопытные инвесторы будут задавать естественные, но непрофессиональные вопросы. Ну и вмешиваться в инвестиционный процесс они будут намного чаще, чем «умные деньги».

- Сколько мы заработаем?

- А какие есть гарантии?

- Чё думаешь по рынку-то? Куда пойдем?

- Может мне кредит взять и дать денег тебе?

- А как будешь компенсировать убытки?

- Может ты мне будешь говорить что делать, а я буду сам?

Кстати гря, есть еще и «Institutional money», там песня совсем другая. Я с такими дело не имел:)

Ну и как всегда, официальная позиция:

СМАРТЛАБ НЕ РЕКОМЕНДУЕТ ДАВАТЬ ДЕНЬГИ В ДОВЕРИТЕЛЬНОЕ УПРАВЛЕНИЕ ТРЕЙДЕРАМ А ТЕМ БОЛЕЕ ДАВАТЬ ИХ В ДОЛГ С РАСПИСКОЙ ИЛИ БЕЗ НЕЕ.

Открыл свой ПАММ счет

- 05 января 2013, 09:06

- |

Здравствуйте, друзья.

Открыл свой ПАММ счет. Приглашаю инвесторов для участия.

Ссылка на ПАММ счет

Решил понизить загрузку депозита, повысить запас прочности ПАММа. Для всех инвесторов(с суммой >1000 евро), я доступен в скайпе, вконтакте, по телефону.

Срок инвестиций минимум 1 год.

Вливаться в ПАММ, прошу исключительно на просадках.

Коротко о ТС.

Самое главное, что я делаю, это вычисляю «справедливое отношение цены». Дальше, жду спекуляционного движения, которое отклоняет сильно цену от «справедливой цены». И делаю, ставку, что цена вернется к справедливой цене, как только крупный игрок зафиксирует прибыль/либо его вынесет по стопу.

Как вычисляется, что игрок именно вливает средства, а не выходит в кэш, отдельная тема.

( Читать дальше )

Как увидеть будущее (отрывок из книги)

- 05 января 2013, 02:21

- |

Как увидеть будущее?

В августе 1981 году я отправился на лыжный курорт, расположенный в горах между Калифорнией и Невадой. Я поехал на конференцию «Будущее бизнеса» с участием доктора Р. Бакминстера Фуллера. В то время он считался одним из ведущих футурологов в мире. Хотя я кое-что слышал о его славе и репутации, но все же довольно скептически относился к тому, что кто-то может научить человека видеть будущее без магического кристалла. Короче говоря, я отправился туда с изрядной долей сомнений.

Но эта неделя с доктором Фуллером стала поворотным пунктом в моей жизни. Поворот оказался нелегким, но я уверен, что это был поворот к лучшему. Мне предстояло очень много узнать о том, как заглянуть в будущее,—гораздо больше, чем можно включить в эту главу. И все же, так как эта глава о предвидении, я подумал, что сумею рассказать о методе, использованном доктором Фуллером для предсказания будущего. Процесс, с которым я вас познакомлю, основан на принципе, получившем у доктора Фуллера название эфемерализа-ция. Не вдаваясь в скучные детали, в качестве примера я использую историю «Титаника».

( Читать дальше )

В августе 1981 году я отправился на лыжный курорт, расположенный в горах между Калифорнией и Невадой. Я поехал на конференцию «Будущее бизнеса» с участием доктора Р. Бакминстера Фуллера. В то время он считался одним из ведущих футурологов в мире. Хотя я кое-что слышал о его славе и репутации, но все же довольно скептически относился к тому, что кто-то может научить человека видеть будущее без магического кристалла. Короче говоря, я отправился туда с изрядной долей сомнений.

Но эта неделя с доктором Фуллером стала поворотным пунктом в моей жизни. Поворот оказался нелегким, но я уверен, что это был поворот к лучшему. Мне предстояло очень много узнать о том, как заглянуть в будущее,—гораздо больше, чем можно включить в эту главу. И все же, так как эта глава о предвидении, я подумал, что сумею рассказать о методе, использованном доктором Фуллером для предсказания будущего. Процесс, с которым я вас познакомлю, основан на принципе, получившем у доктора Фуллера название эфемерализа-ция. Не вдаваясь в скучные детали, в качестве примера я использую историю «Титаника».

( Читать дальше )

Банки - это для ленивых

- 30 декабря 2012, 19:29

- |

Привет смартлаб, с наступающим!

Уважаемые, участники, а кто-нибудь хранит деньги в банках?

Есть мнение, что банки созданы для ленивых людей, потому что думать как сохранить свои деньги совершенно не нужно, ну только банк выбрать. И это ложное чувство, что 11.5% на депозите в год это выгодно.

ИМХО это совершенно не выгодно. Деньги должны приносить больше. Недостаточно научится зарабатывать деньги, нужно еще научиться их хранить.

Если вы риэлтор, значит у вас экспертиза в недвижимости — учитесь инвестировать в недвижимость. Если программист — пишите своего робота, лично я начал писать своего роботеллу когда осознал эту мысль, что банки для ленивых. Если психолог — инвестируйте, например, в раскрутку своего блога.

Уважаемые, участники, а кто-нибудь хранит деньги в банках?

Есть мнение, что банки созданы для ленивых людей, потому что думать как сохранить свои деньги совершенно не нужно, ну только банк выбрать. И это ложное чувство, что 11.5% на депозите в год это выгодно.

ИМХО это совершенно не выгодно. Деньги должны приносить больше. Недостаточно научится зарабатывать деньги, нужно еще научиться их хранить.

Если вы риэлтор, значит у вас экспертиза в недвижимости — учитесь инвестировать в недвижимость. Если программист — пишите своего робота, лично я начал писать своего роботеллу когда осознал эту мысль, что банки для ленивых. Если психолог — инвестируйте, например, в раскрутку своего блога.

Стоит ли доверять деньги известным финансистам, создавшим свои фонды?

- 30 декабря 2012, 15:10

- |

Практика показывает, что большая часть их начинаний заканчивается провалом.

Рано или поздно любой хороший трейдер или управляющий начинает мечтать о собственном фонде. Это довольно распространенный вариант продолжения карьеры. Так поступают финансисты в России и за рубежом. В США сегодня это особенно заметное явление благодаря правилу Волкера, вступившему в силу в 2010 году. Оно в частности, запрещает банкам США, использующим гарантии правительства, инвестировать деньги вкладчиков в хедж-фонды в объеме превышающим 3% капитала банка.

Правило было разработано после того, как стало известно, что собственные трейдинговые подразделения шести крупнейших американских банков потеряли за время кризиса $15,8 млрд. Из-за этого управляющие хедж-фондов крупных банков с Wall Street оказались не у дел – соотвествующие подразделения были закрыты. Многие из талантливых и успешных трейдеров, естественно, открыли собственные фонды.

Большинство из этих талантов не испытывают никаких трудностей в привлечении денег. По сведениям агентства Bloomberg, только бывшие трейдеры Goldman Sachs, за последние два года получили от инвесторов $4,5 млрд. Американский Forbes в апреле опубликовал список из семи бывших трейдеров, запустивших или запускающих собственные фонды, порекомендовав внимательно следить за их успехами.

Но пока практически все свежеиспеченные фонды только теряли деньги инвесторов, привлеченных громкими регалиями звездных финансистов. Так, фонд, запущенный в ноябре 2010 года бывшим главой глобального деска Goldman Sachs Пьером-Анри Фламаном, со дня основания потерял 2,4%. Индекс S&P500 за то же время вырос на 15,3%. Его коллега Морган Цзе, отвечавший за такие же операции банка в Азии и запустивший собственный фонд Azentus Capital в апреле 2011 года, потерял 4,8%. Индекс S&P 500 за 2011 год остался неизменным, но и не показал отрицательной динамики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал