ИНФЛЯЦИЯ

CEO Polymetal считает дефицит чипов в автопроме и инфляцию серьезным риском для горнодобывающего сектора

- 31 августа 2021, 16:26

- |

Нехватка чипов должна распространиться на сектор природных ресурсов, что усугубит инфляционное давление, уже оказавшееся в отрасли

По словам Несиса, проблемы с цепочкой поставок, с которыми сталкиваются такие компании, как Toyota, вскоре поразят производителей горнодобывающих машин и оборудования:

Toyota не особенная, нехватка чипов вполне реальна. Я обеспокоен… Я считаю, что это серьезный риск

👉 В настоящее время мировая горнодобывающая промышленность уже борется с более высокими затратами на сырье, такое как дизельное топливо и сталь, а также с ростом заработной платы.

👉 Полюс недавно заявил, что ожидает увеличения затрат во второй половине года из-за продолжающегося инфляционного давления

👉 Polymetal также недавно пересмотрел капитальные затраты на 25%, частично из-за предварительного заказа горнодобывающего оборудования, такого как грузовики, погрузчики и буровые установки

👉 Компания заявила, что теперь планирует потратить от 675 до 725 млн долларов в виде капитальных затрат в этом году

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Миллион американцев под угрозой выселения. Что будет с инфляцией?

- 31 августа 2021, 11:09

- |

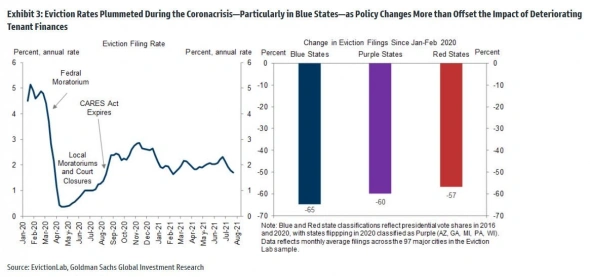

30 сентября истекает правительственный мораторий на выселение арендаторов-должников. Несмотря на рецессию в 2020 году, показатели выселения весной снизились практически до нуля. За это время арендаторы накопили долги, которые вкупе с отменой моратория приведут к ряду негативных последствий.

Источник изображения: evictionlab.org

Мораторий в течение года предотвратил 1,5 млн выселений по всей стране, при этом задолженность по арендной плате имеют 2,5 млн – 3,5 млн домохозяйств, подсчитали в Goldman Sachs. Мораторий отменят 30 сентября, и это приведет к выселению 750 тысяч семей до конца года, несмотря на $25 млрд целевой федеральной помощи.

Аренда жилья составляет 2,5% ВВП, а прямое влияние моратория банк оценивает в положительные 0,1–0,2%. Отмена моратория способна привести к дополнительным потерям 20 тыс. рабочих мест и снижению динамики потребительской активности на 0,25%, так как проблема с арендными платежами вызовет экономию на покупках.

( Читать дальше )

Девальвация валют

- 31 августа 2021, 06:38

- |

Девальвация валют по всему миру в следующем году будет значительной, учитывая невероятное количество напечатанной денежной массы», — заявил в интервью Bloomberg основатель Mobius Capital Partners Марк Мобиус.

И предлагает держать в золоте не менее 10 %.

Инфляционный шок.

- 31 августа 2021, 05:42

- |

После месячной паузы инфляция вновь набирает обороты. С 17 по 23 августа по данным Росстата индекс потребительских цен вырос на 0,1% и полностью нивелировал пять недель небольшой дефляции. В целом с начала года инфляция составила 4,6% или в пересчете на год – 6,7%. Это рекордный показатель с лета 2016 года.

По сравнению с началом года даже с учетом небольшого удешевления за счет нового урожая картофель, капуста и морковь подорожали на 37%, 95% и 71% соответственно. С января говядина стала дороже на 7,5%, свинина на 10,3%, курятина – на 15,6%. Седьмую неделю подряд опережают среднюю инфляцию цены на бензин – рост на 6,24% с начала года.

Новый толчок инфляции дают предвыборные «раздачи» по инициативе президента, приписываемые в заслугу теряющей рейтинг «Единой России». В августе президент распорядился выплатить около 270 млрд рублей в качестве помощи семьям с детьми, а также беременным женщинам и одиноким родителям. Скоро грядут выплаты в 500 млрд. руб. пенсионерам и военным. Ожидается, что вслед за военным по 15 тысяч рублей могут получить работники правоохранительных органов.

( Читать дальше )

Что такое дефляция?

- 29 августа 2021, 15:10

- |

Дефляция — это сокращение общей денежной массы и кредита в экономике.

Инфляция — это увеличение общей денежной массы и кредита в экономике.

Жизненно важно понимать разницу между денежной дефляцией/инфляцией и снижением/ростом цен.

Мы используем денежное определение, которое описывает, что происходит с деньгами и кредитом в экономике. Это истинное определение дефляции и инфляции. Его происхождение восходит к 16 веку в трудах прусского эрудита Николая Коперника, а также последователей школы Саламанки, таких как Мартин де Аспилкуэта, которые отметили рост общей цены товаров, поскольку торговцы возвращали золото и серебро из Америки в Европу. Это наблюдение, в том числе благодаря работам Джона Локка, Дэвида Юма и Людвига фон Мизеса, привело к количественной теории денег, которая выдвигает гипотезу о связи между количеством денег/кредита и уровнем цен на товары в экономике. Хотя до сих пор существуют споры о точном характере связи между деньгами/кредитом и ценами, важно отметить, что термины дефляция и инфляция относятся к денежной/кредитной стороне, а не к цене.

( Читать дальше )

🧮 Инфляция не по Росстату

- 29 августа 2021, 14:08

- |

В очередной раз мы провели расчет инфляции в России.

У нас небольшая корзина (30 позиций) в московской «Ленте». Цены смотрим без скидок. К сожалению, последний раз мы мониторили инфляцию в конце мая, поэтому в этот раз анализировали изменения не за месяц, а сразу за 3.

На удивление, с 20 мая по 28 августа, наша корзина впервые не увеличилась в стоимости. Более того, за 3 месяца корзина подешевела на 1,24%. Тем не менее инфляция все равно остаетсяна высоких уровнях. За 11 месяцев наблюдений (с сентября 2020г)получается 8,93%.

Далее что подешевело больше всего:

- Огурцы (-38,4%);

- Морковь (-18,8%);

- Томаты (-17,4%);

- Fairy (-12,1%);

- Лук (-10,9%);

- Бананы (-10,8%).

Далее что подорожало больше всего:

- Тушка цыпленка (+22,6%);

- Макароны Barilla (+10,0%);

- Йогурт Epica (+9,1%);

- Glorix (+9,9%);

- Молоко (+1,9%)

( Читать дальше )

ФРС США поддержит Bitcoin?

- 27 августа 2021, 12:21

- |

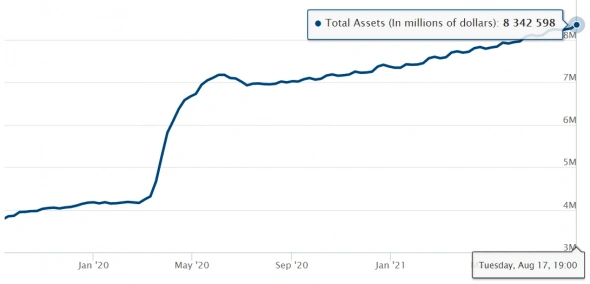

Сегодня вечером состоится выступление главы ФРС Джерома Пауэлла на виртуальном симпозиуме в Джексон-Хоул. Рынок ожидает объявления о начале сворачивания монетарных стимулов, однако распространение коронавируса вынуждает Пауэлла оттягивать неизбежное как можно дольше.

За последние полтора года ФРС напечатала около $4 трлн новых долларов и увеличила свой баланс активов вдвое до $8,3 трлн.

Источник изображения: federalreserve.gov

Впервые в истории регулятор начал скупать ETF, что привело к разогреву фондовых рынков. Однако активная работа печатного станка вызвала увеличение денежной массы, привела к падению доллара США и росту инфляции.

Осенью 2020 года институциональные инвесторы обратили свое внимание на Bitcoin, как на страховку от инфляции, поскольку его эмиссия конечна и неподвластна узкому кругу заинтересованных лиц. Например, одна только Microstrategy сейчас владеет криптовалютой более чем на $5 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал