ИНВЕСТОРАМ

Завершилась оферта по облигациям «Дядя Дёнер-БО-П01»

- 20 мая 2020, 14:24

- |

Сибирская сеть общественного питания прошла в мае безотзывную оферту по дебютному выпуску облигаций (RU000A0ZZ7R8).

По причине отсутствия требований инвесторов о приобретении бондов у компании не возникло обязательств по их погашению. Выкуп облигаций в конце второго года обращения выпуска был назначен в связи с установлением ставки на 25-38 купонные периоды. В результате компания приняла решение сохранить размер купона на уровне 14% годовых. Таким образом, до погашения выпуска инвесторам будет начисляться по-прежнему по 575,34 рубля на облигацию в месяц. В последние 2 месяца обращения выпуска, июне и июле 2021 г., выплачиваемая сумма уменьшится в соответствии с амортизацией.

Напомним, в обращении с июня 2018 г. находится 1200 облигаций первого выпуска «Дядя Дёнер». Номинал ценной бумаги — 50 тыс. рублей. Объем выпуска — 60 млн рублей. Купонный доход компания выплачивает ежемесячно. 14 мая был выплачен 24-й купон из 38.

( Читать дальше )

- комментировать

- 209

- Комментарии ( 0 )

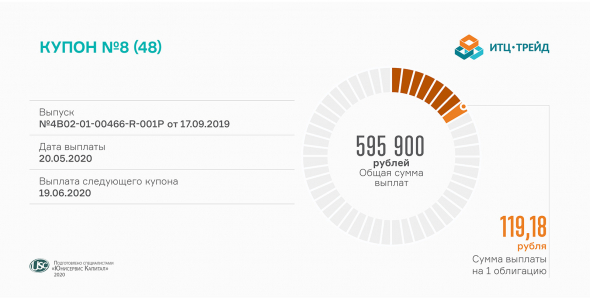

«ИТЦ-Трейд» выплатил 8-й купон

- 20 мая 2020, 14:11

- |

Компания выплачивает инвесторам ежемесячный купон по ставке 14,5% годовых, зафиксированной на весь срок обращения выпуска. Общая сумма выплат составляет почти 600 тыс. рублей, на одну облигацию — 119,18 рубля.

За апрель оборот ценных бумаг «ИТЦ-Трейд» сократился с 9,5 до 3,7 млн рублей, средневзвешенная цена показала незначительный рост и составила 98,97% от номинала.

Напомним, объем четырехлетнего выпуска поставщика бумажных изделий составляет 50 млн рублей, номинал облигации — 10 тыс. рублей. ISIN код: RU000A100UP0. В сентябре 2020, 2021 и 2022 гг. компания в случае необходимости может досрочно погасить облигации, о чем обязуется объявить за 2 недели до даты погашения. Также предусмотрена амортизация, согласно которой за 10 месяцев до окончания обращения выпуска эмитент начнет досрочное частичное погашение по 10% от номинала. Инвестиции «ИТЦ-Трейд» направил на пополнение оборотного капитала, увеличение количества контрактов и поставок действующим клиентам.

В период самоизоляции компания продолжает работать в обычном режиме, поставляя картон, бумагу и изделия из нее как на российский рынок, так и за рубеж (Казахстан, Болгария).

Основной рост оборота «Юниметрикс» пришелся на февраль

- 20 мая 2020, 08:36

- |

Компания опубликовала квартальную отчетность: операционный оборот в феврале превысил 515 млн рублей, в марте со снижением отгрузок показатель упал до 475 млн рублей.

Выручка за первые 3 месяца года превысила 1 млрд рублей. Рост относительно 1 квартала 2019 г. составил 148%.

Ввиду увеличения объема продаж в сравнении с прошлым годом снизилась валовая маржинальность трейдера со среднего уровня 8,8% до 7,7% за счет менее маржинальных, но более объемных поставок нефтепродуктов в Ленинградскую область.

Традиционно у компании высокая доля краткосрочных оборотных активов, включая обеспечение облигационного займа дебиторской задолженностью и запасами более чем на 450 млн рублей и краткосрочного долга финансовыми вложениями и остатками на расчетных счетах более чем на 260 млн рублей. Вместе с тем, данные остатки являются краткосрочными и фактически используются трейдером ежедневно для обеспечения закупа на Санкт-Петербургской товарно-сырьевой бирже. Относительно выручки долг не превышает 0,18x.

( Читать дальше )

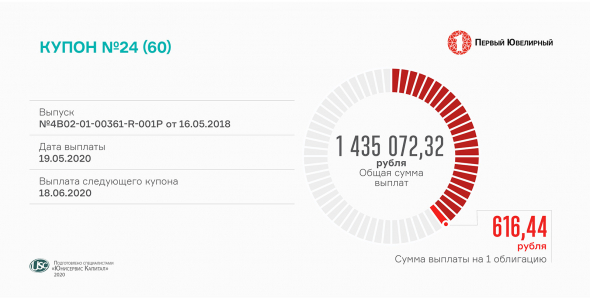

24-й купон выплатил «ПЮДМ»

- 19 мая 2020, 11:35

- |

Компания перечислила в НРД порядка 1,5 млн рублей. Ежемесячно инвесторам начисляется по 616,44 рубля на облигацию (RU000A0ZZ8A2). Расчет производится по ставке 15% годовых, которую компания продлила на третий год обращения выпуска.

Оборот облигаций «ПЮДМ» на вторичных торгах в апреле снизился до 9 млн рублей, средневзвешенная цена составила 99,11% от номинала.

Напомним, в обращении находится 2328 бумаг трейдера драгоценными металлами на 116,4 млн рублей. Размещение длилось с мая 2018 г. по апрель 2019 г., поскольку компания привлекала инвестиции по мере потребности в пополнении оборотного капитала. Номинал облигации составляет 50 тыс. рублей. Заем привлечен на 5 лет с 60 купонными периодами. Погашение назначено на 04.05.2023. Через год состоится безотзывная оферта, основанием которой послужит определение дохода по 37 и последующим купонным периодам.

( Читать дальше )

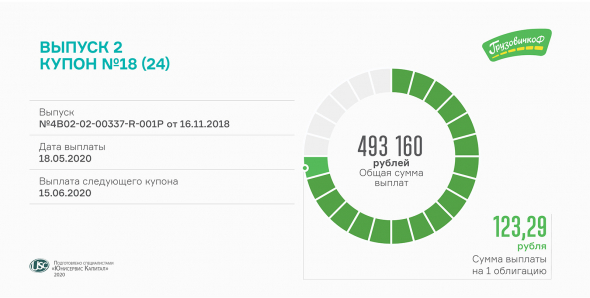

«ГрузовичкоФ-Центр» выплачивает 18-й купон по облигациям 2-й серии

- 18 мая 2020, 14:21

- |

Выплата купона по второму облигационному займу (RU000A0ZZV03) перенесена с выходного дня, 16 мая, на понедельник, 18 мая.

Расчет производится по ставке 15% годовых. Компания выплачивает купон раз в месяц, общая сумма выплат составляет порядка полумиллиона рублей. Через неделю, 26 мая, ожидается выплата второго купона по 4-му выпуску.

Облигации «ГрузовичкоФ» — одни из немногих выпусков ВДО наших партнеров, средневзвешенная цена которых осталась в апреле выше номинала. Показатель по второму выпуску компании составил 103,46% (+2 п. п.), по третьему выпуску — 101,38% (+1,84 п. п.), по четвертому — 100,12% (-0,88%). Помимо них, выше 100% от номинала торговались облигации «Ламбумиза» и Новосибирского завода резки металла.

При этом объем торгов бондами «ГрузовичкоФ-Центр-БО-П02» сократился до 2,4 млн рублей по итогам апреля. Бумаги торговались 19 из 22 торговых дней.

( Читать дальше )

Результаты работы ООО «Дядя Дёнер» за 1 квартал 2020 года

- 18 мая 2020, 06:47

- |

Финансовые показатели сети быстрого питания демонстрируют положительную динамику. Выручка компании достигла 84,1 млн рублей, что на 26,2% больше, чем за 1 квартал прошлого года.

Операционные показатели сети «Дядя Дёнер» в разрезе направлений деятельности распределились следующим образом: выручка уличных павильонов — 58,4 млн рублей (соответствует прошлогодним результатам); кафе — 9,5 млн рублей (+ 1,6 млн); выручка производственного цеха выросла почти вдвое и составила 11,5 млн рублей.

Поскольку карантинные меры были введены в Новосибирской области в конце марта, на результатах операционной деятельности в первом квартале это практически не отразилось. За исключением незначительного снижения выручки стритфуд-направления. В марте ее объем составил 19,9 млн рублей, что на 2,8% ниже обычных показателей.

Заметно увеличился квартальный размер чистой прибыли. За январь-март 2020 года компания заработала 5,8 млн рублей, что превышает прошлогодние показатели на 52,6%. Собственный капитал компании, с учетом нераспределенной прибыли, по состоянию на 1 апреля 2020 года составил 384,1 млн рублей.

( Читать дальше )

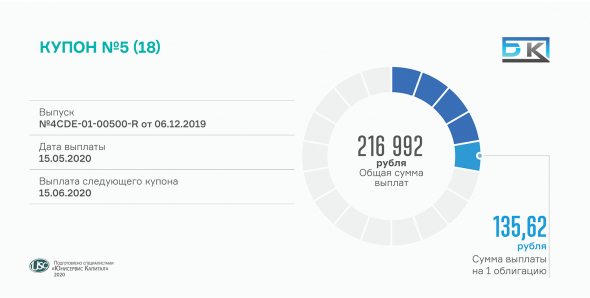

Пятый купон выплатила производственная компания «БК»

- 15 мая 2020, 14:28

- |

Новосибирский производитель изделий из пластмасс выплатил сегодня купонный доход по коммерческим облигациям (RU000A1016T6).

Предусмотрен ежемесячный купон в течение полутора лет, до июня следующего года. Компания выплачивает инвесторам почти по 217 тыс. рублей каждые 30 дней. Купон в размере 16,5% годовых установлен на все 18 месяцев обращения выпуска.

Выплата за новый купонный период состоится на день позже запланированной даты, которая выпала на воскресенье, 14 июня.

Напомним, ООО «БК» разместило коммерческие облигации по номиналу 10 тысяч рублей на общую сумму 16 млн рублей в декабре 2019 г. Инвестиции направлены на развитие производства — покупку роботов, термопластавтоматов и пресс-форм для пищевого направления. Заказанные в Китае пресс-формы компания уже получила, на следующей неделе состоится их запуск.

«ПЮДМ» поделился операционными показателями за 1 квартал 2020 года

- 15 мая 2020, 13:38

- |

Анализируем промежуточную управленческую отчетность трейдера драгоценными металлами.

Март оказался самым продуктивным месяцем за 4 года работы компании: оборот трейдера превысил 800 млн рублей. Отчасти это связано с высокими ценами на золото. В целом за 3 месяца из-за достаточно провального февраля (оборот относительно февраля 2019 года был на 20% меньше) оборот снизился на 5% и составил 1,95 млрд рублей.

Ввиду роста цен на золото и недостаточного оборотного капитала при существенно растущем спросе компания сосредоточились на увеличении маржинальности сделок. Кроме того, проведена работа по эффективности аффинажа, в результате существенно снизился угар по передаваемому металлу со среднего значения 0,3 до 0,15 в том числе благодаря приобретению спектрометра и более эффективной оценке приобретаемого металла. В результате валовая маржинальность «ПЮДМ» выросла с 1,46% до 2,09%. Компания заработала на 35% больше валовой прибыли, чем годом ранее.

( Читать дальше )

Засучив рукава: KISTOCHKI готовятся к наплыву клиентов

- 15 мая 2020, 11:30

- |

У сети бьюти-студий KISTOCHKI есть четкий план, как не только выйти из кризиса без потерь, но и значительно укрепить свои позиции.

Салоны красоты ушли на карантин, но помимо операционной деятельности, у компании было достаточно вопросов, требующих решения. Например, удобный, более функциональный и привлекательный сайт, разработка которого активно велась в удаленном режиме. Кроме того, перерыв в работе студий позволил внедрить Yclients и перевести весь поток заказов на работу в новом, более удобном мобильном приложении. Нашлось время и на разработку кардинально нового фирменного стиля для более уверенного позиционирования KISTOCHKI на рынке услуг.

И, наконец, самое важное — разработка будущей рекламной кампании. Ведь далеко не все конкуренты смогут пережить кризис, а значит на поиски новых мастеров и качественных услуг отправится огромное множество потенциальных клиенток, и у компании есть отличный шанс завладеть их вниманием и завоевать сердца. Да и постоянные клиенты первым делом постараются попасть в KISTOCHKI.

( Читать дальше )

«Ламбумиз» опубликовал отчетность за 1 квартал 2020 года

- 15 мая 2020, 08:42

- |

В июле прошлого года компания привлекла 120 млн рублей частных инвестиций через выпуск биржевых облигаций. Положительные результаты уже отразились на финансовых показателях завода.

Благодаря привлеченным средствам компания укрепила свои позиции на рынке изделий из ламинированного картона, а рентабельность производства показала положительную динамику. На 92 млн рублей выросли активы компании (+8%).

Часть денег инвесторов была вложена в увеличение запасов и финансирование дебиторской задолженности. На рост дебиторской задолженности повлияла также конвертация части финансовых вложений компании. Эти изменения в учетную политику были внесены в соответствии с правилами РСБУ.

Операционная эффективность производства выросла, однако полученная чистая прибыль меньше, чем в прошлом году. До уровня 2017 г. снизился также объем выручки за первый квартал 2020 г. (-18,8% относительно января-марта 2019 г.).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал