ИНВЕСТОРАМ

«Дядя Дёнер» открыл блинную

- 27 мая 2020, 06:05

- |

Первый павильон под вывеской «Родные блины» открылся в мае недалеко от главного вокзала в Новосибирске. Новый конкурентный проект от основателей крупнейшей в Сибири сети общепита позволит увеличить загрузку производства «Дядя Дёнер».

Направление выглядит весьма перспективным: конкурентом фактически выступает только сеть «Русские блины», которая не в состоянии полностью удовлетворить потребительский спрос на блины. Можно сказать, конкуренция в этой сфере почти на нуле, чего не скажешь о рынке шаурмы — оживленном и насыщенном.

Павильоны с большим ассортиментом сытных и сладких блинов и напитков планируется запустить в рамках городского проекта «Умные остановки» в Новосибирске, а также в Рязани.

Выпечка блинов — дополнительная нагрузка на производственный цех «Дядя Дёнер». Его развитие идет полным ходом: компания участвует в тендере на поставку полуфабрикатов и готовых блюд на АЗС «Газпромнефть». Речь идет о 132 объектах в Новосибирске, Кемерове, Омске, Красноярске и Барнауле.

( Читать дальше )

- комментировать

- 313

- Комментарии ( 0 )

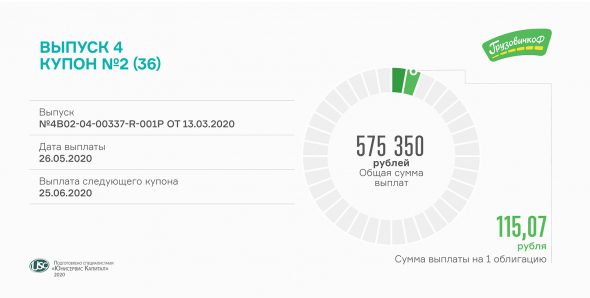

«ГрузовичкоФ» сегодня выплачивает 2 купон по 4 облигационному выпуску

- 26 мая 2020, 13:00

- |

Общая сумма выплат составляет 575 350 рублей. Размер купонного дохода инвесторов установлен на весь период обращения бумаг и начисляется ежемесячно из расчета 14% годовых. На одну облигацию номиналом 10 тысяч рублей эмитент выплачивает по 115,07 рубля.

Данный выпуск поступил в обращение в апреле, когда фондовый рынок находился в стагнации. Тем не менее, были размещены все бонды на общую сумму 50 млн рублей. Компания планирует погасить четвертый облигационный заем через 3 года.

На апрельских торгах бумаги «ГрузовичкоФ-Центр» серии БО-П04 (ISIN код: RU000A101K30) сформировали внушительный оборот на общую сумму свыше 45 млн рублей. Бонды торговались по средневзвешенной цене 100,12% от номинальной стоимости.

В июне сервис «ГрузовичкоФ» запускается в Германии. На новом рынке нет прямых конкурентов, использующих в своей работе автоматические системы распределения и получения заказов, в то время как в распоряжении компании имеется программа автораздачи заказов собственной разработки.

«Ультра» подводит итоги работы в 1 квартале 2020 года

- 26 мая 2020, 10:36

- |

С 2019 года компания проводит политику оптимизации ассортимента, выводя из производства продукцию с низкой маржинальностью и заменяя ее на актуальные и высокодоходные позиции, попутно расширяя рынок сбыта.

Экономический эффект от проводимых мер проявляется уже сейчас. На фоне снижения объема выручки компании в отчетном периоде до 257,4 млн рублей (-19,2 млн) и уменьшения стоимости активов до 552,2 млн рублей (-28,5 млн) за счет сокращения запасов на складе валовая рентабельность, напротив, показывает положительную динамику — ее значение достигло 21,7%. Объем валовой прибыли — порядка 55,8 млн рублей, а полученная чистая прибыль в два раза превысила результат аналогичного периода и составила 1,1 млн рублей.

ООО «Ультра» продолжает разработку новых направлений продаж. Наиболее перспективные из них — стеллажи Everest Beamy и товары для пчеловодов. Выпуск новой модели металлических стеллажей компания наладила в конце 2019 г. Уже в первом квартале этого года продажи данного товара заняли 7% от общего объема реализации. А доходы от выпуска продукции пчеловодческого направления с октября прошлого года выросли на 91%.

( Читать дальше )

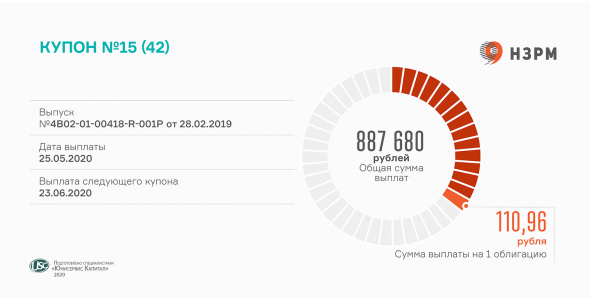

«НЗРМ» выплатил доход за 15 купонный период

- 25 мая 2020, 14:29

- |

Очередная дата выплаты купона пришлась на воскресенье, 24 мая, в связи с чем был перенесена на ближайший рабочий день — 25 мая. Общая сумма дохода, перечисленная в НРД, составила 887 680 рублей из расчета 110,96 рубля за одну бумагу.

Размещение выпуска биржевых облигаций серии БО-П01 (ISIN код: RU000A1004Z9) состоялось в марте 2019 г. С его помощью ООО «НЗРМ» получило в свое распоряжение 80 млн рублей частных инвестиций сроком на 3,5 года. Доход по бондам начисляется ежемесячно по ставке 13,5% годовых, установленной на весь оставшийся срок обращения.

На биржевых торгах в апреле облигации торговались 22 дня и сформировали оборот на сумму 5,62 млн рублей. Средневзвешенная цена по ним за месяц выросла на 0,89 пункта и составила 101,04% от номинальной стоимости.

Новосибирский завод резки металла занимается изготовлением металлопродукции, привлекает клиентов как аутсорсинговая площадка, участвует в стартапах, предоставляя производственную базу для реализации перспективных проектов, а также развивает трейдинговое направление. В марте 2020 года компания получила рекордную выручку за месяц — 248 млн рублей.

«Нафтатранс плюс» раскрыл квартальную отчетность

- 25 мая 2020, 10:44

- |

Выручка топливной компании за январь-март 2020 г. снизилась на 1,2% относительно 1 квартала 2019 г., показатели рентабельности выросли.

Нефтетрейдер заработал 1,45 млрд рублей выручки, что на 18,3 млн рублей меньше квартального показателя прошлого года. Валовая прибыль выросла на 28 млн рублей (+37,6%) и составила 102,8 млн, операционная прибыль — на 58,5%, до 52,5 млн рублей.

Компания нарастила долговую нагрузку на 669 млн рублей, привлеченный капитал был направлен на увеличение запасов и отсрочки клиентам. Напомним, в феврале и октябре 2019 г. «Нафтатранс плюс» разместил 2 выпуска биржевых облигаций совокупным объемом 370 млн рублей. Купонный доход выплачивается инвесторам ежемесячно. Ставка по бондам 1-й серии составляет 13,5% годовых, 2-й серии — от 13% до 15%, устанавливается каждый месяц в зависимости от ключевой ставки ЦБ РФ. Оба займа привлечены на 5 лет, с погашением в 2024 г.

Прошедший апрель, несмотря на общее падение рынков, стал для компаний группы «Нафтатранс плюс» самым плодотворным месяцем за весь период работы как по выручке, так и по прибыли. В том числе благодаря развитию транспортных услуг: в течение 1 квартала компании увеличили автопарк, приобретя 5 автоцистерн для перевозки битума и мазута и 10 рефрижераторов для пищевой продукции и опасных грузов, требующих определенных температурных режимов.

«ПЮДМ» выкупил 2 облигации по оферте

- 25 мая 2020, 06:53

- |

Основанием для приобретения бондов по требованию их владельцев стало определение ставки купона на третий год обращения выпуска. Компания приняла решение сохранить купон в размере 15% годовых. Аналогичная процедура прошла в мае 2019 г. и состоится через год.

В пятницу «Первый ювелирный» перечислил по заявке инвестора 100 тысяч рублей за две облигации и 123,28 рубля накопленного купонного дохода, рассчитанного на 22 мая (установленную эмиссионными документами дату досрочного погашения).

В обращении остаются все ранее размещенные облигации «ПЮДМ» на сумму 116,4 млн рублей, так как эмитент может продать выкупленные бумаги повторно. Номинал облигации — 50 тысяч рублей. Купонный доход начисляется инвесторам каждый месяц, размер выплат на одну ценную бумагу составляет 616,44 рубля. Заем привлечен на 5 лет, до мая 2023 г. ISIN код выпуска: RU000A0ZZ8A2.

Инвесторы активно совершают сделки купли-продажи облигаций «ПЮДМ» на вторичном рынке. Объем торгов за 2 года обращения выпуска, с мая 2018 г. по апрель 2020 г., составил без малого 350 млн рублей. В среднем это 14,5 млн рублей в месяц. Средневзвешенная цена пошла вниз только в последние 2 месяца, после паники на мировых рынках, вызванной пандемией коронавируса. Однако показатель держится вблизи номинала: 99,11% по итогам апреля.

Аналитическое покрытие сети KISTOCHKI за 1 квартал 2020 года

- 22 мая 2020, 14:14

- |

Перед вами спецвыпуск, особое внимание в котором уделено текущему состоянию сети маникюра и педикюра, антикризисным мерам, принятым руководством во время режима самоизоляции, а также перспективам и планам дальнейшей работы.

Ключевые тезисы:

- Три студии в Ленинградской области возобновили работу в мае с соблюдением всех санитарно-эпидемиологических требований. Еще 22 откроются по завершении карантина. Три наименее перспективных локации закрылись, а их оборудование будет использовано для оснащения новых салонов.

- Посещаемость студий в 1 квартале 2020 г. в среднем составила 22 тыс. человек в месяц против 20,2 тыс. в аналогичном периоде 2019-го. Среднегодовой показатель — порядка 26 тыс. посетителей ежемесячно. В связи с негативным влиянием кризиса на конкурентов ожидается рост спроса на услуги сети KISTOCHKI, который будет удовлетворен благодаря сохраненному в полном объеме штату мастеров.

( Читать дальше )

«ГрузовичкоФ-Центр» отчитался по итогам 1 квартала 2020 года

- 21 мая 2020, 14:17

- |

Эмитент находится в процессе реорганизации, поэтому финансовые показатели снижаются: «ГрузовичкоФ-Центр» присоединится к ООО «Круиз», головной компании сервиса и владельцу нематериальных активов.

Выручка ООО «ГрузовичкоФ-Центр» за первый квартал 2020 г. в размере более 42 млн рублей была сформирована мувинговыми услугами оставшегося на балансе эмитента грузового автопарка. В активах, помимо основных транспортных средств, также дебиторская задолженность корпоративных клиентов и партнерских компаний, для которых эмитент оказывает транспортные услуги.

Всего же оборот сервиса «ГрузовичкоФ» в Москве и Санкт-Петербурге без учета региональных партнеров и стран СНГ за первый квартал 2020 г. вырос на 8,3%, до 750 млн рублей. Из них 420 млн рублей приходится на столицу (рост составил 11,5%).

Сервис «ГрузовичкоФ» также осуществляет работу в 26 городах от Якутска до Калининграда. За январь-март 2020 г. региональный автопарк выполнил свыше 25 тысяч заказов.

«НЗРМ» подводит итоги работы за 1 квартал 2020 года

- 21 мая 2020, 08:04

- |

Объем выручки компании за январь-март составил 405 млн рублей. Это на 17,4% больше, чем за аналогичный период 2019 г., причем большая часть суммы заработана в марте. Положительная динамика обусловлена возросшим объемом заказов для РЖД и производителей сельхозтехники. Для их своевременного выполнения производственный сектор компании работал на полную мощность.

«НЗРМ» активно развивает перспективное направление аутсорсингового производства и наращивает соответствующую клиентскую базу. Часть новых заказчиков — компании, нацеленные на сибирский рынок и имеющие собственные производства в других регионах страны. Изготовление продукции или некоторых ее элементов «на месте» через аутсорс позволяет сократить финансовые и временные затраты на логистику. Среди заказчиков также есть стартапы и небольшие компании, у которых есть перспективные разработки, но нет достаточной технической и финансовой базы для их реализации.

( Читать дальше )

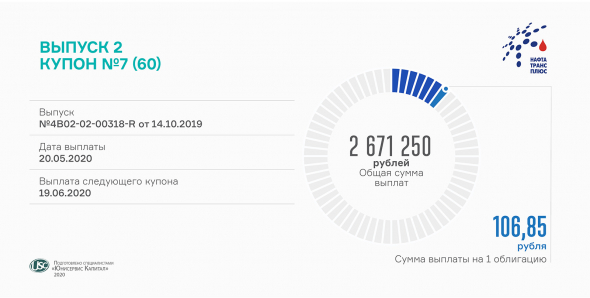

«Нафтатранс плюс» выплатил седьмой купон по облигациям 2-й серии

- 20 мая 2020, 15:17

- |

Инвесторам топливной компании ежемесячно начисляется доход в зависимости от ключевой ставки Центробанка: ставка ЦБ РФ + 6%, но не менее 13% и не более 15% годовых. Несмотря на апрельское снижение регулятором показателя до 5,5%, «Нафтатранс плюс» выплатил 20 мая по 106,85 рубля на облигацию, что соответствует 13% годовых.

Объем вторичных торгов облигациями второго выпуска сибирского нефтетрейдера составил в апреле 10,5 млн рублей, средневзвешенная цена упала до 96,37% от номинала. Сделки с бондами совершались на Мосбирже ежедневно в течение 22 торговых дней.

В обращении находится 25 тыс. облигаций «Нафтатранс плюс-БО-02» (RU000A100YD8). Размещение выпуска состоялось в октябре 2019 г. Номинал ценной бумаги — 10 тыс. рублей. Купон выплачивается раз в месяц по плавающей ставке. Предусмотрена квартальная амортизация: частичное досрочное погашение по 6,67% начнется в октябре 2021 г. и завершится выплатой остатка номинала облигации в размере 19,96% в сентябре 2024 г.

Поручитель компании — ООО «АЗС-Люкс» — вскоре увеличит в Новосибирске сеть заправок Shell за счет реконструкции действующих АЗС, которая стартовала в декабре.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал