ИНВЕСТИЦИИ

Гуру инвестиций приглашает в команду, но нужно приплатить.

- 25 декабря 2019, 17:11

- |

Это маркетинг 80-го уровня! Беру на вооружение.

В конце, рассматриваемого мною в предыдущем посте видео про Мовчана https://smart-lab.ru/blog/582803.php было награждение лучших телеграм каналов по инвестициям и личным финансам (интересно, по каким критериям!). Во, думаю, наконец то почитаю что-то полезное! Но не тут-то было!

Канал Кубышка Евгения Марченко.

Сначала меня привлекли инвестиционные портфели, попросил подтверждение результатов, но это не предусмотрено – верим на слово. Полезного на канале пока тоже не попалось. Про автора в яндексе найти ничего не удалось.

А сегодня вот такое уникальное предложение для любимых подписчиков:

Я хочу к Вам в команду

Прежде чем заполнять анкету пожалуйста прочитайте очень внимательно этот текст.

Я работаю с людьми. И имею очень большой авторитет и экспертность во всех вопросах связанных с инвестированием. И что самое главное, я имею безграничное доверие людей, которые меня знают или узнают в результате сотрудничества.

Доверие это я заслуживал годами. И далось оно мне только потому, что я всегда коммерческую составляющую ставлю на второе место, для меня главное чтобы человек получил качественные услуги и главное, чтобы человек достиг поставленной им с помощью моих рекомендаций целей.

Поэтому у меня будет очень строгий отбор, и вот какие у меня будут требования:

1) Презентабильный вид и умение общаться с людьми

2) Возможность выезжать зарубеж на обучение. 1 раз в квартал на 3-4 дня.

3) Вы должны сами с помощью меня инвестировать, иначе как Вы будете рассказывать людям, то чего Вы не знаете.

4) На все это потребуется примерно сумма примерно 200.000 руб. В этой сумме 1 поездка на обучение, которое состоится в конце января это примерно 50.000 руб. и 150.000 руб. на инвестиции.

!!! Эти деньги мне не платятся и я скажу больше...

И самое важное, я обучаю Вас дальнейшим шагам абсолютно БЕСПЛАТНО. Но так будет не всегда. В дальнейшем мой персональный коучинг будет стоить денег. Поэтому у Вас есть шанс пройти его бесплатно.

Ознакомительная встреча будет стоить 10.000 руб. — это не способ заработать, это способ показать Вашу серьезность намерений. Вы должны понимать, что мне придется общаться индивидуально с каждым и объяснять подробности.

Если в ходе беседы я пойму, что Вы мне не подходите, я Вам верну деньги.

Если Вам близка моя философия и если Вам подходят все эти условия заполните пожалуйста анкету и дождитесь моего ответа.

Коллеги, посоветуйте пожалуйста какие-нибудь полезные каналы, а то что-то какой-то развод кругом попадается.

- комментировать

- 6.2К

- Комментарии ( 28 )

Кто-же все-таки купил акции Газпром?

- 25 декабря 2019, 14:54

- |

Может есть какая-то статья с расследованиями и т.д. Ваши личные предположения.

По некоторым инсайдам Ротенберги, по некоторым вообще американский хедж-фонд.

Возврат ранее уплаченного налога.

- 25 декабря 2019, 11:15

- |

К моему начальному сожалению, но к теперь уже радости, много интересное можно узнать только вычитав где-то. Чуть больше назад, узнал о хитрости, когда можно проведя пару сделок и потеряв только комиссию биржи+брокера, вернуть часть ранее уплаченного(уменьшить предполагаемую выплату) налога. Суть в следующем:

В течении года мы с вами получали дивиденды, с которых брокер сразу удерживал налог, которого за год скопилось ой-ой-ой. Эту сумму можно уменьшить. Какие же условия? Их всего три(первая обязательная, вторая или третья на выбор):

1) У вас есть просевшая позиция(убыточная).

2) У вас были за этот год поступления дивидендов(купонов).

( Читать дальше )

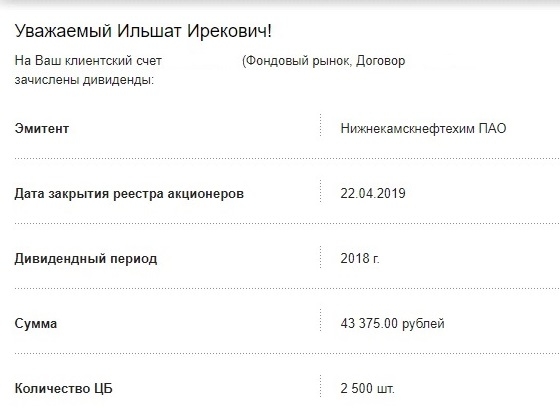

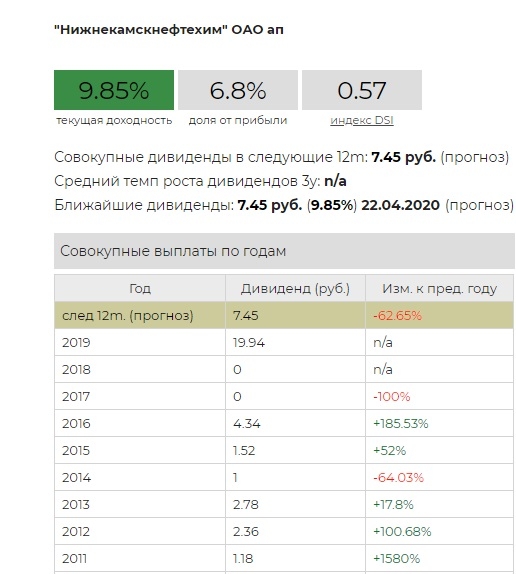

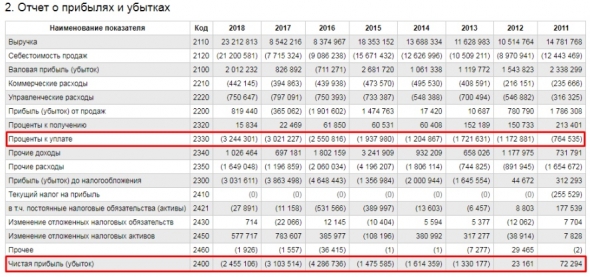

На пенсию в 65. "Эх, хорошо в стране Татарской жить" (с, вольная трактовка). Татарстан, акции, НКНХ пр.

- 24 декабря 2019, 06:53

- |

Полученные дивиденды отбили цену приобретения, произошла так называемая «дюрация в акциях».

Очень хитро поступают, 2 года не платят дивиденды, акция «укатывается в пол» (видимо сами покупают), а потом «нате вам, сразу за 3 года».

( Читать дальше )

Картиночка для верующих в "инвестиции" ОГК-2

- 23 декабря 2019, 20:45

- |

Спрашивали в комментариях до куда акции будут падать. Возьмите капитализацию на момент выхода новости и отнимите от нее 20 млрд. Выйдет что-то в диапазоне 0.45 — 0.5 рубля. Так что думаю до 0.5 можем упасть.

Наши сообщества:

Вконтакте — «Борода Инвестора»

Вконтакте — «ИнвестТема»

Telegram «БородаИнвест»

Мовчан о нелегкой жизни инвестора

- 23 декабря 2019, 18:04

- |

Наткнулся тут на одно любопытное выступление одного из самых здравомыслящих управляющих — Андрея Мовчана. Тема выступления – как избежать неудачных инвестиций. Как всегда, он был крайне категоричен — их практически не избежать и вероятность получения дохода от инвестиций на длительном периоде характеризуется понятием «ошибка выжившего».

Советую послушать:

( Читать дальше )

EXANTE Investor Talks: Главные события 2020 для инвесторов

- 23 декабря 2019, 16:18

- |

( Читать дальше )

✅ Еженедельный обзор финансовых рынков от TVT (23.12.2019)

- 23 декабря 2019, 12:46

- |

Главная тема текущей недели — Чем запастись перед праздниками?

Ведущий Александр Янюк

ЛЧИ. Я нищеброд по имени МИМО!

- 22 декабря 2019, 15:04

- |

Коммуналка, бензин, еда, туда, сюда и нету! Это за и на 3 месяца и как дальше жить?

Вино хоть моё выкинули по акции, сахар не ем, но о большем, типа отдыха в Альпах надо забыть.

Я считаю по доходу в рублях! На проценты двоечники живут!

Одно утешение, я стал самым ленивым участником ЛЧИ! При этом вошёл в 2% лучших!

Сделок 0!

Значит у меня нет комиссии, нет и 13% ндфл! У мня для них денег нет, пусть держатся.

«Ничего личного, это просто бизнес.» Аль Капоне

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал