Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Итоги четверга и текущей недели. Среднесрочный взгляд на рынок.

- 12 февраля 2015, 20:17

- |

Долгожданный позитив из Минска, где в нормандском формате решался вопрос конфликта на Украине, российскому фондовому рынку дал возможность вновь приблизится к максимальным отметкам текущего года. Рублёвый индекс ММВБ сумел прибавить в пределах 2% и преодолеть отметку 1800 пунктов, однако переписать максимум понедельника он так и не сумел. Валютный индекс РТС показал более существенный рост, почти на 5%, однако ближе к закрытию растерял почти половину завоёванных позиций.

Стоит отметить, что несмотря на такой долгожданный позитив, и украинская валюта, и российский рубль, не сумели показать впечатляющей динамики. Рост российской валюты, даже при растущих ценах на нефть, составил скромные 0.5%. Сей факт, можно расценивать как один из опережающих индикаторов риска. Пока мало кто сомневается, что конфликт на Украине начнёт затихать и мы не увидим новых провокаций. После подписания последних минских соглашений, не прошло и недели, как их обе стороны конфликта начали нарушать. К сожалению, и сейчас нет гарантий, что всё, что написано на бумаге, будет воплощаться в жизнь.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 31 )

Российский фондовый рынок – похоже на финальный аккорд.

- 09 февраля 2015, 16:06

- |

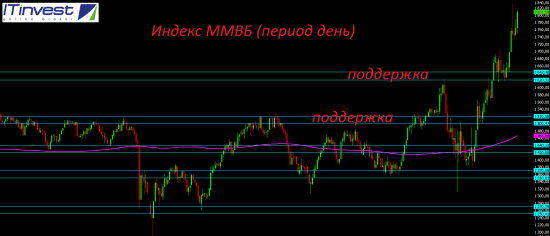

В последнем своём обзоре я писал следующее — «Напрашивается финальный рывок вверх в течение одного или двух дней, с обновлением 4-х летнего максимума и потом коррекция» Как мы видим, два дня выноса случилось — smart-lab.ru/company/itinvest/blog/235178.php

В понедельник российский рублёвый индекс ММВБ впервые с апреля 2011 года превысил отметку 1800 пунктов. В моменте рост достигал отметки 1828 пунктов, и это несмотря на падение европейских индексов более на 1% и просто ужасных данных по экономике Китая. С начала текущего года, за неполные полтора месяца, индекс ММВБ взлетел ровно на 30% и сейчас выходить из российских акций и фиксировать прибыль самое время. Бурный рост понедельника был в большей степени обусловлен принудительным закрытием коротких позиций, что часто сигнализирует о финале локального ралли. Уже во второй половине дня весь позитив на российском рынке начал исчезать и к закрытию дня индексы растеряли весь бурный рост, дав хороший сигнал на скорый разворот рынка.

( Читать дальше )

Розовый пони Греции. Обзор на предстоящую неделю от 8.02.2015

- 09 февраля 2015, 04:29

- |

На уходящей неделе:

— Греция

Турне премьера Ципраса и минфина Греции Варуфакиса провалилось.

Новая программа Греции не встретила поддержку ни в одной из стран Еврозоны.

Конечно, премьер Италии Ренци и президент Франции Олланд с пониманием отнеслись к Ципрасу, ибо программа мер экономии давит и на эти страны, но инициативу нового правительства Греции все страны Еврозоны воспринимают как зло.

Списание долгов Греции окажет негативное воздействие на экономику остальных стран Еврозоны, а успех правительства Ципраса может привести к смене существующих правительств тех стран, которые реализуют меры строгой экономии.

В среду уходящей недели ЕЦБ объявил о прекращении приема под залог ГКО Греции с 11 февраля, однако оставил поддержку ликвидности банкам Греции через программу предоставления чрезвычайной ликвидности ELA.

Блумберг подсчитал, что через эту программу банки Греции могут получить объем ликвидности до 1/3 всех депозитов, т.е. при сильном оттоке капитала банковскую систему Греции ожидает крах.

( Читать дальше )

Евро все? ЕЦБ отказывается от Греции...

- 05 февраля 2015, 00:05

- |

*ЕЦБ заявил, что не может предполагать успешного завершения программы помощи Греции

Ещё раз про рубль, нефть и fRTS.

- 04 февраля 2015, 22:26

- |

На фоне стремительного роста цен на нефть, более чем на 20% за три торговые сессии, российский рубль также получил хорошую поддержку и смог укрепиться в пределах 10%. Несмотря на резкое сокращение числа буровых скважин в США, стремительное падение инвестиций в нефтяную отрасль и массовые забастовки в Америке, на дальнейший рост “чёрного золота” уже рассчитывать не стоит. Пока с рынка нефти будут уходить слабые игроки, их место будут занимать более сильные и менее закредитованные, поэтому сильного сокращения добычи нефти в ближайшее время явно не случится. Если нефтяные котировки перестанут поддерживать российскую валюту, то шансов на её укрепление будет крайне мало.

В Феврале России предстоит погасить внешних долгов на внушительную сумму 15 млрд. долларов, семь из которых, приходится на компанию Роснефть. Большая часть валюты уже явно саккумулирована для выплат, но даже небольшие покупки на тонком рынке могут и дальше оказывать существенное давление на рубль. Сокращение экономики приводит к падению доходов бюджета, который и дальше придётся компенсировать через падение рубля. Пролонгация санкций и понижение рейтинга хоть и учтены рынком полностью, но для дальнейшего оттока капитала – это по-прежнему весомый аргумент. И наконец, самое главное – подорвано доверие к главному регулятору, который начал метаться из стороны в сторону и под давлением, или уже от безысходности, стал вновь пересматривать свои приоритеты и свою монетарную политику в целом. Ещё даже близко не пройдён пик инфляции, при этом ЦБ РФ понижает ставку с 17% до 15%, тем самым создавая дополнительное давление на рубль. Снижение ставки на 2% реальный бизнес всё равно никак не заметит. Даже если кредиты снизятся с 35% до 30% это всё равно дорога в никуда. Но своим действием ЦБРФ теперь вновь изменил ожидания участников рынка и теперь все будут ждать дальнейшего снижения ставки в ближайшие месяцы, чтобы вытянуть из ямы экономику, иначе для чего было вообще делать первый шаг, если за этим не последует плавный цикл? Раз ЦБ вновь сменил приоритеты и переоценил риски инфляции и риски падения экономики, значит и нам надо готовиться к тому, что держать рубль больше никто не будет, а инфляция из приоритетов уходит на второй план.( Читать дальше )

Убийство Тройки и гастрольный тур Ципраса. Обзор на предстоящую неделю от 1.02.2015

- 02 февраля 2015, 02:47

- |

На уходящей неделе:

— Заседание ФРС

Сопроводиловка ФРС вышла нейтральной.

Члены ФРС более оптимистично оценивают состояние экономики и рынка труда, но по росту инфляции опасения выросли.

Из сопроводиловки исчезло приравнивание фразы «ФРС готово проявить терпение» к фразе «ставки на текущих уровнях значительное время», но это было ожидаемо.

Примечательно единогласие членов ФРС.

Отчасти такое единодушие объясняется сменой состава: с января радикальных ястребов Плоссера, Фишера и голубя Кочеркалоту сменили другие члены региональных ФРБ.

Текущий голосующий состав ФРС стал более голубиным, поэтому протокол ФРС 18 февраля, скорее всего, выйдет в стиле «смотрим, ждем».

Хильзенрат, негласно считающийся рупором ФРС, после выхода сопроводиловки сделал вывод, что до июня ставки повышены не будут.

Вывод верный, ибо падение инфляции и рост доллара принудят ФРС к осторожности.

Но предпосылки, на основе которых Хильзенрат сделал данный вывод, ошибочны, ибо он приравнивает наличие формулировки о «терпении» ФРС к гарантированным 2 месяцам отсутствия повышения ставки, основываясь на словах Йеллен.

( Читать дальше )

Февраль принесёт инвесторам новые риски и новый негатив.

- 26 января 2015, 16:57

- |

Предыдущий обзор тут - smart-lab.ru/blog/232014.php

Старт текущей недели на российском фондовом рынке прошёл в негативном ключе. Рублёвый индекс ММВБ потерял в пределах 2%, а валютный индекс РТС просел почти на 5%. Российская валюта также попала под давление, и в первый торговый день потеряла почти 3% к бивалютной корзине.

Причин для беспокойства у российских инвесторов сейчас несколько. Главная из них – это обострение ситуации на Украине и рост геополитических рисков. В выходные с новой силой вспыхнули военные действия и пока, ни одна из сторон не готова идти на мирный диалог. Нельзя исключать, что военное противостояние будет только набирать обороты до конца текущей недели, чтобы на очередной встрече у европейских лидеров появились новые поводы для введения очередной порции санкций против России. Не стоит забывать и про рейтинговое агентство Standard & Poor's, которое уже в предстоящую пятницу может снизить кредитный рейтинг Российской Федерации до «спекулятивного» уровня. Чем хуже будет развиваться ситуация на Украине, тем больше будет шансов на снижение рейтинга. Формально, в текущей экономической ситуации суверенный рейтинг России почти по всем критериям соответствует “инвестиционному” уровню, однако политическое давление со стороны США, может запросто перевесить все аргументы.

( Читать дальше )

Победа Сиризы. Обзор на предстоящую неделю от 25.01.2015

- 26 января 2015, 02:05

- |

На уходящей неделе:

Заседание ЕЦБ.

ЕЦБ запустил QE на сумму 60 млрд евро в месяц и продолжительностью с марта 2015 до конца сентября 2016 года.

Т.е. общая сумма QE составит 1 трлн 140 ярдов евро, а это больше ожиданий рынка.

Программа QE комбинированная и состоит из покупок:

— ABS и СРР3 (запущенные ранее).

— ГКО стран Еврозоны с периодом погашения на момент покупок от 2х до 30 лет (покупки ГКО стран Еврозоны будут пропорциональны объему долговых рынков этих стран в соответствии с долями национальных ЦБ в капитале ЕЦБ).

— Облигаций учреждений и европейских институтов.

Планируется покупки не более 25% от каждого выпуска бондов и не более 33% объема долговых обязательств каждого эмитента, чтобы ЕЦБ не имел блокирующего пакета бумаг.

Также по TLTROs, проводимых с 2015 года, была снижена ставка на 10 базисных пунктов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал