Евро-Доллар

Высадка пассажиров из ДОЛЛАРА

- 26 октября 2017, 18:38

- |

Что у нас было в начале 2017 года? Индекс доллара был около 103 и абсолютное большинство ставило на его дальнейший рост. Чем это закончилось? Жесткой 7-месячной разгрузкой баксодержателей. Если посмотреть на график, то там видно, что индекс доллара летом пробил вниз 2-х летний торговый диапазон. Что в это время рассказывали почти из каждого утюга? Бред какой-то писали везде про затухание роста в америке и про дикий рост в европе. Что в Европе разгоняется инфляция, и ЕЦБ вот-вот свернет программу QE и повысит ставку. Писали что ФРС — нерешительно настроен, а ЕЦБ — супер решительно. И где всё это? Просто вранье и никак иначе. Очень похоже было на манипуляции на валютном рынке с использованием ведущих финансовых СМИ, так как все фундаментальные факторы как были за доллар, так и остаются. Основная задача была снять стопы и выбить всех из бакса. И поменять сентимент на рынке, т.е. отношение к доллару. Операция прошла успешно. Разочарование от доллара было ужасное. Почти уверен, что теперь на любом росте бакса, большинство будет его шортить.

( Читать дальше )

- комментировать

- 29 | ★4

- Комментарии ( 20 )

Как ЕЦБ наказывает НЕМЦА

- 23 октября 2017, 21:03

- |

Хотел бы опять остановиться на том, почему я НЕ ЖДУ новый цикл роста евро к доллару. Тема сейчас очень актуальная, т.к. уже стали появляться прогнозы, что евро будет стоить 1.30 и выше в следующем году. У меня никак в голове не может уложиться рост евро при текущей политики ЕЦБ И ФРС. Напомню, что ЕЦБ продолжает программу QE и держит нулевую ставку. А ФРС ставку повышает и приступила к сокращению своего баланса. Т.е. налицо сильное расхождением монетарных политик 2-х главных центробанков мира.

Второй момент, который меня сильно смущает в евро, это абсолютно разная ситуация в ведущих экономиках еврозоны. Начну с лидера, с Германии. Немецкая экономика в хорошей форме и она не нуждается в программе QE от ЕЦБ, и немецкая экономика спокойно бы выдержала повышение ставки. Но в еврозоне есть слабые звенья, самое большое из них — это Италия. Огромный госдолг, который обслуживать Италия не в состоянии без QE от ЕЦБ.

Теперь рассмотрим два варианта событий. Если ЕЦБ быстро свернет программу QE, то проблемы с итальянским госдолгом не заставят себя ждать. Кто будет выкупать 10 итальянские облигации под 2% годовых? А если ставки по итальянским гособлигациям поползут вверх, то это неминуемо поставит вопрос о дефолте Италии. Сами понимаете, что будет с евро в таком случае. Другой сценарий, что ЕЦБ будет продолжать программу QE. Количество евро в системе будет увеличиваться с каждым месяцем, а количество долларов будет наоборот уменьшаться. К чему это должно привести? Опять к росту доллара.

( Читать дальше )

По евро-доллару нарисовалась интересная картина.

- 15 октября 2017, 19:16

- |

Если цена идет отрабатывать цель с пробитой линией шеи по низам 31.08 и 14.09, которая примерно на уровне 1.16, то автоматически активируется более крупная фигура ГИП с практически горизонтальной линией шеи приблизительно на уровне 1.16700 по низам 17.08. и 10.06.

Если так пойдет, то новая цель в районе 1.12 — 1.125. А это, в свою очередь, зона сопротивления по месячному ТФ, из которой выход вверх за 2 года по месячным закрытиям был только 1 раз в марте-мае 2016. И мае-июне 2017 в этой зоне тоже хорошо постояли, перед движением наверх.

Пятничная реакция на новости в сочетании с отскоком на неделе от пробитой линии шеи как-то слишком явно указывает на планы идти вниз. Но с другой стороны последние недели ЕД двигается довольно технично и предсказуемо.

Очередной провал голосования по отмене Обамакеа

- 26 сентября 2017, 13:52

- |

ЕДа шорт

- 29 августа 2017, 00:58

- |

Всем удачи!

Обзор рынка 16 августа. FOMC, запасы нефти, экспирация месячных опционов

- 16 августа 2017, 13:49

- |

Сегодняшний день будет насыщен событиями, которые могут дать импульс рынку (хотя бы краткосрочный) во второй половине дня и вечером:

1) сегодня пройдет экспирация месячных опционов на фьючерсы на акции российских эмитентов;

2) в 17-30 статистика по запасам сырой нефти;

3) в 21-00 будет опубликован протокол заседания FOMC.

В целом по ряду акции в последнюю неделю-две наблюдаются распродажи: ГМК, Норникель, Алроса, Газпром, Роснефть, Ростелеком, НЛМК, Аэрофлот не летит больше тоже.

Тем не менее есть акции, которые выглядят сильнее рынка: Мосбиржа, РусГидро, Распадская.

Индексы РТС и ММВБ балансируют примерно по середине, без явных трендовых признаков .

Нефть вчера выкупили к зоне 51.20-51.50. Но в целом это не дает повода для покупок в долгую. Сейчас цена тестить зону поддержки, как сопротивление. И самое интересное, ждем в 17-30 и спекулятивно отрабатываем реакцию рынка на запасы нефти.

( Читать дальше )

You Trade.TV "Рынок в Середине Дня 02.08.2017" у Игоря Суздальцева

- 02 августа 2017, 15:54

- |

#протрейдинг

Коротко по рынку.

Август начался в тех же торговых диапазонах боковика. Поэтому мысли о мега прибылях можно оставить на осень или криптовалюты ;)

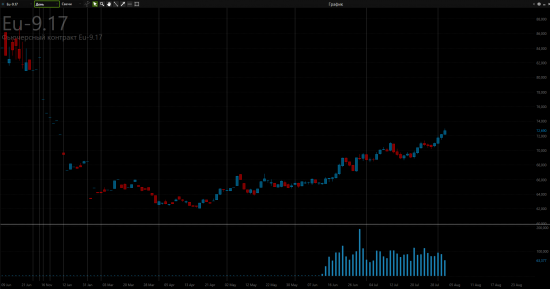

Больше всего из фьючеросов на сегодняшний день хороша идея покупки фьючерса на евро-рубль Eu-9.17. Эту идею лучше реализовывать уже завтра, на сегодняшний день, вероятнее всего уже движений особых не будет, а завтра с утра можно пробовать окупать на откатах. Целей конкретных нет, тренд только начинается.

У Си иная ситуация. Последние три дня видна активность покупателей. Диапазоне 61400-61800 пока могут опять встретить продажами. Поэтому пока сложно сказать, какой именно будет сценарий и когда именно произойдет выход выше 62000.

( Читать дальше )

Евро-доллар

- 01 августа 2017, 10:57

- |

По фундаменту:

— политическую нестабильность в США отыгрывают уже пол-года,

— неспособность провести Трампом, объявленные реформы тоже вся в цене.

— замедление американской экономики тоже уже несколько месяцев в цену закладывают, также как и ускорение в Европе (это при том, что ВВП США остается выше, чем ВВП Европы, а первый квартал традиционно слабый для США);

— выборы во Франции прошли уже три месяца назад;

— тема про снижение объема выкупа ценных бумаг ЕЦБ, была причиной импульсов ЕД вверх два или три раза (при том, что вопрос еще до конца не решен), то есть тоже — не новость;

— повышение потолка госдолга США.

Что не было отыграно рынком:

— по поводу сокращения стимулов ЕЦБ в последнем выступлении Драги частично включил заднюю;

— сокращение баланса ФРС (скорее всего начнется осенью). По монетарной политике: наиболее вероятно, что с осени ФРС начнет снижать баланс, то есть забирать доллары из оборота снижая их массу. ЕЦБ в лучшем случае начнет снижать объемы выкупа с 2018 года и будет продолжать наращивать баланс уменьшающимися объемами до конца 2018. То есть как минимум еще год масса долларов будет снижаться, а масса евро увеличиваться.

( Читать дальше )

Шорт евро-доллара. 30 тиков в кармане.

- 27 июля 2017, 12:20

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал