Еврозона

Грекзит Брекзит Фрекзит

- 26 июня 2015, 10:16

- |

Несколько заголовков из единой Европы:

«Греция будет вынуждена признать дефолт по долгу МВФ, если не придет к соглашению на заседании Еврогруппы в субботу утром».

«Дэвид Кэмерон рассказал об условиях проведения референдума по вопросу выхода из ЕС».

"[свежая] Глава Национального Фронта Марин Ле-Пен пообещала, что Франция покинет еврозону в случае выхода Греции".

- комментировать

- 15

- Комментарии ( 3 )

Планы на лето: календарь долговых выплат Греции

- 22 июня 2015, 18:26

- |

В целом, Греции необходимо выплатить интерес за предыдущие кредиты более 3,5 млрд евро в июле и более 3,2 млрд евро в августе.

Еще 2 млрд евро и 2.4 млрд евро, соответственно, потребуется для рефинансирования.

На фоне предстоящих выплат текущая кризисная ситуация, вызванная 1,5 млрд евро для МВФ, выглядит «кризисной» и неубедительной политической историей.

Подробное расписание выплат: http://leveron.expert/analytics/19396/

Сегодня 13:00 МСК состоится заседание ЕЦБ по вопросу предоставления ликвидности банкам Греции

- 19 июня 2015, 11:29

- |

По сути, ЕЦБ сейчас вынужден компенсировать дефицит по депозитным вкладам (отток за неделю составил 2 млрд евро) за счет программы ELA.

Подробнее: leveron.expert/analytics/19262/

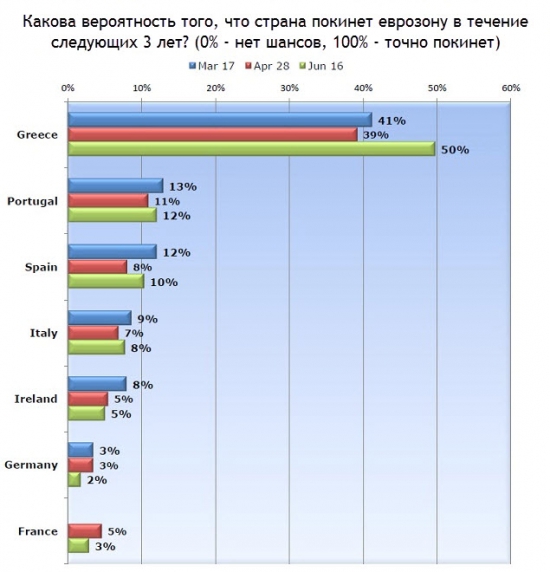

Опрос: половина профессионалов с Уолл-Стрит ожидают выхода Греции из еврозоны

- 16 июня 2015, 18:07

- |

Половина всех опрошенных ждут выхода Греции из еврозоны — это максимальный % за всю историю.

Предыдущий опрос в апреле показывал что лишь 39% экспертов ждали выхода Греции.

Еврогруппа приготовила для Греции ограничение по движению капитала

- 16 июня 2015, 01:43

- |

В понедельник немецкое издание Sueddeutsche Zeitung опубликовало сведения о подготовленном плане стран еврозоны в случае отсутствия решения по греческому вопросу. Если в четверг Греция и кредиторы не придут к соглашению по условиям продления «программы спасения», уже после этих выходных для греческих банков введут контроль за движением капитала, в частности ограничив обналичивание средств и международные переводы из Греции.

Введение контроля за движением капитала является чрезвычайной мерой, которая применялась в еврозоне лишь однажды, в ходе банковского кризиса 2013 г. на Кипре. Основной целью ограничения является избежание массового вывода средств из банков Греции, угрожающих их ликвидности. Впрочем, эта проблема является актуальной уже сейчас: только 5 июня банки Греции потеряли 500 млн евро, а за предыдущую неделю объем депозитов сократился еще на 600 млн евро.

( Читать дальше )

Драги непоколебим на фоне турбулентности, ЕЦБ уверен в QE

- 15 июня 2015, 09:05

- |

Марио Драги убедил экономистов, что он не придет на рынок облигаций, чтобы помочь в ближайшее время. Девяносто семь процентов респондентов, участвовавших в опросе Bloomberg предсказали, что ЕЦБ не будет предпринимать меры, чтобы остановить падение цен на облигации, а также предупредили, что инвесторы должны привыкнуть к высокой волатильности. Драги сталкивается с проблемами в экономике, а также в с вопросом по выходу Греции из Еврозоны.

В течении 3 месяцев действует программа количественного ослабления от ЕЦБ, в этот период резко падают суверенные облигации возвращаются инфляционные ожидания. В то время как последующий рост доходности может увеличить стоимость заимствований для компаний и домашних хозяйств, политики ЕЦБ говорят, что они не видят никаких опасений.

«Вопрос в том, что они могут сделать, если процентные ставки будут расти дальше, а Центральный банк уже покупает облигации? Сказал Дункан де Врис, экономист NIBC Bank NV в Гааге. „Кроме того, ЕЦБ, вероятно, не чувствует актуальность действовать на текущих уровнях доходности, предвидя высокую волатильность рынка“.

( Читать дальше )

FT: Банки Греции потеряли 500 млн евро за один день

- 11 июня 2015, 12:41

- |

Отсуствтие договоренности с кредиторами по дальнейшему обслуживанию государственного долга Греции, риск выхода из зоны евро и введения контроля за движением капитала не добавляет надежности греческим банкам. Вместо того, чтобы хранить свои сбережения на депозитных счетах, греки сейчас предпочитают инвестировать в банки и инвестфонды других стран ЕС либо покупают автомобили.

Объем депозитов vs объем заимствований ELA

( Читать дальше )

Переговоры - это искусство интерпретации

- 09 июня 2015, 18:00

- |

Вопрос выплат пенсионеров оказался одной из конфликтных позиций для обеих сторон долгового кризиса в Греции: кредиторы требуют дополнительного сокращения государственных расходов, а «Сириза» не может позволить себе нарушить прямое предвыборное обещание. Если консенсус не может быть достигнут, почему бы не переформулировать условие? Формально пенсии и зарплаты могут остаться на прежнем уровне, а доля отчислений на социальные нужды увеличена.

Подробнее: leveron.expert/analytics/18547/

Греции предложили продлить программу спасения до марта 2016 г.

- 09 июня 2015, 09:20

- |

Текущая программа спасения Греции объемом 245 млрд евро истекает уже 30 июня, и ее продление на девять месяцев освобождает достаточно пространства для продолжения переговоров между сторонами. На этот период Греция получит дополнительные 10.9 млрд евро, таким образом ей будет гарантирована финансовая безопасность до марта 2016 г. Неудивительно, что новый дедлайн совпадает со сроком истечения обязательств Греции перед МВФ.

Официальный представитель правительства Греции отказался комментировать данное предложение. В то же время, глава Еврокоммиссии

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал