ЕЦБ

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Сколько можно вестись на обещания Центробанков?

- 21 июля 2016, 23:24

- |

- комментировать

- ★3

- Комментарии ( 8 )

Будет ли продолжение ралли по золоту?

- 21 июля 2016, 13:50

- |

Одним из ключевых вопросов инвесторов текущего рынка является вероятность продолжения роста золота. После решения британцев о выходе страны из состава ЕС, котировки драгоценных металлов взлетели. В целом, за первую половину 2016 года, цена на золото выросла более чем на 25%. Будет ли больше?

Не стоит исключать идею того, что такой драгоценный металл, как золото пойдет далее вверх. Кроме того, не стоит отбрасывать и то, что мы обновим локальные максимумы за последние годы. Суть состоит в том, что текущие рыночные котировки по золоту смотрятся аппетитной точкой для входа в рынок по длинным позициям.

Ключевым фундаментальным фактором для первой фазы роста по золоту выступал Brexit и паника на финансовых рынках, которая стала причиной роста индекса страха VIX свыше уровня 25,00. На текущий момент волнение упало до минимумов, биржевой индекс S&P500 обновил исторические максимумы, а VIX упал до минимума, начиная с 2015 года. На этом фоне мы наблюдаем нисходящую консолидацию по тройской унции.

( Читать дальше )

ЕЦБ, вероятно, оставит политику без изменения, важное значение имеет то, что скажет Драги

- 21 июля 2016, 12:26

- |

После осуществления исключительной денежно-кредитной политики в течение нескольких лет ЕЦБ теперь вновь испытывает давление с тем, чтобы принять новые меры. Сегодня пройдет первое после Brexit заседание центрального банка, посвященное денежно-кредитной политике. Хотя Brexit остается главным риском, угрожающим восстановлению в еврозоне, существуют и другие вопросы, которые руководство ЕЦБ обсудит сегодня, например сложная ситуация в банковском секторе Италии и падение доходности гособлигаций, которое затрудняет для ЕЦБ осуществление покупок облигаций, ежемесячный объем которых составляет 80 млрд евро.

Большинство центральных банков стран с развитой экономикой просигнализировали о вероятном смягчении политики летом. Я не думаю, что ЕЦБ примет какие-то важные меры на этом заседании, учитывая отсутствие новых данных, свидетельствующих о состоянии экономики со времени голосования за Brexit. Кроме того, прошло лишь четыре месяца после того, как ЕЦБ прибег к новым мерам, понизив ставки на 10 б.п. и увеличив ежемесячные покупки облигаций на 20 млрд евро.

( Читать дальше )

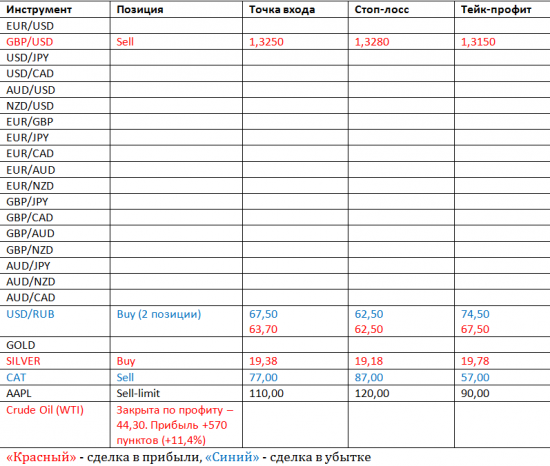

Текущие торговые сигналы и ситуация на рынке

- 21 июля 2016, 11:36

- |

По серебру была открыта вновь позиция на покупку – 19,38. Также открываем кратковременную продажу по паре GBP/USD – 1,3250. Вторая позиция по паре USD/RUB перешла в положительную зону. Кроме того, основной профит – это фиксация продажи по нефти WTI. Прибыль составила 570 пунктов или +11,4% от движения инструмента.

Основная повестка дня – ЕЦБ. Скорее всего, европейский регулятор оставит политику без изменений. ЕЦБ нужна новая информация, чтобы предпринимать новые действия. Отчеты компании Microsoft продемонстрировали рост прибыли на +37,8%. Основной фактор такого – рост сегмента облачных технологий.

Данные от Минэнерго США были положительными для рынка нефти. Особенно стоит отметить рост мощности работы НПЗ с 92,3 до 93,2%. Также было снижение запасов нефти на 2,34 млн. баррелей.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

Торговые идеи от Артема Деева на 21 июля 2016

- 21 июля 2016, 10:57

- |

Европейская валюта умудрилась реализовать нашу среднесрочную идею по достижению поддержки 1,10 еще до заседания ЕЦБ. Тем не менее, все самое интересное еще впереди. Сегодня в 14:45 МСК европейский регулятор пересмотрит ключевые параметры денежно-кредитной политики. Как уже отмечалось ранее, вероятность того, что ЕЦБ все-таки отважится на снижение ставок крайне низка. Понимая это, все внимание трейдеров будет обращено на другое событие – пресс-конференцию Марио Драги, который уже отличился 3 недели назад, обозначив риски снижения темпов роста экономики валютного блока более чем на 0,5% из-за решения Англии покинуть ЕС. Судя по мнению МВФ, также прогнозирующего спад, его предположения оправданы. От Драги хотят услышать конкретику по поводу планов европейского регулятора по принятию дополнительных мер экономического стимулирования. Полагаю, именно ее мы сегодня и получим. Вчера вышли данные по индексу цен производителей Германии – классическом индикаторе, сигнализирующем об уровне инфляционного давления в регионе. По данным Федерального бюро статистики Destat индекс цен производителей в июне вырос на 0,4% м/м, но упал на 2,2% г/г. Другими словами, индекс остается на минимальных значениях и гораздо ниже уровня прошлого года, что повышает вероятность расширения экономических стимулов со стороны ЕЦБ, пытающегося противостоять крайне низкой инфляции. На этом фоне евро рискует сохранить коррекционную динамику.

Европейская валюта умудрилась реализовать нашу среднесрочную идею по достижению поддержки 1,10 еще до заседания ЕЦБ. Тем не менее, все самое интересное еще впереди. Сегодня в 14:45 МСК европейский регулятор пересмотрит ключевые параметры денежно-кредитной политики. Как уже отмечалось ранее, вероятность того, что ЕЦБ все-таки отважится на снижение ставок крайне низка. Понимая это, все внимание трейдеров будет обращено на другое событие – пресс-конференцию Марио Драги, который уже отличился 3 недели назад, обозначив риски снижения темпов роста экономики валютного блока более чем на 0,5% из-за решения Англии покинуть ЕС. Судя по мнению МВФ, также прогнозирующего спад, его предположения оправданы. От Драги хотят услышать конкретику по поводу планов европейского регулятора по принятию дополнительных мер экономического стимулирования. Полагаю, именно ее мы сегодня и получим. Вчера вышли данные по индексу цен производителей Германии – классическом индикаторе, сигнализирующем об уровне инфляционного давления в регионе. По данным Федерального бюро статистики Destat индекс цен производителей в июне вырос на 0,4% м/м, но упал на 2,2% г/г. Другими словами, индекс остается на минимальных значениях и гораздо ниже уровня прошлого года, что повышает вероятность расширения экономических стимулов со стороны ЕЦБ, пытающегося противостоять крайне низкой инфляции. На этом фоне евро рискует сохранить коррекционную динамику.

( Читать дальше )

У ЕЦБ нет стимула действовать решительно

- 21 июля 2016, 08:08

- |

По итогам вчерашнего дня индекс РТС «потерял в весе» 0,63%. Нашему рынку сложно расти в тот момент, когда нефтяные цены показывают боковую динамику. По мнению аналитиков нефтесервисной компании Halliburton, на североамериканском нефтяном рынке произошел разворот. «Мы ожидаем небольшого роста числа буровых во втором полугодии», – сообщил в отчете по прибыли CEO Halliburton Дэйв Лезар. По мнению Halliburton, количество буровых достигло минимума и стало расти, поскольку рост цен на нефть придал нефтедобытчикам уверенности. За последнюю неделю июня количество нефтебуровых установок в США выросло на 11, и это был самый большой недельный рост за шесть месяцев, согласно данным Baker Hughes. Резкое падение числа буровых после худшего обвала цен на нефть за десятилетия прекратилось примерно в середине мая.

Обнародованные показатели ZEW оказались хуже ожиданий. Это усилило беспокойства касательно будущего экономики еврозоны после шока от Брексита. Последствия Брексита пока дают о себе знать, и очень трудно предугадать их потенциальные масштабы. По данным ZEW, уверенность инвесторов в еврозоне упала сильнее, чем ожидалось. На этой неделе МВФ понизил прогноз по росту в еврозоне на следующий год на 0,2 процентных пункта (до 1,4%).

( Читать дальше )

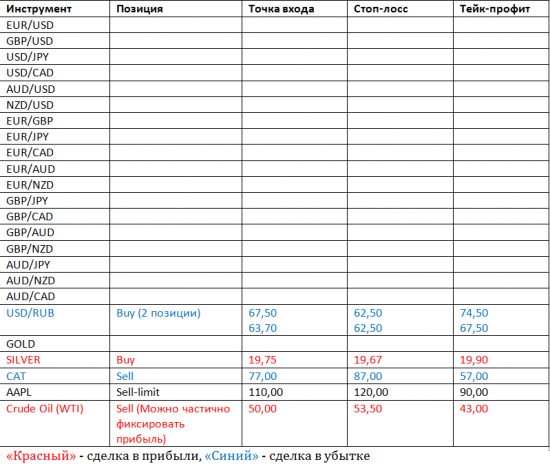

Текущие торговые сигналы и ситуация на рынке

- 20 июля 2016, 12:25

- |

Основная повестка дня – данные от Минэнерго США. Финансовые рынки продолжают двигаться в боковике, что не дает осуществлять торговые сделки, кроме как по торговой стратегии скальпинга.

Предлагаем открыть кратковременную покупку по серебру с целью роста – 19,90. Также обращаем внимание на нефть, где можно фиксировать частично прибыль. Курс российского рубля ослаб, и скорее всего из-за приближения окончания периода выплаты налогов и дивидендов. Фондовые площадки в нейтральном положение, и скорее всего, пробудут такими до завтрашнего заседания ЕЦБ.

Успешного дня друзья, и заходите к нам в гости в ВК-паблик.

Торговые идеи от Артема Деева на 20 июля 2016

- 20 июля 2016, 10:21

- |

Европейская валюта претендует на закрепление ниже уровня 1,10. Трейдеры продолжают спекулировать на ожиданиях дополнительных стимулов со стороны европейского регулятора, которые могут быть анонсированы уже завтра. Вероятность пересмотра ключевых параметров денежно-кредитной политики низка, однако, участников рынка вполне устроили бы и вербальные намеки на то, что подобные изменения возможны в самое ближайшее время. Дополнительное давление на евро продолжает оказывать и национальный макроэкономический фон. Вчера вышли данные по бизнес оптимизму института ZEW. Как и ожидалось, итоги референдума в Великобритании застали инвесторов Германии врасплох, спровоцировав падение индекса экономических ожиданий к минимальному значению за 4 года. В частности, индекс экономических ожиданий в июле упал до -6,8 с 19,2 — минимум с ноября 2012 года. Индекс текущих экономических условий просел до 49,8 с 54,5 в июне. Политико-экономическая неопределенность в Британии — главный фактор снижения настроений в Германии, оказывающий давление на показатели будущего экспорта и всю европейскую финансовую систему. Сегодня в 17:00 МСК выйдут данные по уровню доверия потребителей Еврозоны. По аналогии с настроениями европейских промышленников, Brexit, скорее всего, негативным образом сказался и на настроениях рядовых потребителей. Собственно, об этом мы узнаем уже сегодня. Учитывая сказанное, фундаментальное давление на евро рискует продолжиться.

Европейская валюта претендует на закрепление ниже уровня 1,10. Трейдеры продолжают спекулировать на ожиданиях дополнительных стимулов со стороны европейского регулятора, которые могут быть анонсированы уже завтра. Вероятность пересмотра ключевых параметров денежно-кредитной политики низка, однако, участников рынка вполне устроили бы и вербальные намеки на то, что подобные изменения возможны в самое ближайшее время. Дополнительное давление на евро продолжает оказывать и национальный макроэкономический фон. Вчера вышли данные по бизнес оптимизму института ZEW. Как и ожидалось, итоги референдума в Великобритании застали инвесторов Германии врасплох, спровоцировав падение индекса экономических ожиданий к минимальному значению за 4 года. В частности, индекс экономических ожиданий в июле упал до -6,8 с 19,2 — минимум с ноября 2012 года. Индекс текущих экономических условий просел до 49,8 с 54,5 в июне. Политико-экономическая неопределенность в Британии — главный фактор снижения настроений в Германии, оказывающий давление на показатели будущего экспорта и всю европейскую финансовую систему. Сегодня в 17:00 МСК выйдут данные по уровню доверия потребителей Еврозоны. По аналогии с настроениями европейских промышленников, Brexit, скорее всего, негативным образом сказался и на настроениях рядовых потребителей. Собственно, об этом мы узнаем уже сегодня. Учитывая сказанное, фундаментальное давление на евро рискует продолжиться.

( Читать дальше )

Ожиданиями сыт не будешь

- 19 июля 2016, 16:50

- |

Эйфория, царившая на всех фондовых рынках последние недели, начала затухать. Возможно, пыл инвесторов остудил неудавшийся военный переворот в Турции, который открыл новые долгосрочные геополитические риски, а может инвесторы просто решили взять паузу в преддверии заседаний крупнейших мировых Центробанков. В любом случае, поводов, для столь бурного роста, который мы наблюдали в июле, просто не было. Инвесторы вновь поверили громким заявлениям мировых Центробанков и начали покупать рисковые активы. Точнее сказать, инвесторов, в частности хедж-фонды просто принуждают входить в акции, ибо деньги просто не могут лежать весь год без дела.

В Америке финансовый год заканчивается в сентябре. За этот год, большинство фондов показывают нулевую или отрицательную динамику, при том, что объём средств, для рисковых инструментов, у них находится на максимуме с 2001 года. Если инвесторы увидят по итогам года рост фондовых рынков, а фонды при этом ничего им ничего не заработают, то из этих фондов начнётся отток капитала. Вот и видим парадоксальную ситуацию, когда ситуация в мире ухудшается каждый день, все крупные деньги по любым ценам сметают все безрисковые активы, а фонды входят в рынок в надежде на новые стимулы от мировых регуляторов.

( Читать дальше )

Торговые идеи от Артема Деева на 19 июля 2016

- 19 июля 2016, 10:37

- |

Европейская валюта на фоне пустого экономического календаря продолжает консолидироваться рядом с уровнем 1,1050. Для уверенного преодоления ближайшей поддержки 1,10 евро нуждается в дополнительном триггере, в качестве которого может выступить решение по процентным ставкам уже в этот четверг. Помимо этого, участников рынка будут интересовать и комментарии председателя ЕЦБ Драги по перспективам европейской денежно-кредитной политики. Их мы услышим уже послезавтра. Стоит отметить, что трейдеры неохотно отказываются от идеи дополнительных стимулов со стороны европейского регулятора, понимая, что нетрадиционная поддержка национальной экономики, пожалуй, единственный способ, чтобы не допустить ухудшение ситуации с инфляционным давлением и смягчить последствия распада целостности ЕС. Опубликованные на прошлой неделе данные по ИПЦ также указали на то, что национальный CPI никак не может покинуть оконулевых уровней, подрывая показатели потребительской активности в стране. Как раз слабый ИПЦ является еще одним фактором почему ЕЦБ должен продолжить стимулирующую политику. Из отчетов сегодняшнего дня стоит выделить данные по индексу настроений в деловой среде института ZEW Германии и Еврозоны, выход которых запланирован на первую половину дня. Учитывая обозначенные риски промышленного спада, хорошую статистику мы вряд ли увидим. Другими словами, давление на евро рискует сохраниться.

Европейская валюта на фоне пустого экономического календаря продолжает консолидироваться рядом с уровнем 1,1050. Для уверенного преодоления ближайшей поддержки 1,10 евро нуждается в дополнительном триггере, в качестве которого может выступить решение по процентным ставкам уже в этот четверг. Помимо этого, участников рынка будут интересовать и комментарии председателя ЕЦБ Драги по перспективам европейской денежно-кредитной политики. Их мы услышим уже послезавтра. Стоит отметить, что трейдеры неохотно отказываются от идеи дополнительных стимулов со стороны европейского регулятора, понимая, что нетрадиционная поддержка национальной экономики, пожалуй, единственный способ, чтобы не допустить ухудшение ситуации с инфляционным давлением и смягчить последствия распада целостности ЕС. Опубликованные на прошлой неделе данные по ИПЦ также указали на то, что национальный CPI никак не может покинуть оконулевых уровней, подрывая показатели потребительской активности в стране. Как раз слабый ИПЦ является еще одним фактором почему ЕЦБ должен продолжить стимулирующую политику. Из отчетов сегодняшнего дня стоит выделить данные по индексу настроений в деловой среде института ZEW Германии и Еврозоны, выход которых запланирован на первую половину дня. Учитывая обозначенные риски промышленного спада, хорошую статистику мы вряд ли увидим. Другими словами, давление на евро рискует сохраниться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал