SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Долговой рынок

Коротко о главном на 18.10.2019

- 18 октября 2019, 06:26

- |

Регистрация новых программ, выпусков и изменения в уставных капиталах:

ВДОграф продолжает фиксировать итоги торгов каждого дня. Объемы все больше, доходности — выше. Рейтинги по итогам дня уже доступны по

( Читать дальше )

- «Трансфин-М» зарегистрировал двадцатилетнюю программу облигаций на 65 млрд рублей;

- «ГК „Самолет“ зарегистрировала выпуск серии БО-П07 объемом 3 млрд рублей, размещение — 23 октября;

- »БайкалИнвестБанк" зарегистрировал первый выпуск биржевых облигаций объемом 500 млн рублей;

- «Архитектура Финансов» приняла решение об уменьшении уставного капитала с 1 млрд до 500 млн рублей;

- Общее собрание участников «Ред Софт» приняло несколько решений, среди них — увеличение уставного капитала дочерней компании;

- «СЭЗ имени Серго Орджоникизде» сообщил о ликвидации дочерней компании «Клуб Восток»;

- «ИНГРАД» сообщило о совершении нескольких крупных сделок дочерней компанией-застройщиком

ВДОграф продолжает фиксировать итоги торгов каждого дня. Объемы все больше, доходности — выше. Рейтинги по итогам дня уже доступны по

( Читать дальше )

- комментировать

- 325

- Комментарии ( 0 )

Двукратный рост эмиссий ВДО

- 17 октября 2019, 09:09

- |

Подготовили обзор облигационного рынка по итогам третьего квартала 2019. Собрали статистику по всем эмитентам облигаций, сравнили динамику объема размещений первого и третьего эшелона, не забыли про статистику дефолтов и самые заметные события на долговом рынке.

На конец III квартала 2019 г. объем облигаций в обращении составил 12,609 трлн рублей.

Около половины объема облигаций приходится на нефтегазовые компании и банки, в третьем эшелоне абсолютные лидеры по доле размещенных облигаций представители сферы финансов.

( Читать дальше )

Коротко о главном на 17.10.2019

- 17 октября 2019, 08:59

- |

Программы, подготовка к торгам и ставки:

Вчерашний лидер роста цены «Левенгук» сегодня оказался в лидерах снижения, ВДО вчера нашел нового лидера ликвидности, а итоги торгов других бумаг уже доступны в

( Читать дальше )

- ИК «Фридом Финанс» зарегистрировала программу облигаций объемом до 5 млрд рублей,

- АО им. Т.Г.Шевченко тоже зарегистрировало программу биржевых облигаций, допустимый объем — 5 млрд;

- ГК «Самолет» установила ставку купона на уровне 12% на весь срок обращения, начало торгов 23 октября;

- ТК «Нафтатранс плюс» определила значение купонной ставка в 13% годовых, коридор значений для следующих купонных периодов также определен, размещение — 23 октября, купоны ежемесячные;

- «СЭЗ имени Серго Орджоникидзе» рассматривает вопрос увеличения уставного капитала через дополнительное размещение акций и увеличение номинальной стоимости акций;

- «СК Легион» сообщил об открытии невозобновляемой линии в Сбербанке на 1,7 млрд рублей

Вчерашний лидер роста цены «Левенгук» сегодня оказался в лидерах снижения, ВДО вчера нашел нового лидера ликвидности, а итоги торгов других бумаг уже доступны в

( Читать дальше )

Коротко о главном на 16.10.2019

- 16 октября 2019, 11:13

- |

Условия нового выпуска, уменьшение купона и несогласие с новацией:

«Левенгук» в лидерах роста цен, не сдающая позиции «Обувь России» по объему торгов и итоги торгов еще 76 бумаг за вчерашний день — в

( Читать дальше )

- «Пионер-Лизинг» утвердило параметры выпуска серии БО-П03 объемом 400 млн рублей;

- «Светофор Групп» понизил ставку купона на 4 п.п. на ближайший год обращения;

- «Обувь России» завершила размещение облигаций на 1,5 млрд рублей;

- ГК «Самолет» вчера провел сбор заявок инвесторов на приобретение облигаций серии БО-П07;

- «Лидер-Инвест» сообщило о совершении 37 взаимосвязанных сделок по поручительству;

- Совет директоров «ИНГРАД» одобрил залючение договора поручительства для дочерней компании;

- «Сибирский гостинец» выплатил обязательства по четвертому купону — 10 тыс. долларов США из 35,6;

- ФАС получил требование инвестора с привлечением «Финанс-Авиа», «Авиакомпании „ЮТэйер“ и „Корпоративный менеджмент РУС“ в качестве нарушителей ФЗ „О защите конкуренции“

«Левенгук» в лидерах роста цен, не сдающая позиции «Обувь России» по объему торгов и итоги торгов еще 76 бумаг за вчерашний день — в

( Читать дальше )

Коротко о главном на 15.10.2019

- 15 октября 2019, 07:59

- |

Новые эмитенты, возобновленная эмиссия и сектор риска:

( Читать дальше )

- СФО «СФИ» начнет торги сегодня после приостановленной Банком России эмиссии в начале сентября;

- «Нафтатранс плюс» зарегистрировал выпуск облигаций на 250 млн рублей;

- «ОАЭ» и ТД «Мясничий» были включены в Сектор повышенного инвестиционного риска Московской биржи;

- «Иволга Капитал» сообщила о появлении нового есльскохозяйсвтенного эмитента — АО им Т.Г.Шевченко;

- «ДиректЛизинг» планирует начать торги облигациями серии 001Р-04 29 октября;

- «ГИДРОМАШСЕРВИС» сообщило о поручительстве на 35 млрд рублей;

- «Атомстройкомплекс-Строительство» выступило поручителем по проектному финансированию

Подробнее о ключевых событиях дня на boomin.ru

Объем торгов и доходности в ВДОграфе, не забудьте посмотреть!

( Читать дальше )

Коротко о главном на 14.10.2019

- 14 октября 2019, 07:48

- |

Коммерческие и биржевые выпуски, ставки и новости эмитентов:

ВДОграф подвел итоги пятничных торгов и зафиксировал новый рекорд по суммарному объему

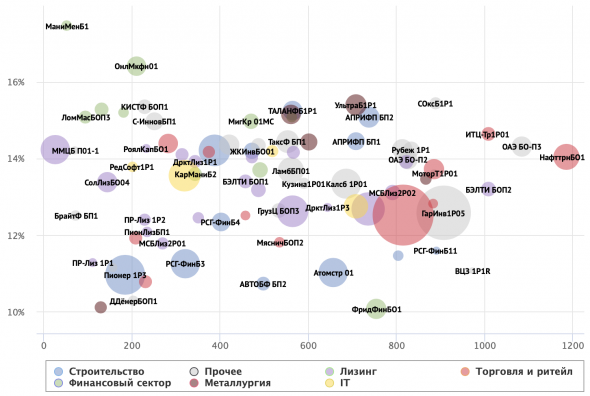

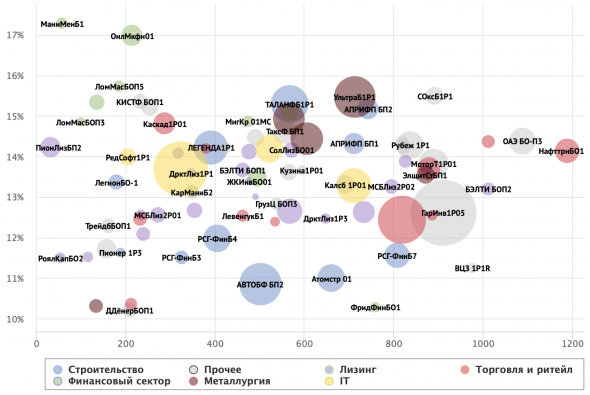

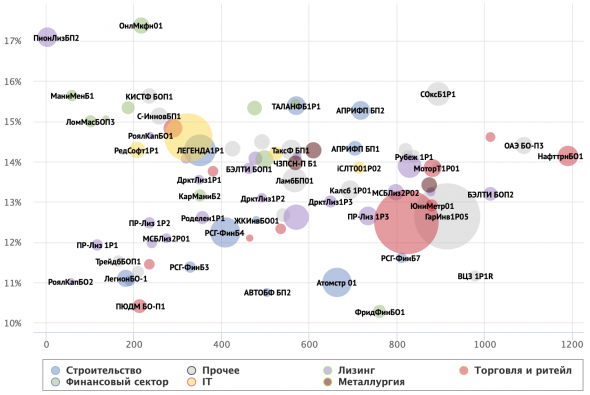

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «Трейдберри» утвердило выпуск коммерческих облигаций объемом 30 млн рублей;

- «Пионер-Лизинг» обновило ставку купона облигаций серии БО-П02;

- «СЭЗ имени Серго Орджоникидзе» (потенциальный эмитент ВДО) рассмотрел вопрос увеличения уставного капитала через допвыпуск акций;

- «Инград» сообщил о совершении сделки на 3,35 млрд рублей;

- «ЮАИЗ» в очередной раз выступит поручителем по обязательствам «Электроаппаратного завода»;

- «МСБ-Лизинг» одобрил сделку на заключение договора по открытию невозобновляемой кредитной линии

ВДОграф подвел итоги пятничных торгов и зафиксировал новый рекорд по суммарному объему

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 11.10.2019

- 11 октября 2019, 08:33

- |

Итоги дебюта рыночного размещения и не только:

Сразу после размещения облигации «Ультры» нашли место на ВДОграфе, объем вторичных торгов новыми фондами составил 8,3 млн рублей. Совокупный объем торгов по 82 выпускам в четверг составил 152,3 млн рублей, средневзвешенная доходность — 13,44%.

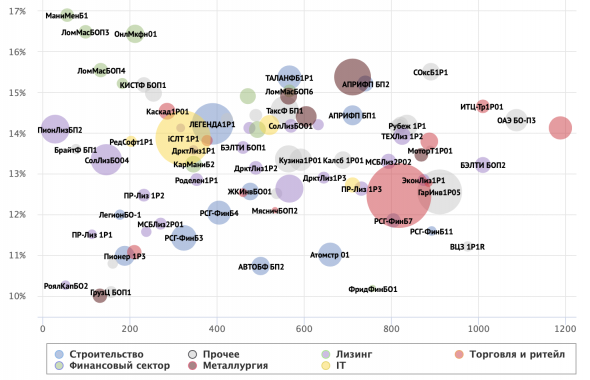

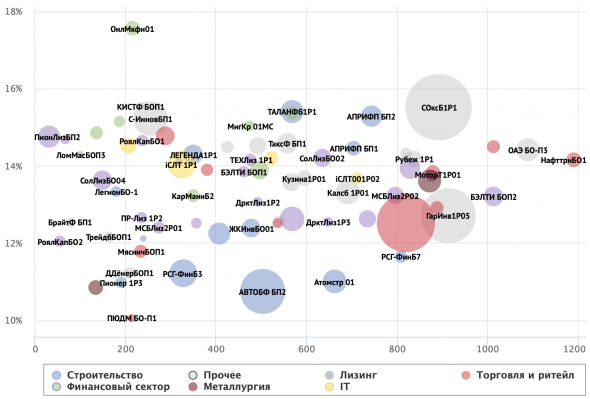

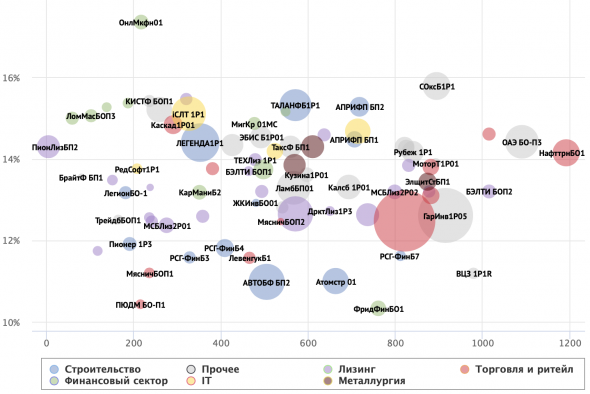

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «Ультра» подвела итоги размещения дебютного выпуска объемом 70 млн рублей;

- ИК «Фридом Финанс» утвердило программу биржевых облигаций объемом до 5 млрд рублей;

- «Астон.Екатеринбург» полностью разметил выпуск коммерческих облигаций на 80,3 млн рублей;

- Новый саратовский эмитент «СЭЗ имени Серго Орджоникидзе» готовится выйти на рынок с выпуском биржевых облигаций

Сразу после размещения облигации «Ультры» нашли место на ВДОграфе, объем вторичных торгов новыми фондами составил 8,3 млн рублей. Совокупный объем торгов по 82 выпускам в четверг составил 152,3 млн рублей, средневзвешенная доходность — 13,44%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко главном на 10.10.2019

- 10 октября 2019, 07:53

- |

Новости ВДО и не только:

Традиционные итоги торгов в ВДОграфе, хедлайнер — ЧЗПСН. Суммарный объем по 76 выпускам за 9 октября составил 156,4 млн рублей, средневзвешенная доходность — 13,51%.

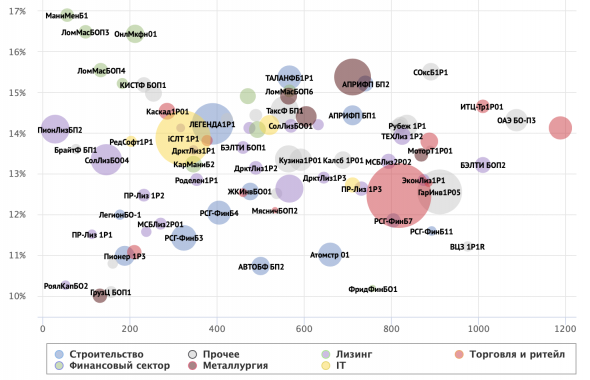

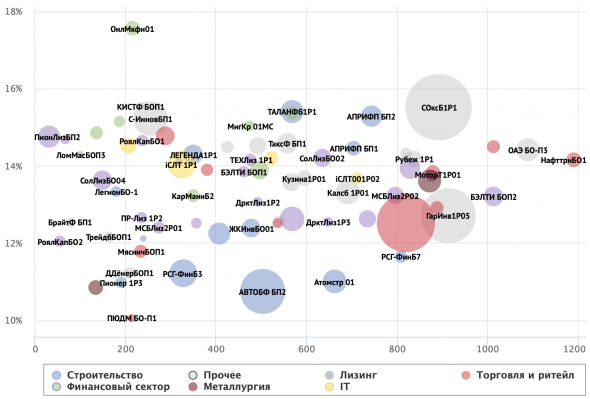

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «Ультра» сегодня начнет размещения дебютного выпуска объемом 70 млн рублей;

- «Трейдберри» зарегистрировали программу коммерческих облигаций объемом до 1 млрд рублей;

- «Концессии теплоснабжения» утвердили выпуск биржевых облигаций на 2 млрд рублей;

- «Управление отходами» обновило ставку — за второй купонный период инвесторы получат 9% годовых;

- «Инград» сообщили о приостановлении эмиссии выпуска биржевых облигаций

Традиционные итоги торгов в ВДОграфе, хедлайнер — ЧЗПСН. Суммарный объем по 76 выпускам за 9 октября составил 156,4 млн рублей, средневзвешенная доходность — 13,51%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 09.10.2019

- 09 октября 2019, 07:12

- |

Итоги пяти дней размещения и новые выпуски:

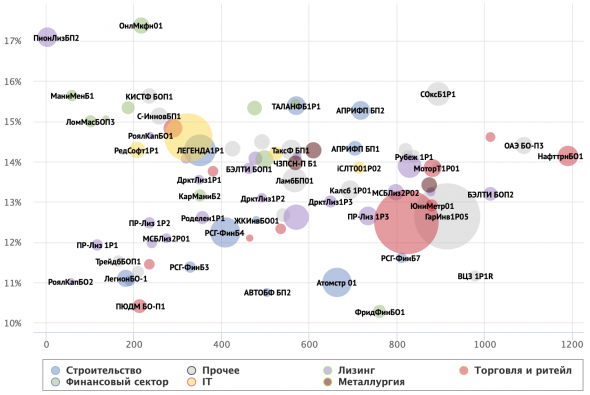

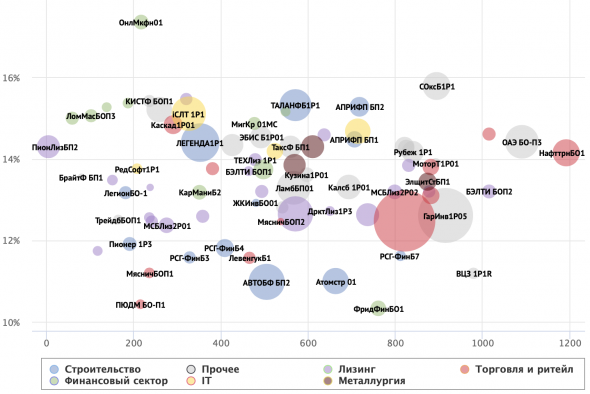

8 октября не отметилось размещениями новых выпусков, поэтому ВДОграф изучил торги и подвел итоги по тем, которые уже были в обращении. Суммарный объем торгов по 79 выпускам составил 128,2 млн рублей, средневзвешенная доходность — 13,27%.

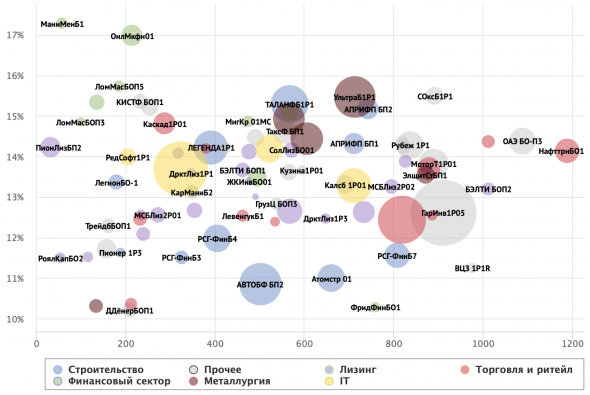

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «ТФМ» утвердило дебютный выпуск облигаций БО-001-01 на 20 млн рублей, номинал — 1 тыс. рублей;

- «ДиректЛизинг» зарегистрировал четвертый выпуск биржевых бондов на 100 млн рублей, ставка купона — 13%;

- «СуперОкс» завершил размещение первого выпуска, начавшееся 2 октября;

- «Легенда» сообщило о получении займа в 64,9 млн рублей от основателя компании;

- «Трансфин-М» сообщило о снижении ставки купона по выпуску БО-001Р-01

8 октября не отметилось размещениями новых выпусков, поэтому ВДОграф изучил торги и подвел итоги по тем, которые уже были в обращении. Суммарный объем торгов по 79 выпускам составил 128,2 млн рублей, средневзвешенная доходность — 13,27%.

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Коротко о главном на 08.10.2019

- 08 октября 2019, 07:44

- |

Вести двух бирж:

ВДОграф подвел интерактивные итоги торгов прошедшего понедельника, в лидерах роста цены пока единственный выпуск «Левенгук»

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- ГК «Самолет» 15 октября проведет сбор заявок на трехлетние облигации серии БО-П07;

- «ДРП» утвердил выпуск облигаций серии БО-001-03, размещение планируется на Санкт-Петербургской бирже;

- «Ультра» проведет размещение дебютного выпуска на Московской бирже 10 октября, итоги предварительного сбора заявок уже подведены;

- «Астон.Екатеринбург» начнет размещение шестого выпуска коммерческих облигаций 10 октября

ВДОграф подвел интерактивные итоги торгов прошедшего понедельника, в лидерах роста цены пока единственный выпуск «Левенгук»

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал