SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Доверительное управление

Дневник FOREX трейдера, управляющего публичным ПАММ-счетом.

- 25 июля 2015, 20:41

- |

Здравствуйте!

Решил вести дневник, где буду публиковать торговые результаты по своему ПАММ-счету, который я открыл у брокера FxOpen, Alpari и Amarkets

Немного о себе: на реальных счетах на рынке FOREX торгую 6 лет. До этого торговал российские фьючерсы и некоторые инструменты американского рынка. Живу только с рынка уже много лет.

Всегда торговал только на свои деньги, сейчас понял, что могу торговать и на деньги инвесторов, зарабатывая для них и, конечно, для себя.

Жестко контролирую риски, всегда ставлю stop loss и take profit. Торгую руками внутри дня.

Слив счета при моих рисках почти невозможен, но просадки могут быть, это нормально.

1) Счет у брокера FXopen : https://pamm.fxopen.com/ru/Pamm/Matematika ( уже заработано +15% )

2) Счет у брокера Alpari : www.alpari.ru/ru/investor/pamm/343055/#chart_mode=hourly ( уже заработано +4.7% )

3) Счет у брокера Amarkets: пока что непубличный.

( Читать дальше )

Решил вести дневник, где буду публиковать торговые результаты по своему ПАММ-счету, который я открыл у брокера FxOpen, Alpari и Amarkets

Немного о себе: на реальных счетах на рынке FOREX торгую 6 лет. До этого торговал российские фьючерсы и некоторые инструменты американского рынка. Живу только с рынка уже много лет.

Всегда торговал только на свои деньги, сейчас понял, что могу торговать и на деньги инвесторов, зарабатывая для них и, конечно, для себя.

Жестко контролирую риски, всегда ставлю stop loss и take profit. Торгую руками внутри дня.

Слив счета при моих рисках почти невозможен, но просадки могут быть, это нормально.

1) Счет у брокера FXopen : https://pamm.fxopen.com/ru/Pamm/Matematika ( уже заработано +15% )

2) Счет у брокера Alpari : www.alpari.ru/ru/investor/pamm/343055/#chart_mode=hourly ( уже заработано +4.7% )

3) Счет у брокера Amarkets: пока что непубличный.

( Читать дальше )

- комментировать

- 67 | ★3

- Комментарии ( 13 )

Сюрпри-и-и-из! Дорожная карта по USDRUB.

- 21 июля 2015, 08:12

- |

Не поленился и нарисовал для вас дорожную карту на ближайшие годы. Теперь зарабатывать деньги можно легко и непринужденно. :-))

Линии нанесены схематически и не обещают быть отработаны строго по нарисованному, однако, стоит отметить, что ценовые диапазоны имеют 100% гарантию. :-) Диапазон 14-16 рублей будет взращиваться годами. В общем, USDRUB как инструмент спекуляции умрет надолго. Будем торговать на MIX все.

Линии нанесены схематически и не обещают быть отработаны строго по нарисованному, однако, стоит отметить, что ценовые диапазоны имеют 100% гарантию. :-) Диапазон 14-16 рублей будет взращиваться годами. В общем, USDRUB как инструмент спекуляции умрет надолго. Будем торговать на MIX все.

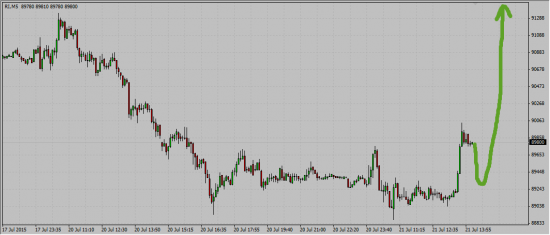

Краткосрочный прогноз по фРТС с временной целью.

- 19 июля 2015, 19:25

- |

Пока люди гадают что же будет с фьючерсом на индекс РТС, предлагаю вашему вниманию обзор того, что непременно произойдёт после достижения 109 000, как я уже говорил в этом топике. Будет боковик не менее двух недель — набор позиции для дальнейшего движения. Уже известно каким будет это движение. Кто хочет хорошо заработать на опционах или фьючерсах — пишите в личку, пообщаемся.

Так что краткосрочникам и среднерочникам можно запланировать кратковременный отпуск на две недели где-нибудь на черноморском побережье. :-) Или соорудить курятник. :-)

Так что краткосрочникам и среднерочникам можно запланировать кратковременный отпуск на две недели где-нибудь на черноморском побережье. :-) Или соорудить курятник. :-)

Требуется скальпер для ду

- 16 июля 2015, 23:01

- |

Требуется скальпер (Москва), торгующий фьючами рубль/доллар. Вознаграждение до 20% с прибыли. Убыток — мой. Skype: kingmoney17. Телефон: 89150343635.

Среднесрочный прогноз по золоту.

- 16 июля 2015, 03:37

- |

Золото вниз. Если кого-то прижало в лонгах, то можно попробовать дождаться район 1165, чтобы выскочить. Выше вряд ли будем.

Профита.

Профита.

Среднесрочный прогноз по Сбербанк с временной целью.

- 16 июля 2015, 02:36

- |

Касса идет на 95 рублей к концу сентября 2015г.

Среднесрочный прогноз по S&P 500 с целью.

- 16 июля 2015, 02:07

- |

В дополнение к этому топику даю цели лонга и место начала шорта. Это 2198+-1п. Стоп за 2200.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал