Депозиты

ДЕПОЗИТ ИЛИ ОБЛИГАЦИИ? (ликбез)

- 06 сентября 2023, 10:28

- |

Люди часто не понимают в чем преимущество облигаций перед депозитами для инвесторов, ориентируясь обычно только на доходность и знание того, что депозит физическому лицу может быть возвращён в любой момент по первому требованию. Ещё иногда учитывают налоговую составляющую. Кроме того, многие крайне негативно относятся к тому факту, что облигации могут потерять в стоимости в течении времени её владения. Но такие представления неполные и мне хотелось бы пролить немного больше света в этом вопросе, чтобы расставить правильные акценты.

Первое, о чем стоит договориться — это конечно об итоговой доходности. В моих примерах мы рассмотрим два простых и достаточно классических инструмента: депозит и государственная облигация с одинаковой итоговой доходностью в 10% годовых и со сроком возврата ровно через 1 год. Мы будем считать эту доходность чистой, то есть уже за вычетом налогов и различных транзакционных издержек: комиссий брокера, переводов в банках и т.д. и т.п.

Второе. Депозит в 1000 у нас закрывается в конце года, и по условиям досрочное его закрытие лишает человека всех накопленных процентов.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 22 )

Как я полюбил банковские вклады и почему большинству начинающих инвесторов не нужны короткие облигации

- 05 сентября 2023, 23:30

- |

Пожалуй как и любой финансовый инструмент, сравнивают их по основным трём критериям:

- Доходность

- Риск

- Ликвидность

Если сравним доходность коротких облигаций сроком до 1 года с аналогичными по сроку вкладами, и накопительными счетами, то доходность будет примерно сопоставима, но у вкладов есть преимущество в виде необлагаемого НДФЛ порога на общую сумму вкладов примерно в 1 млн рублей. То есть если ваш капитал до 5 миллионов, и вы хотите всегда иметь скажем до 20% ликвидного кэша, то вклады для вас окажутся более выгодными. Именно поэтому начинающим инвесторам с небольшим капиталом вкладов и накопительных счетов будет более чем достаточно.

( Читать дальше )

Преимущества депозитов над облигациями

- 04 сентября 2023, 14:26

- |

Ранее писал о плюсах облигаций, теперь о плюсах депозитов:

1. Вклады в сумме до 1 400 000 рублей застрахованы государством в рамках одного банка. Если сумму 2 800 000 р разложить по двум банкам, то застраховано будет вся сумма полностью. Если всё положить в один банк, то вам вернут только 1 400 000 рублей при банкротстве банка;

2. Вклад можно расторгнуть в любой момент без убытка по телу. Т е могут сгореть максимум проценты по вкладу, первоначально инвестированную сумму обязаны вернуть;

3. Большой плюс – опциональность! Если вклад с опцией пополнения, его можно пополнять в период действия новыми деньгами. Облигации в таком случае придётся докупать по текущим рыночным условиям;

4. В валютных вкладах отсутствует налог на валютную переоценку. В облигациях такая опция присутствует только в бумагах МинФина. Т е, если вы открыли вклад в юанях и юань вырос относительно рубля – на вкладе налога нет, в облигациях придётся заплатить 13-15% от роста юаня;

5. Меньший риск ликвидности. Снятие 50-100 млн рублей со вклада займёт 1-3 дня, зависит, как быстро доставят рубли в кассу. Если облигации корпоративные или муниципальные, их продажа на сопоставимую сумму может занять не одну неделю, т к ликвидность там сейчас хуже;

( Читать дальше )

ТОП вкладов на начало сентября 2023

- 03 сентября 2023, 18:10

- |

Актуальная подборка вкладов.

3 месяца- МКБ — 14% (через Финуслуги)

- Почта банк — 12%

- Банк Таврический — 12%

- Русский стандарт — 11,5%

- Ренессанс банк — 11,5%

- Фора банк — 11,4%

- Металлинвест — 11,3%

- Банк Национальный стандарт — 11,25%

- Газпромбанк — 11,2%

- Совкомбанк — 11,2%

- МКБ — 14% (через Финуслуги)

- Росбанк — 12%

- Ренессанс банк — 12%

- ББР — 12%

- ТКБ/ИТБ — 11,5%

- Банк Таврический — 11,3%

- Яндекс банк — 11,2% (через Финуслуги)

- Банк Синара/Газэнергобанк — 11,2%

- Банк Дом.РФ — 11,1%

- Банк Металлинвест — 11,1%

- СДМ Банк — 11,5%

- Банк РЕСО кредит — 11,5%

- ИТБ — 11,45%

- ТКБ — 11%

- Банк Дом.РФ — 11%

- Яндекс банк — 11% (через Финуслуги)

- Банк Таврический — 11%

- Банк Реалист — 11%

- Альфа Банк — 10,9%

- Банк Синара/Газэнергобанк — 10,7%

- Банк РЕСО кредит — 11,9%

- Альфа Банк — 10,9%

- СДМ Банк — 10,9%

- Уралсиб — 10,72%

- Хоум банк — 10,5%

- Банк Дом.РФ — 10,5%

- Ингосстрах банк — 10,25%

- Яндекс банк — 10% (через Финуслуги)

- Банк Зенит — 10%

- МТС Банк — 10%

( Читать дальше )

Банки увеличили ставки по накопительным счетам, но не все. Какие самые выгодные?

- 28 августа 2023, 08:46

- |

После повышения ключевой ставки банки ожидаемо подняли проценты по накопительным счетам, но не все. Посмотрим что сейчас есть интересного.

1. Газпромбанк накопительный счет 12,5% первые 2 месяца, потом 9%. Проценты выплачиваются на минимальный остаток.

2. Сбербанк накопительный счет от 3 тыс.р. 7% первые 3 месяца (если первый открытый накопительный счет, иначе и далее через 3 месяца 5%). Проценты выплачиваются на минимальный остаток.

3. ВТБ накопительный счет «Сейф» 12% при открытии счета впервые первые 3 месяца, потом 5%. Проценты выплачиваются на минимальный остаток.

4. Альфа-банк накопительный Альфа-счет 10% годовых первые 2 месяца, далее 7,5% при покупках по карте от 10 тыс.р., без покупок 4%. Проценты выплачиваются на минимальный остаток.

5. Открытие накопительный счет 8,5% первые 3 месяца для новых и действующих клиентов, у кого не было сбережений более 50 000 Р в течение предыдущих 90 дней до даты открытия (иначе и потом 7%). Проценты начисляются на ежедневный остаток денежных средств.

( Читать дальше )

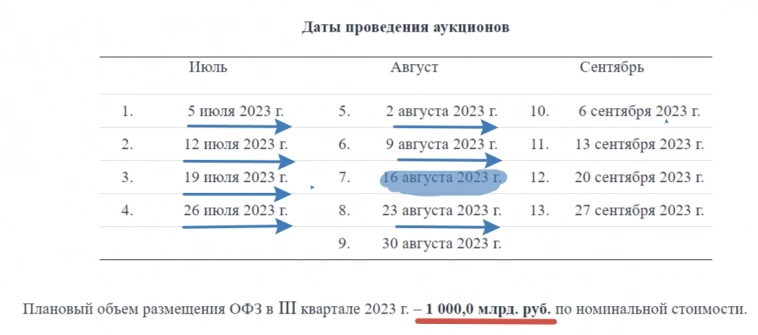

Минфин вышел на рынок внутреннего долга после паузы в связи с волатильностью валют, но привлёк слишком мало от намеченного плана

- 25 августа 2023, 10:32

- |

Минфин провёл аукцион ОФЗ и предложил инвесторам 3 выпуска. Можно с уверенностью сказать, что пауза в размещении ОФЗ не способствовала росту спроса. Ввиду частого заимствования средств Минфином и непонятной ситуацией с бюджетом РФ, инвесторы «требуют» премию в доходности длинных ОФЗ, поэтому флоутер остаётся единственным видом ОФЗ, который привлекает физиков и банки. Недавно ЦБ опубликовал статистику, где выяснилось, что портфель долговых ценных бумаг вырос на 528₽ млрд (+2,7%), в том числе из-за покупки банками новых выпусков ОФЗ на сумму ~300₽ млрд. Наибольшим спросом пользовались бумаги с переменным купонным доходом (ОФЗ-ПК, ~75% от общего объёма размещённых ОФЗ). Как только флоутера нет в размещении, происходит до боли знакомая ситуация Минфину:

▪️ Классика: ОФЗ — 26241 (погашение в 2032)

▪️ Классика: ОФЗ — 26238 (погашение в 2041)

▪️ Линкер: ОФЗ — 52005 (погашение в 2033, с индексируемым номиналом), номинал изменяется в зависимости от инфляции

( Читать дальше )

Налетай Торопись открывай Вклад

- 24 августа 2023, 16:20

- |

Накопительные счета ... Мысли

- 24 августа 2023, 14:38

- |

Может кому актуально будет

Есть два типа

1. Там где можно снимать сколько и когда хочешь и проценты начисляются за каждый день если снимешь внезапно много :hi_hi_hi:

Если с круглыми цифрами пример

Положили 1 Мио на счёт 1 сентября

Сняли 17 сентября 500 тыщ… Так вот проценты на 1 Мио будут до 17 числа в том числе

2. Второй тип

Газпромбанк

Только то что лежало месяц… строго ...

От сих до сих...

Первые два месяца повышенная ставка

Но если вы (как я допустим ) положили денежку 17 августа

То максимальная ставка (12,5%) будет всего 44 дня, а не 61… так как неполный месяц ...

3. Многие банки делают такую замутку ..

До 💯 тыщ или 250тыщ, высокий процент… все что сверху… уже существенно ниже

4. Так как говорят что в сентябре возможно будут пересматривать ключевую ставку ЦБ… а также есть риски которые я писал постом выше… вполне возможно ставка пойдет вверх… тогда будет приятно ее зафиксировать вкладом на 3-6 месяцев допустим

Также если у вас счёт не по дням а по месяцам, а вы заходите положить денежку на вклад… то будут потеря процентов (условно за 2 недели )

( Читать дальше )

Граждане, храните деньги в Сберегательной кассе!

- 23 августа 2023, 15:02

- |

Резкий рост максимальных процентных ставок по вкладам зафиксировал Центробанк во второй декаде августа. Если в начале месяца банки готовы были предложить в лучшем случае 8,15%, то теперь это число взлетело до 9,23%. Так что операция по повышению ключевой ставки прошла успешно. К концу месяца, глядишь, и вовсе за десятку улетят.

Центробанк изучал максимальные процентные ставки в российских рублях в десяти кредитных организациях, привлекающих наибольший объём депозитов физических лиц. Неудивительно, что после роста ключевой ставки на 350 б.п. до 12,00% годовых, о чём Совет директоров Банка России объявил 15 августа, кредитные организации увеличили предложение по депозитам. Хотя их оперативности и можно поаплодировать. Так же как и предусмотрительности: средние максимальные процентные ставки по вкладам: на срок до 90 дней — 8,43%; на срок от 91 до 180 дней — 9,43%; на срок от 181 дня до 1 года — 7,88%; на срок свыше 1 года — 9,32%.

( Читать дальше )

Чем облигации хуже вклада

- 22 августа 2023, 00:37

- |

2 спрэд между покупкой и продажей.

3. Нет страхования до 1400000р (по гко отменяли выплату).

4. Нет вычета по НДФЛ.

5. Есть риск повышения ключевой ставки, при этом появляется нереализованный убыток. Если продать облигацию, убыток реализуется.

Добавьте пожалуйста посту до 15 плюсов, чтобы он попал на первую страницу, если вам интересна эта тема.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал