ДОЛЛАР РУБЛЬ

Обзор и прогноз актива SI на сегодня и ближ.неделю.

- 10 сентября 2020, 09:15

- |

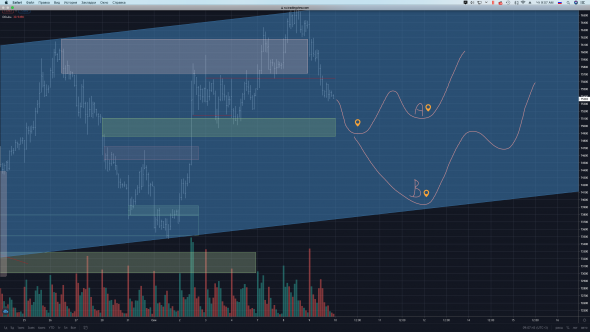

Бар продаж VSPR+d у него есть, а это делает его значимым баром продаж. Я не думаю, что его можно считать UT, т.к. Перед ним уже снимали ликвидность.

То есть, сверху, от продавца, мы увидели усилие, и от таких баров мы ожидаем продолжение движения.

Мы находимся в тренде вверх, в растущем канале, движение данное (продажное) считаем коррекционным, и, как и все, хотим знать, где оно закончится.

Вчера, первый «блокпост» был на уровне ~75,4. Если мы посмотрим влево, то это зона, где мы заряжались и выстреливали из рэнжа.

Реакция от данного уровня, как вы можете видеть, не очень бодрая :) Так что, за вариант «А» я принимаю дальнейшее движение вниз. Следующие остановки бакса — низ диапазона ~74,9.

Дальше, последняя, возможная остановка — низ трендового канала, ориентир — 74,5.

В зависимости от стиля торговли, могу сказать, что некоторым, будет приемлемо покупать бакс на уровнях, что я отметил, не боясь особой просадки.

( Читать дальше )

Аналитики Sberbank Investment Research (Sberbank CIB) прогнозирует 77 рублей за доллар

- 09 сентября 2020, 23:00

- |

09.09.20 12:25

Рубль может снова подешеветь до 76,60 руб./$1 — Sberbank CIB

Аналитики Sberbank Investment Research, аналитического подразделения Sberbank CIB, считают, что рубль может снова подешеветь до 76,60 руб./$1, причем не исключено, что его ослабление продолжится, и рынок нацелится на уровень 77,0 руб./$1.

Аналитики вновь сослались на ухудшение ситуации на мировых площадках, где распродаются активы, характеризующиеся повышенным риском: нефть, акции, металлы, валюты ЕМ. Так, нефть Brent вчера опустилась ниже психологического уровня в $40 за баррель, что оказало давление на российскую валюту, которая протестировала отметку 76,60 руб./$1, но затем частично отыграла потери.

В среду, по оценкам аналитиков Сбербанка, рубль может снова подешеветь до 76,60 руб./$1, допускается даже падение до 77,0 руб./$1.

Предстоящая статистика по запасам от Управления энергетической информации США и Американского института нефти, по оценкам Сбербанка, позитивно повлияет на нефтяные котировки. Аналитики ждут консолидации Brent в диапазоне $39,4-40,1 за баррель, не исключая возобновления коррекции ближе к концу недели.

( Читать дальше )

Курс доллара к новому году?

- 09 сентября 2020, 17:43

- |

Курс доллара к новому году?

Кто скока меркует?

ПЕСКОВ О ПАДЕНИИ РУБЛЯ:ОПРЕДЕЛЕННАЯ ВОЛАТИЛЬНОСТЬ И РАНЬШЕ ИМЕЛА МЕСТО, РФ ЗАХЕДЖИРОВАЛА РИСКИ!!!FUUNN

- 09 сентября 2020, 13:25

- |

Доллар может продолжить укрепление к рублю (аналитика ГК "ФИНАМ")

- 08 сентября 2020, 19:39

- |

Основной тренд: восходящий тренд марта 1999 года (примерно 26 долларов).

Важные тренды, соответствующие направлению основного: восходящий тренд 2008 года (около 44).

Тренды против основного: нет.

Действующие фигуры: нет.

Стратегические уровни Фибоначчи: Уровень 76,4% к падению бумаг с 2016 по 2018 год (78,8 рубля за доллар).

Инвестору на российской бирже и биржах США

Российские акции делятся на две категории: те, которые напрямую выигрывают от роста курса доллара, и те, курс которых от курса доллара особо не зависят.

Очевидно, что сейчас лучше сосредоточится на тех, которые не страдают от падения курса рубля. Оценить зависимость акций от курса национальной валюты к доллару можно по совмещённым графикам, которые вы легко найдете на многих биржевых ресурсах.

Если вы планировали приобрести американские акции, то до покупки или сразу после нее лучше позаботиться о том, чтобы позиция была обеспеченной. Старая схема игры на кредитные доллары американскими акциями при такой технической картинке, как сейчас не уместна.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал