Госдолг России

Так ли страшен госдолг? 12.03.2024

- 12 марта 2024, 12:46

- |

В последнее время в сети распространяется много информации по поводу большого количества заимствований Минфина и роста государственного долга. Основной посыл таких сообщений — государство ускоренно движется к долговой спирали (новые займы необходимы для обслуживания старых, т.к. собственных доходов недостаточно).

На самом деле проблема, если ее в действительности можно назвать проблемой, сильно преувеличена. Поэтому ниже рассмотрим несколько цифр.

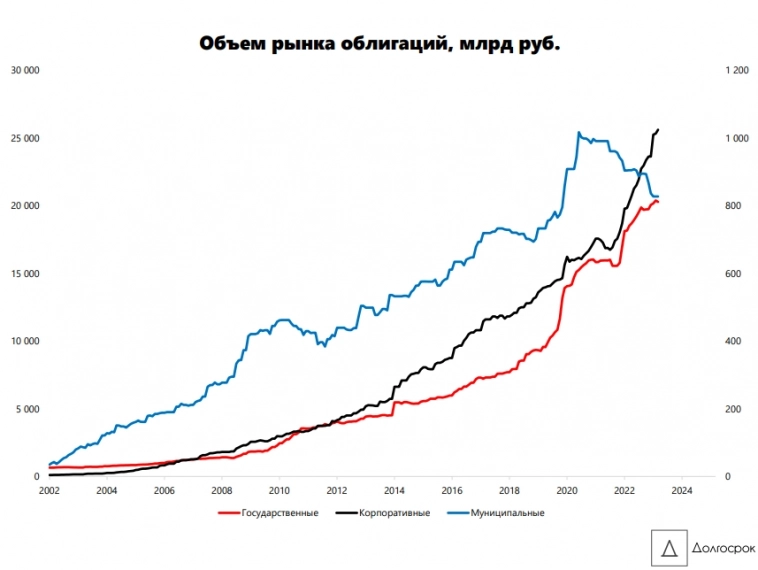

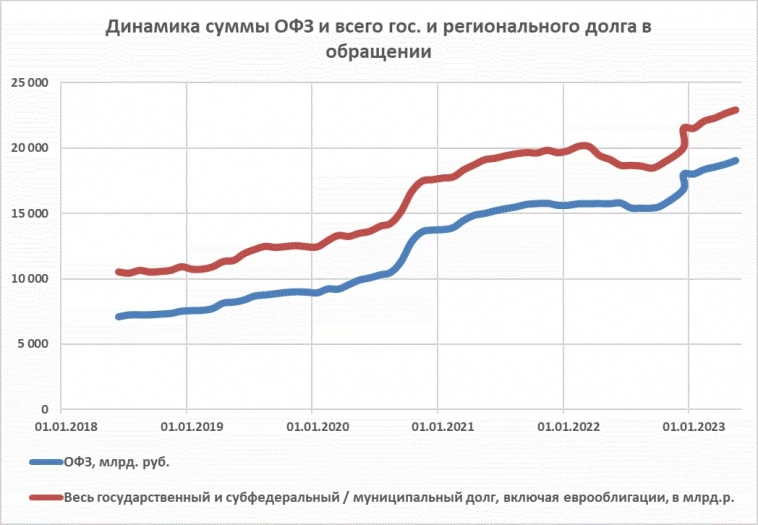

1️⃣ Совокупный объем рынка государственных облигаций составляет чуть больше 20 трлн руб. С учётом внешних обязательств, который не представлен на графике, объем госдолга ~ 25 трлн руб.

2️⃣ Чистая эмиссия государственного долга (размещения за вычетом погашений) находится в рамках нормы последних лет — в среднем около 2 трлн руб. с 2021 по 2023 годы. В 2020 году на фоне пандемии прирост госдолга составил более 4 трлн руб. Таким образом, темпы заимствований, начиная с 2022 года, не являются аномальными.

3️⃣ ВВП России по итогам 2023 года составил 170 трлн руб., по итогам 2022 года — 155 трлн руб. Тут важное замечание: и госдолг, и ВВП измеряется в номинальных величинах — в рублях. В 2023 году ВВП вырос на 3.6% в реальном выражении, т.е. после корректировки на инфляцию, но в рублях ВВП вырос на 10%. Сопоставимыми темпами рос госдолг.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Занимать с делом: ЦБ увидел риски в наращивании госдолга России

- 26 декабря 2023, 09:43

- |

Госдолг конкурирует за спрос с корпоративными заимствованиями, пояснил руководитель направления «Финансовая грамотность» Ассоциации владельцев облигаций Константин Новик. Инвесторы (как частные, так и институциональные) выбирают, куда вложить свои средства — в государственные облигации или частные. Чем на рынке больше ОФЗ, тем туда больше идет средств.

( Читать дальше )

Сколько Россия зарабатывает на заблокированных активах

- 09 ноября 2023, 16:48

- |

Эльвира Набиуллина в сентябре прошлого года озвучила объем средств в «несколько сотен миллиардов рублей». Будем надеятся, что несколько, это больше чем два.

Итак, спустя год можно констатировать, что объем средств должен был вырасти в разы. Основываясь на открытых источниках, привожу грубый расчет для оценки порядка:

1) 5 трлн. руб внешний долг правительства, на текущий момент стоимость долга составляет около 6% (исходя из бюджета за 2023) = 300 млрд. за год.

2) 28% доля нерезов в обращающихся акциях (что соответствует доле нерезов в Сбере, который является крупнейшим плательщиком), оцениваем примерную див.доходность за прошедший год к текущей капитализации (с учетом выплаченных дивов Газпрома в прошлом году) и получаем 1,77 трлн.

( Читать дальше )

Долговая яма: за день госдолг США увеличился на $275млрд, Россия в целом должна меньше

- 04 октября 2023, 15:38

- |

1 октября в США начался новый финансовый долг. И сразу обрушил на головы сытых и всегда улыбающихся американцев ошеломительный рекорд. В понедельник государственный долг страны вырос с 33,167 триллиона долларов до 33,442трлн. 275 млрд за день — это больше чем весь внешний долг России (на 1 сентября 2023г. наша страна должна 25,6трлн рублей, или 267,3 миллиарда долларов).

33,442трл долгов — это новый рекорд США. Ну а почему бы и нет, потолок то президент отменил аж до 2025г., можно набирать как не в себя. Такими темпами он вырастет многократно. Основной рост пришелся на обязательства правительства перед собственными ведомствами — 266млрд.

Почему то рубль на такие громкие новости не отреагировал и продолжает отираться возле отметки 100 за за бакс. Ждём мощного рывка к концу недели? Или чужих неприятностей нынче недостаточно, чтобы воспрять духом и телом?

Счетная палата рассказала о резком росте госдолга России. Счетная палата: за полгода российский госдолг вырос до 25 трлн рублей

- 29 сентября 2023, 12:27

- |

Государства на рынке долга всё больше. Не стоит удивляться, что индекс ОФЗ дал за 3 года 3%

- 22 июня 2023, 07:39

- |

Отслеживая индикаторы инфляции и девальвации, и то, и то для облигационного рынка – беда, мы мониторим динамику накопленных фондов (ликвидная часть ФНБ), динамику денежной массы и динамику госдолга.

Иногда наблюдение наводит на сторонние мысли. В частности, о госдолге. В экономике, состоящей, минимум, на 2/3 (или ¾?) из госсобственности, госдолг в отдельности не так показателен. И всё же.

( Читать дальше )

Наш долг:

- 05 марта 2023, 08:08

- |

А что с ним будет дальше? Проблемы российского бюджета хорошо известны: высокий уровень расходов, нестабильный заработок, как следствие раздутый дефицит.

Один из очевидных ответов на все эти вопросы: занимать. Минфин уверен, что ситуация позволяет: сейчас, по словам министра Антона Силуанова, долг низкий — 15% ВВП. На его обслуживание уходит около 4% бюджета. «Это наше преимущество», — говорит чиновник.

Открываем проект бюджета и смотрим планы: до 2025 года заимствования будут наращиваться повышенными темпами.

Госдолг с 20 трлн руб. должен вырасти до почти 30 трлн. Это, конечно, не рекорды 1998 года, но тоже, выражаясь дипломатично, новый опыт.

Провести точные подсчеты невозможно из-за нестабильной конъюнктуры, но вполне реально обозначить главные переменные, от которых будет зависеть успех такого маневра.

Во-первых, надо понять, какой возможен объем: формально дефицит заявлен на уровне 3 трлн в этом году, и такую сумму, как показал прошлый год, вполне возможно собрать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал