ГазпромНефть

Газпром нефть-1-ао: информация о выплаченных дивидендах

- 22 ноября 2019, 22:00

- |

Акция: Газпром нефть-1-ао

Общая сумма: 86 007 175 451.5 руб.

Дивиденд на акцию: 18,14 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=347

Дивиденды Газпром нефть: https://smart-lab.ru/q/SIBN/dividend/

- комментировать

- Комментарии ( 0 )

Акции Газпром нефти не теряют привлекательности - Пермская фондовая компания

- 22 ноября 2019, 13:14

- |

Результаты за третий квартал оказались преимущественно отрицательными, однако значительно выше большинства прогнозов. Главной причиной подобной динамики можно назвать снижение котировок нефти в российской валюте.

Показатели за 9 месяцев, тем не менее, остались в положительной зоне.

Добыча углеводородов с учетом доли в совместных предприятиях за 9 месяцев увеличилась на 4,3%, при этом за последний квартал – на 1,3%. Данный прирост удалось получить благодаря увеличению добычи на Новопортовском и Восточно-Мессояхинском месторождениях в Оренбургском регионе, а также благодаря увеличению доли в «Арктикгаз».

( Читать дальше )

Газпром нефть - ставка на рекордные дивиденды!

- 20 ноября 2019, 15:20

- |

Выручка нефтяника за отчётный период увеличилась на 2,4% по сравнению с показателям за аналогичный период прошлого года – до 1 871 млрд руб. Чистая прибыль Газпром нефти за январь — сентябрь составила 320 млрд руб., увеличившись на 7,1%.

дивиденды!" title="Газпром нефть - ставка на рекордные дивиденды!" />

дивиденды!" title="Газпром нефть - ставка на рекордные дивиденды!" />

Рост финансовых показателей обусловлен положительной динамикой операционных показателей, в частности увеличением добычи на крупных проектах компании и повышением эффективности переработки.

( Читать дальше )

Газпром нефть увеличит дивиденды, но дальнейший рост может быть ограничен

- 19 ноября 2019, 15:22

- |

Газпром нефть за 9 месяцев 2019 года:

Выручка +2,4% до 1,87 трлн рублей

Операционная прибыль -1% до 356,5 млрд рублей

Чистая прибыль +7,1% до 320 млрд рублей

Результаты отчетности — нейтральные.

Дивиденды

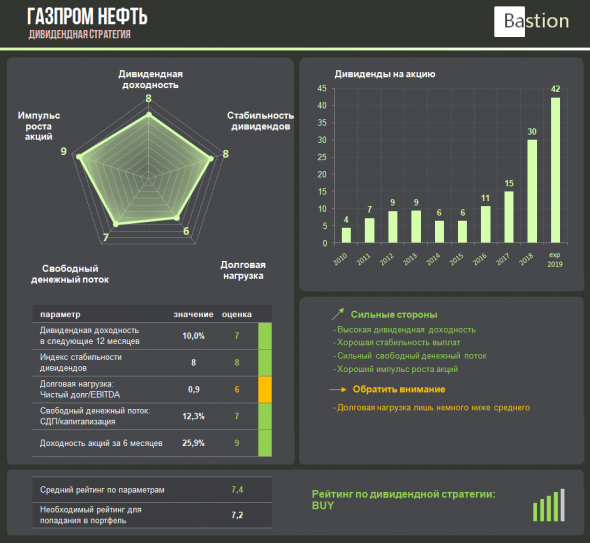

Ключевое заявление сделал заместитель гендиректора по экономике и финансам компании Алексей Янкевич, сообщив, что дивиденды Газпром нефти за 2019г могут превысить 200 млрд руб. Это означает, что выплата, скорее всего, составит 50% от прибыли по МСФО. Дивиденды по итогам 2019 года в таком случае достигнут 42,3 рубля на акцию, что формирует доходность на уровне 10% к текущей цене акции. Это второй показатель в нефтегазовом секторе после Татнефти.

Дивидендная стратегия

Свободный денежный поток за последние 12 месяцев составил 226 млрд рублей, то есть компания генерирует достаточно средств для выплаты необходимого уровня дивидендов. С другой стороны, без значительного роста цен на нефть потенциал дальнейшего роста выплат может быть ограничен.

( Читать дальше )

Ухудшение показателей Газпром нефти обусловлено снижением цен на нефть - Промсвязьбанк

- 19 ноября 2019, 12:25

- |

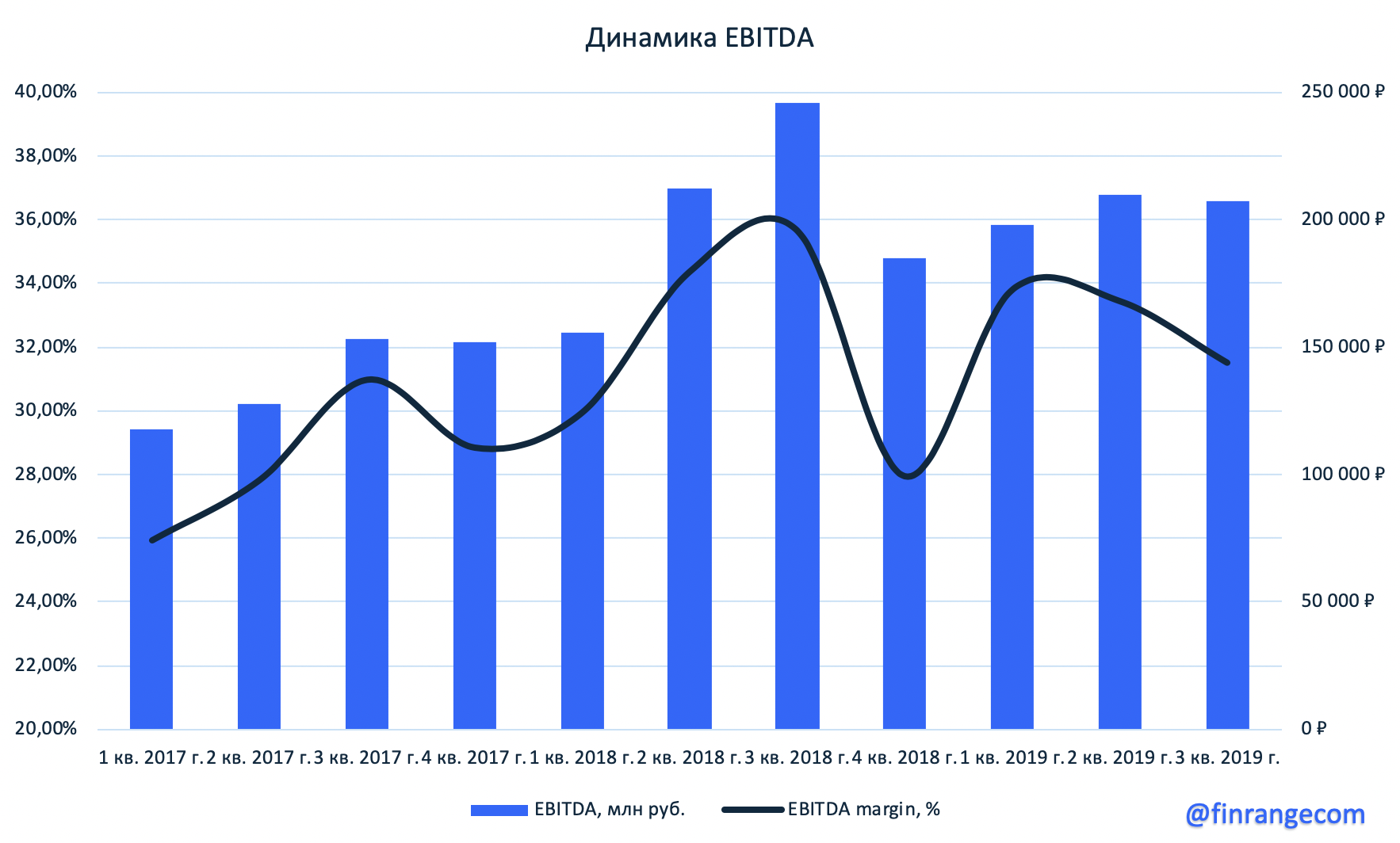

Чистая прибыль Газпром нефти по международным стандартам (МСФО) в третьем квартале 2019 года снизилась по сравнению с аналогичным периодом 2018 года на 20,6% — до 104,934 млрд рублей, свидетельствует отчетность компании. EBITDA снизилась на 17% — до 186,262 млрд рублей. Выручка снизилась на 4,8% — до 656,764 млрд рублей. По итогам 9 месяцев 2019 года выручка Газпром нефти выросла на 2,4% — до 1,871 трлн руб. EBITDA снизилась на 0,2% — до 555,253 млрд рублей, скорректированная EBITDA увеличилась на 0,2%- до 615,5 млрд руб. Чистая прибыль выросла на 7,1% — до 319,973 млрд руб.

По прибыли результаты Газпром нефти оказались на уровне ожиданий рынка, по выручке и EBITDA – их превзошли. Третий квартал в целом оказался слабым для компании, но по итогам 9 мес. результаты выглядят неплохо. Ухудшение показателей Газпром нефти связано со снижением цен на нефть, которое компания частично нивелировала ростом добычи углеводородов. Менеджмент компании озвучил ориентиры по дивидендам за 2019 год, они могут превысить 200 млрд руб. (10% от текущей капитализации).Промсвязьбанк

Газпром нефть. Обзор финансовых показателей МСФО за 3-ий квартал 2019 года. Прогноз дивидендов Газпром нефти и Газпрома

- 19 ноября 2019, 12:04

- |

Отчет важен с точки зрения показателя прибыли Газпрома за 3-ий квартал, так как газовый бизнес его проработал практически в 0.

В свою очередь Газпром нефть продолжает показывать стабильно высокие результаты не смотря на более низкие цены на нефть относительно прошлого квартала.

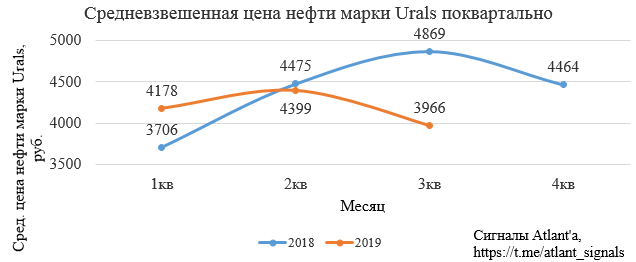

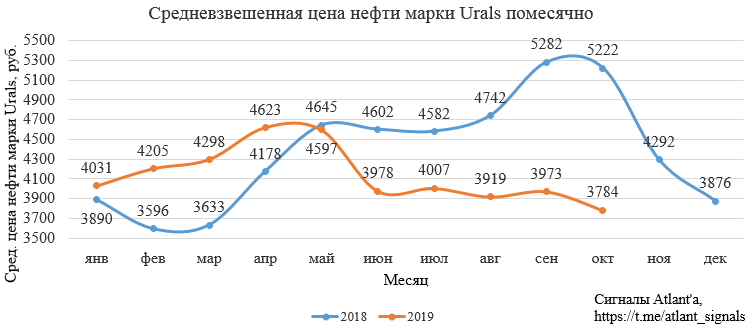

Цена на нефть марки Urals поквартально.

дивидендов Газпром нефти и Газпрома" title="Газпром нефть. Обзор финансовых показателей МСФО за 3-ий квартал 2019 года. Прогноз дивидендов Газпром нефти и Газпрома" />

дивидендов Газпром нефти и Газпрома" title="Газпром нефть. Обзор финансовых показателей МСФО за 3-ий квартал 2019 года. Прогноз дивидендов Газпром нефти и Газпрома" />Цена на нефть марки Urals помесячно.

( Читать дальше )

Дивидендная доходность Газпром нефти за 2019 год может составить около 10% - Атон

- 19 ноября 2019, 11:35

- |

За 3К19 компания получила 656.8 млрд руб. выручки (+5% кв/кв), что на 3% больше консенсус-прогноза. Остальные финансовые показатели почти совпали с консенсус-оценками: EBITDA составила 166.3 млрд руб. (-1% кв/кв), чистая прибыль — 104.9 млрд. руб. (-2% кв/кв). FCF сократился на 5% кв/кв до 38.1 трлн руб. вследствие неблагоприятной макроэкономической конъюнктуры. В ходе телеконференции руководство Газпром нефти подтвердило прогноз капиталовложений за 2019 на уровне 400 млрд руб., указав, что в перспективе двух-четырех лет они останутся приблизительно на том же уровне в течение пика цикла капзатрат. Говоря о прогнозе на 2020, менеджмент отметил, что в случае продления введенных ОПЕК+ ограничений на добычу без пересмотра квот добыча углеводорода Газпром нефти может увеличиться примерно на 1% г/г.

Мы считаем результаты нейтральными, поскольку они в целом совпали с консенсус-прогнозом. В то же время отметим: на телеконференции финансовый директор Алексей Янкевич сообщил, что на дивиденды за 2019 будет направлено более 200 млрд руб. (исходя из консенсус-прогноза, составленного Bloomberg, это соответствует более 45% чистой прибыли, а дивидендная доходность около 10%). Акции Газпром нефти торгуются по 4.1x EV/EBITDA 2020П (консенсус), что на 5% выше среднего по российским нефтяным компаниям (3.9x).Атон

Газпром нефть - по итогам 2019 г. планирует выплатить более 200 млрд руб дивидендов

- 18 ноября 2019, 19:29

- |

«В целом, если смотреть за 2019 год, то выплата акционерам составит рекордную величину — больше 200 млрд. К ней мы никогда не приближались. И, наверно, если забегать вперед в обсуждении наших инвестиций, нашего capex, то можно сказать, что дополнительные денежные средства, которые мы заработали, в большей степени были распределены в сторону акционеров, чем в сторону инвестиций»

источник

Газпром нефть - капзатраты в 2019 г могут составить 400 млрд руб

- 18 ноября 2019, 19:27

- |

С одной стороны мы переходим в еще более активную стадию по заводам, и с другой стороны, у нас все-таки продолжается развитие гринфилдов. У нас было определенное сокращение после того, как мы вышли из активной фазы в «Новом порту», но сейчас вот на смену приходят уже новые гринфилды и инвестиции снова немножко подрастают".

«Поэтому в целом вот такая динамика, но до конца года мы придерживаемся нашего выдвинутого гайденса — 400 (миллиардов рублей капзатрат — ред.) плюс-минус. Вот к этой сумме мы идем...

о планируемых капзатратах:

Что касается capex по инвестициям, то чистый инвестиционно-денежный поток мы ожидаем где-то на уровне 400 плюс, минус (миллиардов рублей в год — ред.). Эту цифру мы ожидаем на ближайшие 2-4 года»

источник

Газпром нефть - может платить дивиденды в 50% прибыли по МСФО

- 18 ноября 2019, 18:09

- |

Мы подтверждаем наше намерение выйти на 50%… Что касается скорости, произойдет ли это быстрее — это не может произойти медленнее, чем у нашего основного акционера. Возможно, это произойдет быстрее, это дальше будет зависеть от многих факторов: от конъюнктуры, от наших потребностей с точки зрения проектов развития и от баланса между развитием и долгосрочным созданием стоимости и более краткосрочным возвратом денежных средств акционерам в виде дивидендов"

«Мы сейчас уже находимся достаточно близко к цели в 50%, мы зафиксировали по итогам последних наших дивидендов, это было за шесть месяцев, в размере 40%, это уже достаточно близко к 50%. То есть, в принципе нам осталось пройти не такой большой путь

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал